鲍威尔释放鹰派加息信号后,金价涨势顶得住吗?

自去年11月以来,国内外黄金价格就出现了一波较为强势的反弹,驱动黄金价格反弹的动力来源于市场预计美联储加息放缓,美元名义利率高位回落,在通胀回落缓慢的情况下,美元实际利率也出现回落,降低了持有黄金的机会成本,刺激了黄金投资需求反弹。而俄乌冲突等地缘政治危机也带来一定的避险买盘,支撑黄金价格反弹。另外,未来欧洲央行加息力度会强于美联储,这也导致美元汇率可能走弱,支撑金价。

不过,从美国经济增长短期“不着陆”、通胀顽固性处于高位和美联储加息结束时间晚于预期,这意味着美元实际利率可能还存在反弹空间,这意味着黄金价格涨势会受限,短期很难见新高。而从历史情况来看,央行购金不够改变黄金定价逻辑,地缘政治危机带来的避险买盘不可持续,且实物消费也非金价走势的决定因素,投资需求决定黄金中长期走势。因此,在实际利率反弹的情况下,黄金投资需求回落导致黄金有调整的压力。

美国经济“不着陆”,美联储短期难结束紧缩

消费支出疲软拖累四季度美国GDP下修,但依旧存在韧性,并没有陷入负增长。2月23日,美国商务部公布了去年四季度美国GDP的修正数据(终值),经季节和通胀调整后的实际GDP年率增长2.7%,弱于1月公布的初值2.9%。约占美国经济体量2/3的消费者支出被下调是导致终值下调的主要原因,美国商务部解释称,消费者支出中的服务业支出有所增长,部分被商品支出的减少所抵消。对服务业的支出增长主要来自医疗保健以及住房和公用事业,商品支出减少体现在耐用品和珠宝。

不过,去年四季度的美国企业支出比预期强劲,非住宅固定投资年率增长3.3%,高于初值的0.7%,主要反映公司对建筑物和钻井平台等结构的投资,以及知识产权支出增加。去年四季度个人可支配收入较初值上修至增幅8.6%,经通胀调整后的实际个人可支配收入增长4.8%,较初值上修1.5个百分点。当季个人储蓄也上修,衡量个人储蓄占可支配收入百分比的个人储蓄率为3.9%,较初值上修0.5个百分点,这暗示美国消费支出暂时对美国GDP负面拖累还很弱。

目前美国地产低迷,但是制造业尚未陷入困境。由于支出向服务业转移,美国工厂与耐用品订单在1月均下滑。1月耐用品订单终值环比下降4.5%,持平预期与前值;1月工厂订单环比下降1.6%,略好于预期。

由于就业市场依旧偏紧,叠加居民消费尚未出现负增长,这意味着美国通胀压力尚未彻底解除。备受关注的通胀指标全面上修, 美国1月核心PCE物价指数同比增长4.7%,高于去年12月的4.4%;环比增长0.6%,也高于前值的0.3%

2月份的美国CPI数据至关重要,任何持续通胀的迹象都可能推动美联储将利率提高到比预期更高的水平。

近期通胀数据高于预期加剧了美联储加息压力,美联储官员一致认为,利率应该更高且在高位持续更久。经过美国通胀指数国债收益率计算的通胀预期在3月明显回升,截至3月6日升至2.49%。

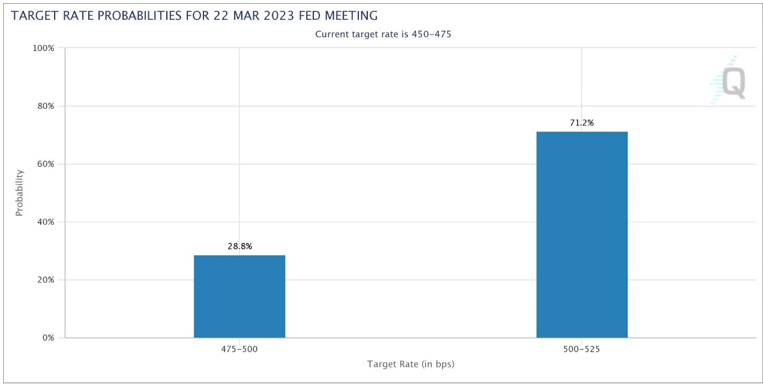

3月1日,今年有拥有美联储货币政策委员会FOMC会议投票权的明尼阿波利斯联储主席卡什卡利称,对于今年3月21日到22日的下次FOMC会议上是继续加息25个基点,还是加息步伐重新加快到50个基点,他仍然持“开放态度”。最近公布的通胀数据高于预期,就业报告强劲,这些令人担忧的数据点表明,我们没有像我们希望的那样迅速取得进展。

美元实际利率回升抑制金价进一步上涨

在美联储紧缩的货币政策没有结束之前,美债收益率等名义利率大概率还是处于高位。截至3月6日,2年期美债收益率升至4.89%,此前在1月18日一度回落至4.06%;10年期美债收益率升至3.98%,此前一度回落至3.37%。

在美联储加息背景下,即使是较为安全的投资级公司,在债券市场借款的平均利率也超过5.7%,两年前仅为2%。而评级较低的美国企业每年支付约9%的利率,高于2021年3月略低于5%的水平。

即使美联储加息力度放松,但是美联储资产负债表缩减的势头还在持续,这意味着美元流动性环境并不会因美联储停止加息而回归宽松。截至3月1日当周,美联储资产负债表缩减至8.39万亿美元,此前峰值一度达到9.01万亿美元。

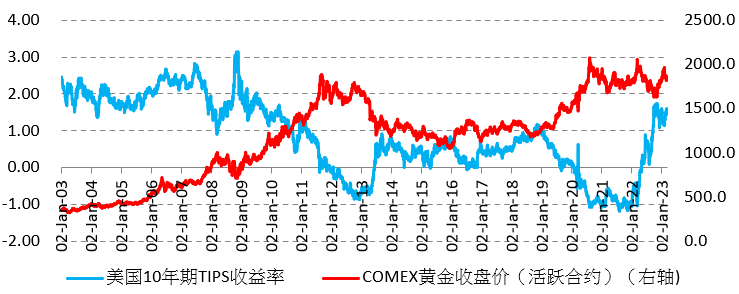

因此,在美元流动性紧缩的环境下,美元实际利率回落空间会有限,甚至在美联储3月加息幅度回到50个基点的情况下,美元实际利率将再度反弹。截至3月6日,反应美元实际利率的10年起TIPS收益率升至1.49%,此前在2月1日一度下滑至1.14%。

在美元实际利率反弹的情况下,黄金的投资需求在1-2月短暂反弹的情况后再次回落。芝商所执行董事兼高级经济学家Erik Norland最近一篇研究文章清楚地指出,美元与金价走势的关系,“美元走软往往会提振黄金价格,过去10年,黄金价格与彭博美元指数呈一致的负相关关系”

央行购金并不改变黄金定价模式

由于美元货币体系正在发生变化,再加上海外高通胀和地缘政治危机带来的美元资产的安全性担忧,包括中国在内的各国央行在近几年不断增持黄金。3月7日,国家外汇管理局统计数据显示,2月,黄金储备为6592万盎司,同比上涨5.2%,环比上涨1.2%,为连续第四个月上升。然而,从历史经验来看,央行购金并不改变黄金定价模式,除非全球货币结算体系重构,例如上个世纪70年代布雷顿深林货币体系奔溃后,全球黄金价格大幅表示。

短期来看,美国经济“不着陆”和就业市场偏紧导致美国通胀很难快速回落,美联储紧缩周期很难结束,美元名义利率处于高位,作为持有黄金机会成本的美元实际利率同样存在反弹的空间,这抑制黄金的投资消费,从而抑制黄金价格的进一步上涨。中期来看,黄金未来走势取决于美国经济是否陷入衰退,是否会步入降息周期,突破前期高点的动力还不足。

最后来浅谈一下黄金期货这个交易工具。相对其他交易工具,黄金期货用途广泛,例如分散投资组合,提供金条、硬币和矿业股票投资以外的替代方案;市场波动时,黄金期货迅速反映政治和经济事件对金价的影响,让投资者即时管理风险和把握更多交易机会;另外还可以对冲通涨风险,或用作货币。

而黄金期货合约中,芝商所的黄金期货合约(GC)是全球黄金定价指标之一,流动性充裕,每日平均交易量接近2700万盎司;且近24小时电子交易,当发生影响金价的全球新闻和事件,更能方便管理头寸。由于期货合约与现货市场密切相关,芝商所黄金期货采取实物结算,得以减低滑点成本;同时,也能够获得更高的资本效率,因为在一个交易所参与金属期货交易,以较低成本控制更大的名义价值期货合约,同时享有保证金优惠(保证金要求降低>80%)。

除了标准黄金期货合约,芝商所还提供规模较小的迷你黄金期货合约(QO)和微型黄金期货合约(MGC),让投资者拥有更多选择,并弹性管理资金头寸、执行更多元的投资策略。

$NQ100指数主连 2303(NQmain)$ $SP500指数主连 2303(ESmain)$ $道琼斯指数主连 2303(YMmain)$ $黄金主连 2304(GCmain)$ $WTI原油主连 2304(CLmain)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47