公募基金行业“她数据”大盘点:女性高管占比26.7%,35位百亿级基金经理管理规模近万亿

百亿女基金经理管理实力出炉,你pick了谁?

编前语:巴菲特说过,女性天生是很好的投资者。在“刀光剑影”的公募江湖中,她们凭借聪颖、勤奋、耐心和坚持,成为基金行业的核心位。从行业层面,公募基金管理公司从业人员中,43.6%是女性;女性高管占比26.7%;女性基金经理占比26.4%,百亿规模权益方向基金经理35位,平均任职年限超过7年。

值此2023年“三八节”到来之际,金融界“她数据”特辑又将通过数据观察,来帮助广大投资人寻找那些最会赚钱且有“个性”的女性基金经理。

每四名基金经理就有一名是女性

35位“顶流”管理规模累计近万亿

随着公募基金的大发展,在主、被动权益投资中也有越来越多女性基金经理加入,且战绩出类拔萃。据金融界整理,全市场基金经理总共3358位,其中女性888位,占比26.4%,相当于每四名基金经理中就有一名女性;女性基金经理参与管理的资产规模14.59万亿元(含共同管理的基金),占据行业整体规模的超半壁江山。现有公募基金规模27.25万亿。

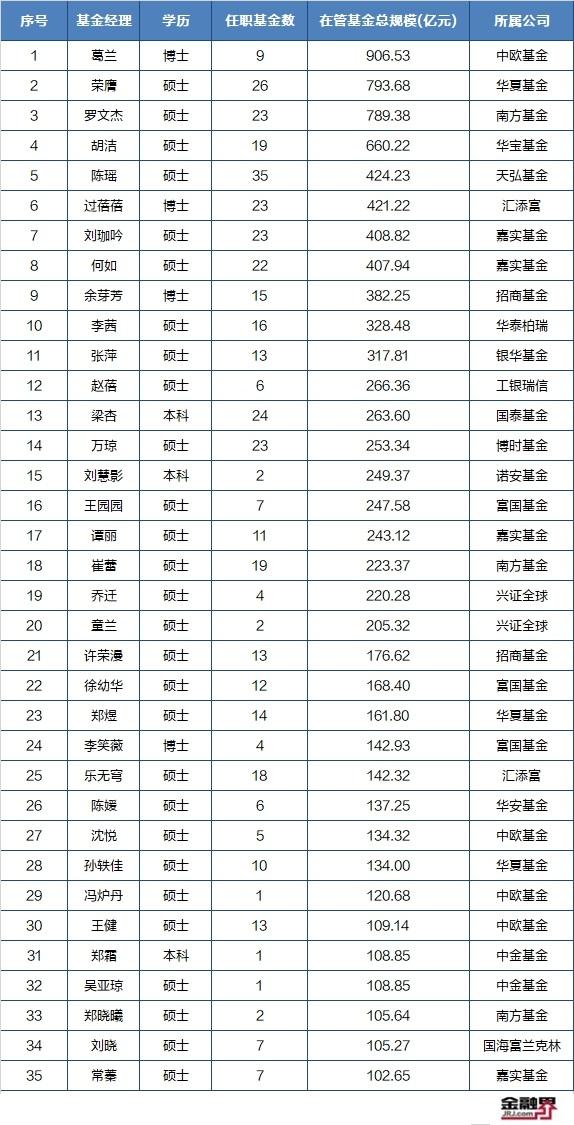

统计了35位管理规模在百亿以上的权益方向女基金经理,她们均管理权益类产品(包括主动、被动),累计管理规模9971.61万亿。综观她们管理的资金规模情况,在100亿元~200亿元之间的有15位,200亿元~400亿元的有12位, 400亿元以上规模的有8位,其中包括 “顶流”主动基金经理葛兰,在管基金数9只、总规模906.53亿元;其后依次为三位被动基金经理,分别是荣膺、罗文杰、胡洁,管理规模为793.68亿元、789.38亿元和660.22亿元(见下表)。

百亿级权益方向女基金经理盘点

此外,这份名单中也不乏大家熟知的明星基金经理,例如人气颇高的中欧基金葛兰、工银瑞信基金赵蓓、嘉实基金常蓁、富国基金王园园等等。还有一些基金经理虽然任职时间不长,但现在管理的资金规模已经在百亿级,例如兴证全球基金的童兰,此前曾跟董承非共同管理兴全趋势投资。

再从学历来看,888名女性基金经理中,硕士学历800人,占比超过9成,博士学历45人,占比5%。

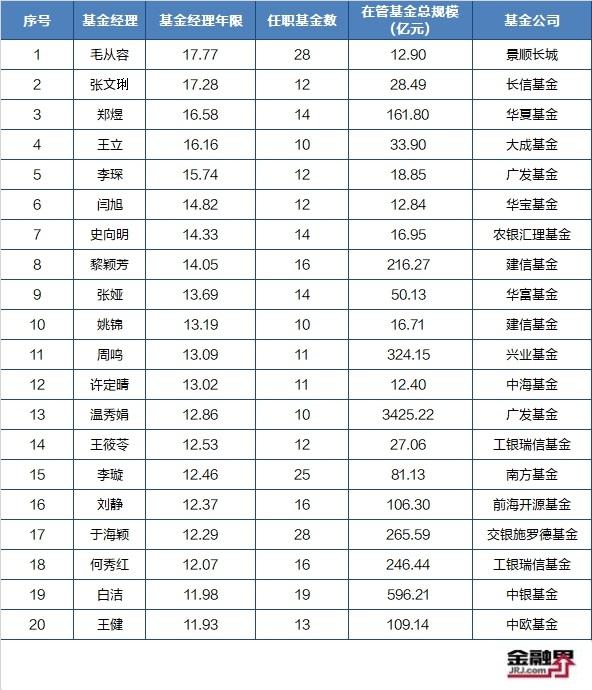

任职年限超过3年的女性基金经理达到496人,占女性基金经理人数的55.86%。超过10年的女性基金经理有59人,例如,景顺长城基金毛从容、华夏基金郑煜、农银汇理基金史向明、华宝基金闫旭、广发基金李琛和温秀娟等。

女性基金经理任职年限TOP20

最会赚钱女基金经理排行

刘畅畅以45.3%年化收益率位居榜首

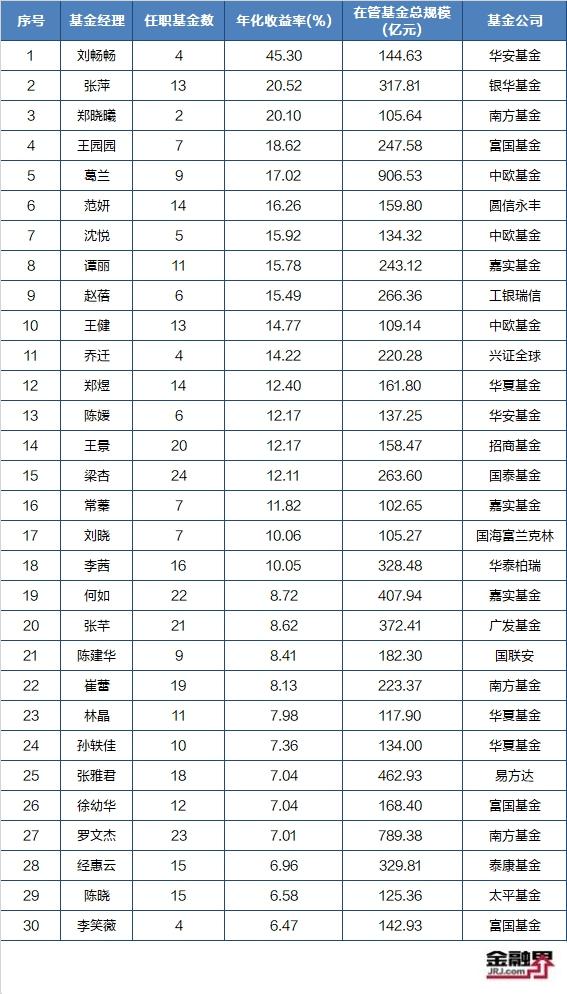

业绩是证明投资能力的最核心要素。为选出长期业绩优异、稳定的女性基金经理,我们按照任职年限三年以上、任职期管理规模过百亿的标准,统计担任基金经理以来管理产品的年化收益,以找出赚钱能力最强的女性基金经理。

据金融界统计显示,华安基金刘畅畅以45.3%的年化收益率位居榜首,其在管4只基金规模共144.63亿元。嘉实基金谭丽、中欧基金葛兰、银华基金张萍、南方基金郑晓曦、富国基金王园园、国泰基金梁杏、圆信永丰范妍等8位女性基金经理年化收益率超过15%。

女性基金经理年化收益率TOP 30

值得一提的是,从行业配置来看,女性基金经理尤其偏爱医药、食品饮料等“大消费”领域。长期业绩靠前的基金产品,也大多与医疗健康、消费有关,也在这一赛道诞生了一批优秀的女性基金经理。另外,我们也从基民最受关注维度,从上述榜单中又甄选了9位优秀基金经理(见下表),例如素有“医药女神”之称的葛兰,其在管基金因重仓配置医疗医药行业而备受追捧,“消费女神”谭丽、王园园也因深耕消费而获投资人青睐。

人气女性基金经理名单

说明:上表基金经理从业3年以上,独立管理产品且任职期回报为正。(数据截止3月3日)

女神基金经理大赏

用自信展现优雅,让努力诠释强大

巴菲特曾说过,女性天生是很好的投资者。更专注、换手率更低,特别是女性基金经理的职业“稳定性”较男性更强。特别是从基金经理的任职基金公司家数来观察,女性基金经理在职业追求上相对稳定,简单来说就是女性跳槽的较少。据金融界统计,全市场基金经理中有51位男性基金经理任职公司有3家及以上,女性基金经理中仅有8位;337位男性基金任职公司有2家,女性基金经理中有104位。

接下来,我们将从投资风格、投资类型切入,为大家展示不同赛道中优秀的女性基金经理代表。

>> 主动权益方向

嘉实基金价值风格投资总监谭丽

“善战者无赫赫之功,投资在久不在速。短期权益市场波动在所难免,但波动才可能带来收益,希望投资者多一份耐心、少一些躁动,方能体会到价值投资‘慢即是快、不疾而速’的魅力。”

谭丽,北京大学光华管理学院学士,英国曼彻斯特大学硕士,拥有21 年证券从业经历,有丰富的A、H股投研经验,兼具QFII、社保和公募AH股投资管理经验。从业多年来,谭丽把投资作为自己终身热爱的事业,而不是一份职业,坚持自己的投资逻辑,“不跟风,成为风”,不被狂热所左右,不被失望所左右,不买不懂的资产,在买之前永远做好功课,制定长期的计划。

作为高质量的价值投资者,谭丽投资风格稳定不漂移,始终认为价值投资最重要的特征是以守为攻,以安全边际为核心,专注于企业内在价值,而放弃对外在价格波动的把握,因为内在价值是理性的、客观的、可衡量的、可求证的、可检验的。

在谭丽看来,未来充满不确定性,因此对市场十分敬畏,在诸多不确定性面前,要追求更大的确定性,首先要保证不败,就是“胜而求其战”。代表产品:嘉实新消费股票、嘉实价值精选股票、嘉实价值优势混合等。

银华基金经理张萍

“感谢持有人的信任,希望能一如既往的为持有人创造价值。”

银华基金张萍很早就认定,消费行业的雪足够厚、坡道足够长。

入行十多年,张萍深耕大消费赛道。在中信建投证券担任食品饮料分析师期间,她曾连续获得新财富最佳分析师食品饮料团队第三名和第四名;2015年加入银华基金,担任银华中小盘、银华盛世精选、银华心怡等基金基金经理,将对消费领域的研究积累转化为投资成果。

在企业的选择上,张萍更倾向于历经过低谷的二次创业成功的企业。她认为,只有经受过磨难的公司在未来应对危机时会更加沉着,也更懂得把握行业机会,具有旺盛的生命力。

南方信息创新混合基金经理郑晓曦

“祝各位客户投资顺利,兔飞猛进。”

郑晓曦,15年的证券从业经验和超过4年的基金经理管理经验,她是典型的科技派基金经理,对TMT行业具有深度和广度的认知。2019年以来的投资生涯中,郑晓曦持续在科技成长领域深耕,擅长从信息科技行业挖掘投资机会,致力于为基金持有人提供有安全边际的超额回报,立志于找到科技行业的优秀公司,长期做出alpha收益;坚持研究创造价值,从基本面入手,投向业绩和估值相匹配的优秀公司;擅长从产业链研究入手,密切跟踪产业发展趋势,能够把握从硬件到软件的创新方向,精准筛选有价值的投资标的在南方基金不断积累经验之时,其投资业绩和投资风格也已被投资者认可,在管产品2只,目前最新在管基金总规模为105.64亿。代表基金:南方信息创新混合、南方军工改革灵活配置。 投资策略方面,郑晓曦擅长在研究投资标的过程中,优选具有核心研发优势和高成长性的公司。选股分成三步:第一步,首先找寻长周期推动科技进步和提升国家实力的发展方向。第二步,其次通过行业发展阶段、竞争格局、复合行业增速找到未来3-5年内较为受益的子行业。量化指标包括:3年行业复合增速高于15%,产业政策鼓励,竞争格局稳定向好等。第三步,最后自下而上挖掘成长股,从行业地位和核心竞争力、成长性、市场空间、估值等4个维度,筛选出优秀的投资标的。

华安文体健康混合基金经理刘畅畅

“有时候调研和研究不一定非要是短期热点或者对当下投资有帮助,就像读过的书,它也许会在未来的某一天给我们提供帮助和思路。”

刘畅畅,新锐基金经理,华安周期组的组长。毕业于清华五道口金融学院人民银行研究生部,2010年7月应届毕业直接进入华安基金,历任华安基金研究员-研究小组组长-基金经理助理等职位。在研究员初期,其主要的研究方向钢铁、机械。研究员中后期,逐渐覆盖纺织服装、轻工业、券商等。在2017年的周期牛市中,刘畅畅作为大周期研究员就给公司推荐了许多牛股,从而也晋升成为基金经理,这也侧面也验证了华安投研团队对所有行业的重视度。从她投资风格来看,持仓分散,不赌赛道,不赌个股,注重个股基本面研究,好的就买进来,等逻辑兑现之后就卖出去,一点一滴的积累收益。

>> 固收方向

天弘基金固收体系总监姜晓丽

“知道自己有什么能耐,守住能力圈,争取有惊喜、无惊吓。”

姜晓丽,经济学硕士,天弘基金固收体系总监,统领宏观研究部、信用研究部、固定收益部、混合资产部。14年证券从业经验,10年基金经理任职经历,六度荣获金牛奖。

“杜绝踩雷,准确把握市场趋势,精准判断市场拐点”是姜晓丽获取超额收益的重要方法,她在投资中力争使每笔投资的收益比风险超过1.5,从而实现对回撤的良好控制,在追求绝对收益中让投资者有更好的持基体验。从战绩来看,由姜晓丽自2012年8月开始管理的固收+基金天弘永利债券,截至2022年底,2012-2022共11年间的年化回报6.98%,期间最大回撤仅-5.42%;同期累计回报110.11%,业绩比较基准收益率仅为59.31%。

>> 指数方向

华夏基金数量投资部总监荣膺

“虽说投资是克服人性的挑战,仍希望大家在此过程中发掘十足乐趣!”

荣膺,北京大学光华管理学院会计学硕士,具有12年证券从业经验,其中公募基金管理经验7年,现任公司数量投资部总监。2010年7月加入华夏基金,最初任职产品研发岗位,负责ETF等创新产品的研发工作,后转岗至数量投资部,2015年开始担任基金经理。

荣膺认为ETF的管理不仅仅是投资,还包括基金运作过程中的风险把控程度,需要基金经理去紧密跟踪指数。成长类赛道上的女性选手正在增加,除了公募行业外,VC/PE领域也有很多女选手加入。成长行业特别是其中的科技类除了研发相关的领域外,也重视行业研究,要讲究市场的逻辑,而在商业模式的理解上,女性的嗅觉可能更加敏锐。

荣膺多次参与公司重磅创新型指数产品的研发和管理,也是市场上少有的管理股票ETF,还同时参与商品ETF管理的指数基金经理,目前在管基金规模近800亿元,代表产品:科创50ETF、A50ETF、创成长ETF等宽基产品,以及黄金ETF9999(518850)、豆粕ETF(159985)两只商品ETF。

华宝基金指数研发投资部总经理胡洁

“高质量的指数基金,应理念先行、逻辑为上、风格清晰,聚焦长坡厚雪的好赛道。”

胡洁,华宝基金指数投资总监、指数研发投资部总经理,15 年证券从业经历。2006 年 6 月加入华宝基金,致力于 ETF 和指数基金的研发及管理运作、Smart beta 指数产品的策略研发及策略产品化。现管理券商 ETF、银行 ETF、 医疗 ETF、科技 ETF、红利基金等 15 只指数产品,其管理的华宝红利基金(501029) 荣获《中国证券报》“2018 年度一年期开放式指数型金牛基金 ”和“2020 年度三年期开放式指数型金牛基金”。

国泰基金量化投资部总监梁杏

“我们的初心就是给市场提供流动性较好且有市场需求的ETF,方便大家便利地使用ETF这个投资工具去实现投资目标。我们希望好的产品种子发出来种下去,然后慢慢培育,长成一棵大树。“

梁杏,16年证券基金从业经历,7年投资管理经历,2011年7月加入国泰基金,现任国泰基金量化投资部总监和基金经理。专注量化投资研究管理,擅长把握市场风格。截至2022年底,团队管理非货币ETF规模936.09亿元。

值得一提的是,她还是公众号“ETF和分级圈”的创办人和重要撰稿人,所撰写的《定投的 微笑曲线、悲伤曲线和深V曲线》、《指数基金就是一个跟踪狂》、《暴跌日买入的人群,都买了哪些ETF》等好文受到投资人高度关注。代表产品:国泰国证食品饮料、生物医药ETF,养殖ETF等。

总结来说,女性投资者在理财过程中更加注重低频交易、买入长期持有以及投入更多的时间与精力进行研究,而这些良好的投资特质让收益增加水到渠成。正如巴菲特关门弟子在其著作《巴菲特像女人:颠覆常识的性情投资心理学》一书中所说:

如果你想在市场上越赚越多,那么你就得学会如何控制自己的性情。投资无性别界,不管是女性投资者或是男性投资者,在理财过程中不妨多一些“女性化性情”。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56