美国铝业:近期三个催化剂

在Seeking Alpha上看到这么一篇文章。主要讲的是随着能源价格的回落,铝的估值有望修复。并且近期还有3个催化剂。一起来看看,都有那些利好。

正文:

美国铝业的第四季度业绩与预期基本一致。不得不说,第四季度的数据是糟糕的。不仅铝的价格在第四季度下跌,能源价格也非常高,这使铝的生产变得昂贵。 但是,这两个方面现在在2023年已经开始逆转。

天然气价格已经大幅下降,这意味着与第四季度相比,美国铝业的成本将降低。铝在现货市场上的价格似乎已经触底并开始上涨。 我相信与2022年的比较将变得非常容易。回顾起来,风险回报比现在参与和在2022年初相比明显更好。 我相信美国铝业现在正在向上发展。

营收增长率在2023年将变得更容易

美国铝业营收增长率 Q4的营收同比下降了19%。考虑到去年Q4同比增长了40%,在大多数情况下,美国铝业这次会出现负面的同比对比。

话虽如此,从现在开始,情况变得更有趣了。这不仅仅是因为Q4是最具挑战性的对比。

实际上,有三个催化剂将使美国铝业在接下来的一年中大大改善。

3个短期催化剂

首先,可以看出铝价已经在2022年10月达到底部。事实上,我相信最近几周铝价已经开始上涨。

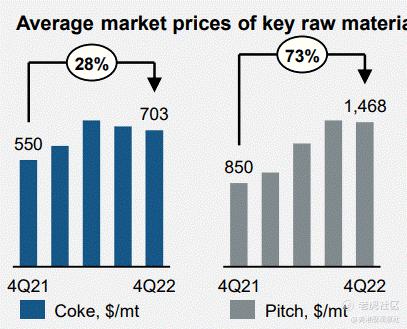

其次,铝生产需要大量能源,使用天然气进行生产。因此,如果企业必须承担高能源成本,同时收入因铝价下降而减少,这将对美国铝业的利润产生负面影响。

关于这一点,有些坏消息和好消息。坏消息是,以当前的天然气价格,西班牙的产量将继续受到限制,挪威也将面临困难。此外,在西澳大利亚,由于缺乏廉价能源,铝矾土炼厂也将减少。因此,这意味着在2023年,美国铝业的销售量将减少,这将对其营收造成4%的不利影响。

好消息是,美国以外的铝公司将无法获得美国可获得的廉价能源。这将为美国铝业和美国同行相比,与美国以外的铝生产商相比创造出重要的价格优势。

第三点,随着铝价下跌,美国铝业的运营资本将变为负数,这意味着它将成为公司的现金来源。因此,即使在Q4中可能出现的一切问题,该企业仍在产生现金流。 因此,即使在这种经济衰退期间,该企业也没有烧掉现金流。这非常看涨,因为如果一个周期性公司可以在经济衰退期间没有烧掉现金流,这意味着其运营高效,当铝价提高时,它将能够产生免费现金流。事实上,这是我的投资论点的核心。

资产负债表非常良好

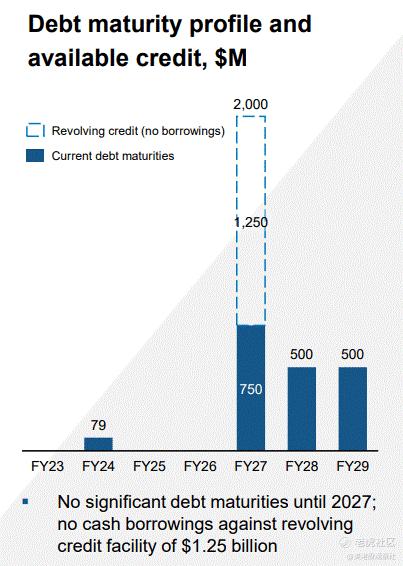

正如您在上面所看到的,美国铝业的资产负债表在2027年之前没有重要的债务偿还。

这为美国铝业提供了充足的空间。此外,美国铝业持有14亿美元的现金,再次为美国铝业提供了缓冲空间。

美国铝业股票估值

2023年每股收益下降21倍

以滞后的方式计算,美国铝业的调整后每股收益为4.83美元。如果我们假设在2023年,这些数据会减半,那么这意味着美国铝业在2023年将获得2.42美元的每股收益。 这意味着美国铝业的市盈率为21倍。表面上看起来这个倍数并不吸引人。

然而,我的整个论点是,在未来12个月中,有三个催化剂可能会导致2023年报告类似于调整后每股收益为4美元,只是季度相反。 与2022年一样,2023年不是以强劲的季度业绩开局,而是相反。季度业绩将从2022年开始负增长,但与2023年的对比将随着时间的推移而逐渐好转。

最终结论

一旦条件改善,美国铝业铝业的EBITDA可望回归接近2021年和2022年的200亿美元,这将使该股票的EBITDA倍数达到约5倍,该公司并不昂贵。 铝材将在未来几年内在电动汽车市场中得到广泛应用。

请记住,电动汽车需要比燃油车更轻,因为电动汽车的局限是无法在没有充电的情况下行驶更远的距离。 此外,铝材的一个重要终端市场是饮料产品,这在2022年对美国铝业铝业来说有所增长。 其他用途包括建造仓库。铝材用于大型配送仓库的屋顶,因为它轻便灵活。

总而言之,在第四季度,美国铝业的一切都与之背道而驰,能源投入价格异常高,同时铝价暴跌。

我坚信美铝已经度过了最糟糕的时期。

$美国铝业(AA)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47