昨夜美债收益率创新高了,怎么看?

2023-03-05 12:15:29

— 分享 —

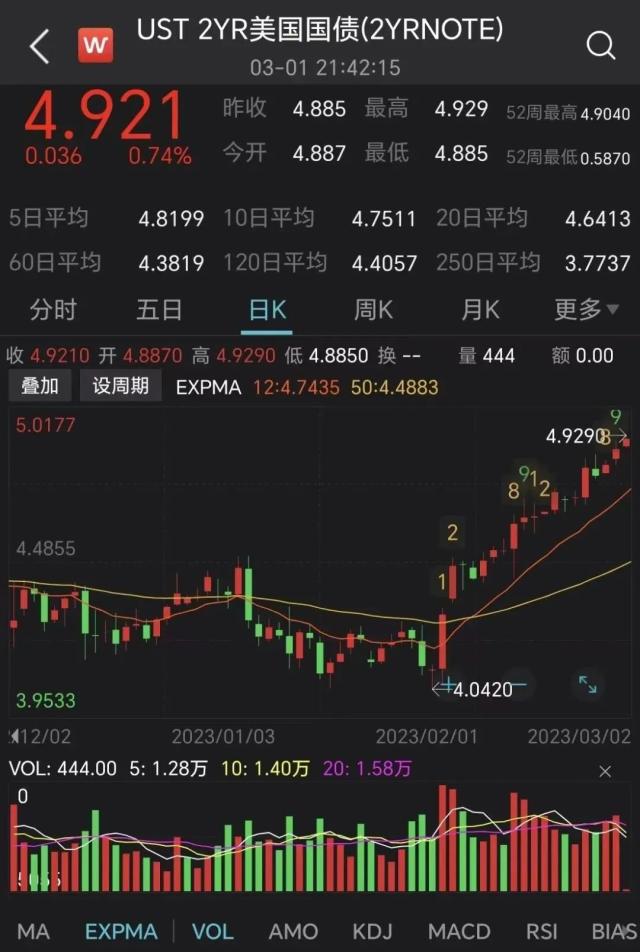

摘要:美国加息进程越走越远,美国的利率不断上升,3月1日,美国两年期国债收益率创新高,达到4.92%,同时美债期限倒挂也创新高,两年国债收益率超过十年期国债收益率90BP,而美债收益率大幅上升也拉大了与中国国债收益率的利差,由此在资本市场引发一系列的变化。

美国十年期国债收益率

美国两年期国债收益率

美债收益率上升且美国短期国债收益率明显高于长期

美国加息进程越走越远,美国的利率不断上升,3月1日,美国两年期国债收益率创新高,达到4.92%,同时美债期限倒挂也创新高,两年国债收益率超过十年期国债收益率90BP,而美债收益率大幅上升也拉大了与中国国债收益率的利差,由此在资本市场引发一系列的变化。

美国十年期国债收益率

美国两年期国债收益率

美债收益率上升且美国短期国债收益率明显高于长期国债收益率,即债券收益率存在期现倒挂。而短期国库券通常被视为现金类产品,目前美国6个月的短期国库券收益率已经达到5%,这已经明显高于美国标普500指数1.8%的分红收益率。即市场无风险收益率大大高于风险资产回报,导致股市的估值下移,股票价格下跌。

在目前情况下,美国金融市场的现金类产品与股票相比,收益率即固定投资回报占优势,且风险比较占优势,与长期债券比,收益率也有优势(美国十年期国债收益率目前为3.9%),且流动性更好。因此,比较收益、风险、流动性三者,目前现金类产品都有明显的优点,确实这是一个现金为王的时间段。

由于股票和债券相比现金类产品都有劣势,股债产品组合当然跑不过现金类产品。这个过程还要延续一段时间,延续多久可以观察两个节点,一是美联储加息是否已经确定结束,二是美国债券收益率期现倒挂是否已经结束,即美国长债收益率是否开始高于短债收益率。目前看,现金为王阶段至少还会延续今年全年。

北向资金在1月份大幅净流入1400亿,但是二月份净流入大幅下降,其背后的重要原因是美国通胀数据超预期引发的美债收益率上升,从而中美利差倒挂扩大。中美利差倒挂也会对人民币兑美元汇率产生一定的压力,人民币兑美元汇率在年初快速升值到6.7以后近期也有所调整。(来源:中航信托)

1. 欢迎转载,转载时请标明来源为FX168财经。商业性转载需事先获得授权,请发邮件至:media@fx168group.com。

2. 所有内容仅供参考,不代表FX168财经立场。我们提供的交易数据及资讯等不构成投资建议和依据,据此操作风险自负。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47