ATFX科普:美股十年长牛的秘密,权重股分配不均

ATFX科普:与其说美股指数十多年长牛行情,是美股机构化的胜利,倒不如说是大权重成分股的胜利。想象一种情况,某股票指数的前十大成分股权重总和,超过所有股票权重的50%,那么该股票指数的上涨或者下跌,将完全取决于前十大权重股的表现。想要营造该股票指数十年长牛的假象,只需要机构投资者抱团买入高权重股票即可。换句话说,这种权重分布极不合理的模式,会导致指数的走势不能代表大部分上市公司的基本面情况。举个例子:下图为美股福克斯(FOX)的股价走势图,它占据美股指数的比重不足0.01%,它的上涨或者下跌不会对股票指数不会造成任何影响。

▲ATFX图

2013年刚上市,FOX股价30.26美元,当前市场价 29.89美元,八年时间不仅没有上涨,还出现了小幅度的下跌。2014~2016年,两年时间股价从37.8下跌至22.6;2019~2020年,股价从最高51.8美元下跌至最低19.1美元。FOX的表现,和平时我们所谓的“美股十年长牛”,具有颠覆性的反差。

美股市场有三大指数,分别为:纳斯达克100指数、标普500指数和道琼斯工业平均指数。传统的逻辑认为,这三大股票指数齐头并进的上涨,则代表美股进入牛市。实际上,三大股指上涨,仅仅代表这三大股票指数的,十大权重股出现牛市,而其余几百支股票,大概率处于震荡和下跌走势中。权重股与非权重股,出现了此消彼长的二元对立模式。

▲上图为纳斯达克100指数前十大权重股-ATFX

可以看出,Apple(苹果)所占权重高达12.637%,这一比重超过了数十支低权重个股的权重总和。前十支权重股的权重总和,经过简单计算后,为52.403%,占据纳斯达克指数的半壁江山。这是非常畸形的权重分配模式,无法体现大部分个股的涨跌表现。

在权重分配这方面,中国A股市场表现的相对更好。以沪深300为例来说,其最高权重的个股为贵州茅台,权重占比5.28%,虽然也不算低,但处于可接受的范围之内。前十支权重股的权重总和为25.58%,远低于纳斯达克指数的52.403%,也处于相对健康的状态。中国股民常说一句话:“涨指数,不涨个股”、“轻股指,重个股”。意思就是股票指数无法代表大部分股票的涨跌。在这一方面,美国股民的感受恐怕比中国股民的感受更加深刻。

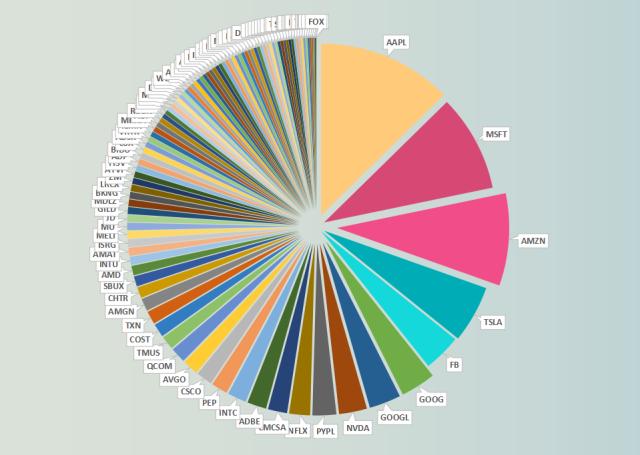

也许上图的列表模式不能够明显突出美股的这种畸形权重,下面我们来展示饼图权重,这样就会一目了然:

▲ATFX图

可以看出,小权重股票集中在左上角的小空间内,连名字都无法辨认,而大权重股却能够占据右侧所有的空间,名字清晰可见。

由于美股的上涨属于美国政府的政绩之一,所以美国历任总统都不希望股票指数出现大幅下跌。比如2020年3月份,因为新冠肺炎疫情的蔓延,美国三大股指出现连续熔断,美联储为了阻止这种恐慌性下跌,不惜一月内降息50个基点,并发放4万多亿美元来支持经济。可以说,全美上下都紧盯着股票指数的变动,当它出现非正常下跌时,美国所有机构都会齐心协力让其恢复正常。这也是为什么我们在日常的汇评当中,只要提到美国的股票指数,就会提到“回调即是买点”的论断,这实际上是在“薅美国政府的羊毛”。

不止有纳斯达克指数,其余的两个股票指数权重分配也非常不合理。

▲图为标普500指数的前十大权重股-ATFX

有没有发现什么不对劲的地方?

没错,纳斯达克指数的前十大权重股和标普500指数的前十大权重股,基本都是同样的股票。苹果、微软、亚马逊、脸书、特斯拉、谷歌,这六只股票同时存在于两大股票指数之中,并且是前六大高权重个股。也就是说,美国金融机构只要大批量买入这六支股票,就能够同时拉高纳斯达克和标普500两大股票指数。

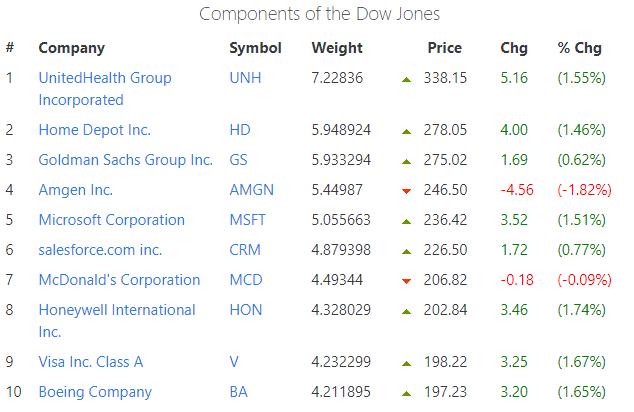

▲上图为道琼斯工业平均指数的成分股列表-ATFX

可以看出,道琼斯的前十大权重股,只有微软(MSFT)与纳斯达克和标普500指数重合,其它都是不相同的股票。这也意味着,道琼斯的整体走势,与另外两支股票指数的走势会出现一定程度的差异。虽然权重股不同,但权重的畸形分配是一样的。道琼斯工业平均指数的前十大权重股的总和权重为51.76%,同样的,机构想要让股票指数走势变得漂亮,根本没必要在意剩下的几百只股票,只要买入这十支权重股就可以。

ATFX免责声明:

以上分析仅代表分析师观点,汇市有风险,投资需谨慎。

ATFX不会为直接或间接使用或依赖此资料而可能引致的任何盈亏负责。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)92.50

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05