JZL Capital数字周报第7期 02/20/2023 宏观利空 市场承压

一、行业动态总结

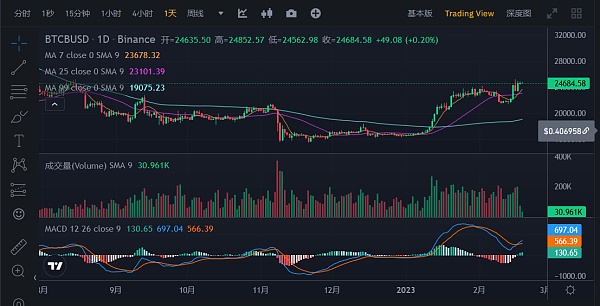

上周加密市场表现出了极强的韧性与弹性,周一至周三在美股上涨的阶段比特币上涨12%,周五开始跟随美股回调,但国内时间周六顶住了美股继续回调的压力完成反弹,并在周末继续小幅上涨,周线也完成了强势突破,交易所交易量继续上升来到了33 Billion USD,截至撰稿比特币收于24901.2,周内上涨13.47%,振幅17.83%;以太坊收于1696.07,周内上涨12.08%振幅18.55%。本周消息面其实并没有太大利好,反而颇有利空,首先是SEC起诉Paxos发行的BUSD是未注册证券,紧接着Paxos便宣布结束与Binance在BUSD上的合作关系,给了BUSD一年的时间到2024年都可以得到充分支持并可赎回,另外也衍生出了Binance下架美国本土Altcoin的传言,但目前这个传言已被CZ辟谣,对此Coinbase在其官推发言称稳定币不是证券,而是一种更公平、高效的金融工具,或许当前稳定币的功能及普及度一定程度影响到了法币本身,随之而来的会是更大程度的监管,Coinbase也表示欢迎监管机构与政策制定者对此进行对话。

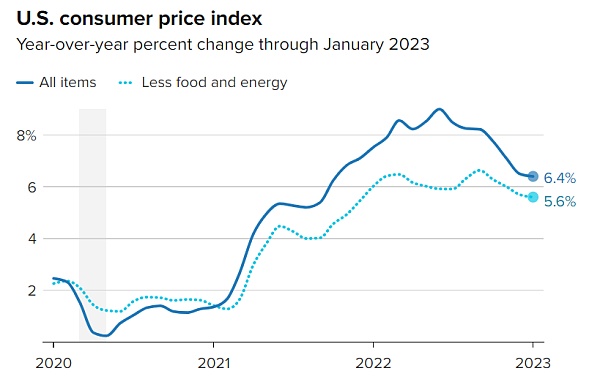

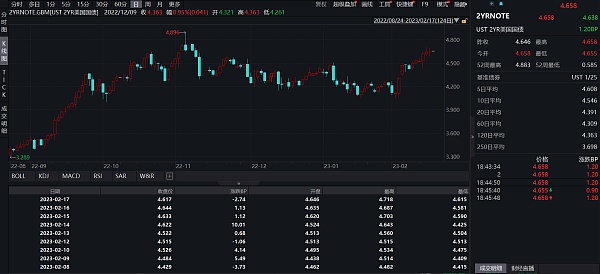

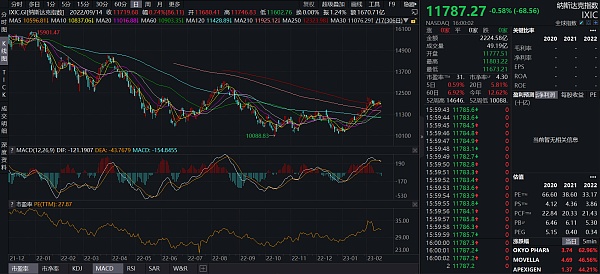

反观美股,本周前三天美股颇有一种持续上涨的感觉,直到周四下午大盘开始跳水,星期五更是低开低走,市场突然变得不顺利,消息面也是突然悲观,然而话题仍然是围绕着加息这个问题展开,空头抓住加息这个把柄可以反复做文章,主要论点还是二月份公布的三大项数据:就业数据,零售数据和CPI都指向经济仍然过热。1月CPI中规中矩,高于预期但低于前值,多空都有话题可做,1月份美国消费者价格指数上涨0.5%,核心CPI上涨0.4%推测全年通胀水平还是在5%,可见仍然与目标有比较大的差距。同时鹰王布拉德又适时跳出来说二月加息理应加50个基点,尽快达到FOMC所认为的具有足够限制性的利率水平,她说不排除3月份加50个基点的可能性,同时克利夫兰联储行长梅斯特也放出了类似言论。但这两人均没有投票权,他们的发言更像是成为了空头的炮弹被利用作为打压市场的借口,而这种借口用多了在没有实质性兑现的情况下效应也会越来越低,空方也只能寻找其他不确定性作为新的发力点,本年度至今平均30个交易日有20天上涨10天收阴,整体市场仍然向好,适当回调对于松动筹码兑现利润也有帮助。

行业数据

1)稳定币

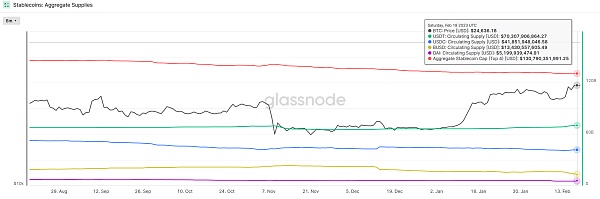

截止2023年2月19日,前四大稳定币(USDT、USDC、BUSD、DAI)合计供应量约1307.9亿,较上周变动不大,小幅减少约2.3亿(-0.18%),币市资金小幅流出。

三大法币稳定币中,USDT的供应量大幅上涨,本周增加约19.77亿枚(2.89%),上涨趋势延续,时隔8个月,供应量重回700亿之上。USDC供应量结束连续下跌,本周增加约5.09亿枚(1.23%)。

与之相反,受美国监管影响,BUSD供应量本周出现大幅下跌,减少27.2亿(-16.84%),主要由于Paxos本周陷入监管风波,其与币安合作发行的BUSD被美国SEC认定为未注册的证券,将遭到起诉(详情见下文机构动态)。受此影响,用户大量出金,或将BUSD兑换为USDT等其他稳定币。例如,被标记为“Justin Sun”的地址从Binance撤出了3亿BUSD并发送至Paxos销毁。由于Paxos已被禁止铸造BUSD,未来一段时间,稳定币市场将保持这一此消彼长的态势。

本轮反弹尚未吸引场外资金入场,从数据上看,市场主要由代表欧洲资金的USDT推动,而代表美国资金的USDC和BUSD则在减少。预计未来美国日趋严格的监管可能会会对法币入金造成部分影响,一定程度上影响币市流动性。

2)BTC矿工余额

BTC矿工地址余额表明链上被标记为矿工地址的BTC持有余额合计,包括包括Foundry USA,F2Pool,AntPool,Poolin,Binance等地址。

该数据通常用于判断对于矿工对于当前BTC价格的兴趣,矿工余额升高时,通常说明筹码处于堆积状态;矿工余额降低时,表明矿工正在抛售或抵押其持有的BTC。

根据OKLink数据,最近6个月矿工余额处在缓慢下跌趋势,但整体变动不大,矿工仍在积累筹码,截至2月18日,矿工余额创本年新高。

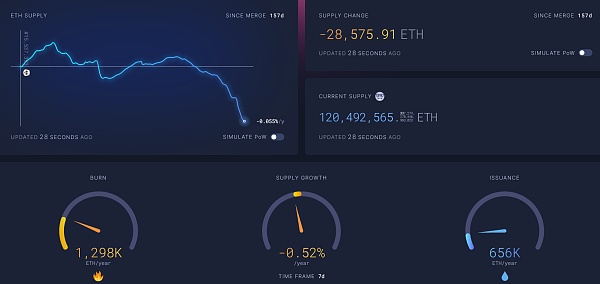

3)ETH通缩数据

截止2月19日,根据ultrasound.money数据,本周ETH供应量较上周减少约1.2万枚,自The Merge完成后,ETH供应量已累计减少2.85万枚。以近一周数据推算,年化通胀率为-0.52%。受Blur带动NFT交易影响,ETH通缩再次出现加速。

相比POW机制下的ETH,POS机制下供应量已累计减少约181万枚,年化通胀率由3.5%下降至-0.52%。

二、宏观与技术分析

市场基本回到了前期平台,后续由于宏观整体仍偏空,依旧有下行的预期,建议逢低加仓,不追高

两年期美债迎来一波上涨,市场开始和FED的预期走向一起

纳斯达克指数围绕的年线做盘整

Arh999:0.66

MVRV:1.24

持币100以上地址数下行

所有地址数基本横盘

三、投融资情况总结

投融资回顾

2023年2月13号至2月19日,加密VC市场披露的投融资事件27笔,累计融资金额超过2.16亿美元;(https://www.rootdata.com/Fundraising)

报告期内,超过1,000w美金融资额的事件一共六起:

瑞士数字资产公司Taurus SA通过股权融资筹集了6500万美元,瑞士信贷集团领投,德意志银行、百达集团等参投,其产品允许金融公司存储和发行数字资产,并运营着一个受监管的通证化证券交易市场。

由 Jump Trading 前研究负责人 Keone Hon 创立的 EVM 兼容 Layer 1 区块链项目 Monad Labs 完成 1900 万美元种子轮融资,Dragonfly Capital 领投。

加密指数平台 Alongside 完成 1100 万美元融资, a16z 领投,Coinbase Ventures等参投。 其首款产品 Alongside Crypto Market Index (AMKT),让人们可以通过单一代币广泛接触整个加密资产市场。

Sending.Network完成1250万美金融资,它是一个高性能、开放的 Web3 通信协议,旨在帮助开发人员构建社交去中心化应用程序,并帮助社区访问加密的去中心化群聊平台。

GrainChain宣完成 2900 万美元的融资。迄今为止,GrainChain的总融资额已接近4000万美元。GrainChain 的用户主要是美国或拉丁美洲的小农户,为农民和买家提供一套从种子到收获作物的跟踪数据、库存管理、物流和交易管理的解决方案

链戏公会 Yield Guild Games(YGG)已通过出售代币募集到1380 万美金,DWF Labs 和 a16z Crypto 领投。YGG 将用这笔新资金进一步开发其灵魂绑定声誉代币。

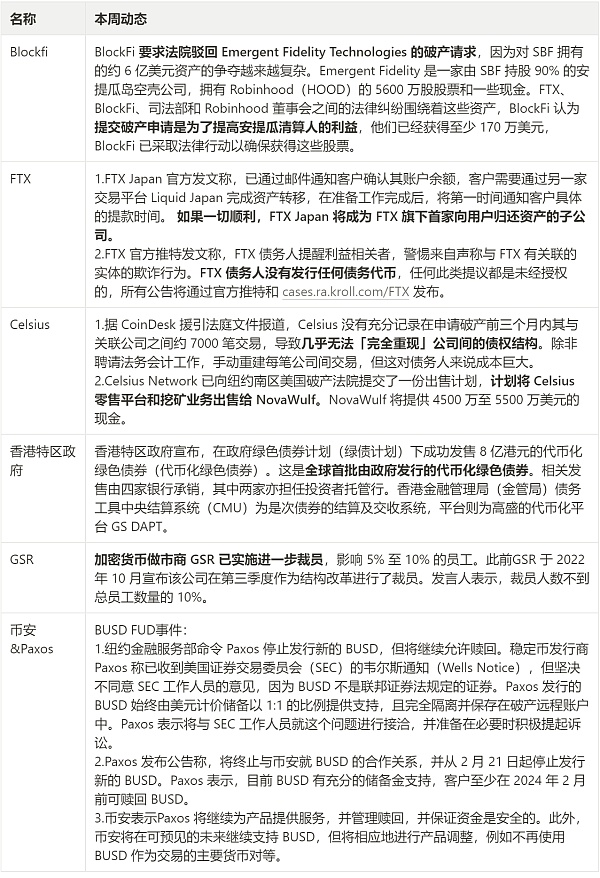

机构动态

四、加密生态跟踪 & 数字不良资产最新动态

1.数字不良资产最新动态

BlockFi: 破产进度跟踪

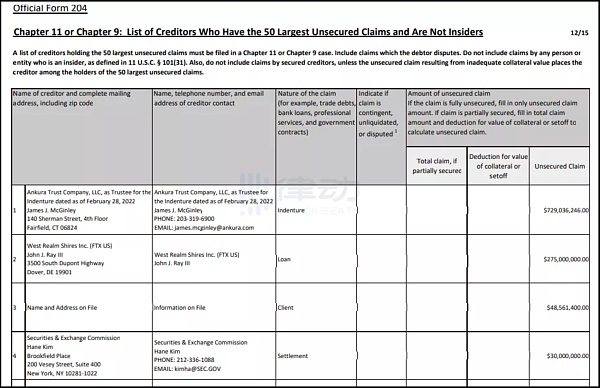

与 FTX 在财务上关系紧密的加密货币贷款公司 BlockFi Inc 于 2022年11月28日申请了美国chapter11破产保护,成为自 FTX 以来第一家申请破产的大型数字资产公司。 根据该公司提交给位于新泽西州的美国破产法院的文件中发现,该公司前十大债权人的债权就有将近 12 亿美元,债务总额可能要大得多。

据 BlockFi 申请破产重组的文件显示,其债权人总数超过 10 万人,资产和负债规模均在 10-100 亿美元之间。在负债端,BlockFi拖欠最大债权人 Ankura 信托公司 7.9亿美元,拖欠第二大债权人 FTX US 2.75 亿美元,同时BlockFi还拖欠美国证券交易委员会(SEC)3000 万美元罚款。前 50 大债权人的总负债规模超过了13 亿美元。 BlockFi 目前仅持有 2.569 亿美元现金,平台服务仍处于暂停状态。

最新动态:2月14日,BlockFi发布官方推文并做出声明,BlockFi客户即日起将可以通过邮寄或电子邮件的形式从BlockFi的索赔代理财团 Kroll 申报有关索赔流程证明的重要信息(Proof of Claim, Account History, Account Statement等)。提交索赔证明的截止日期为美东时间2023年3月31日17:00。

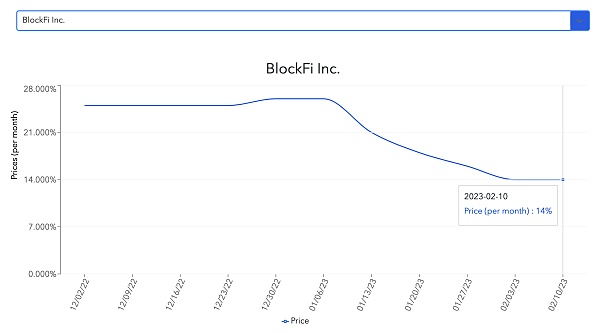

截止到2/10日,目前BlockFi公司债权收购价格在二级市场的公开交易网站的参考价格大概为14%, 也就是14cents/dollar。由去年年底的最高点26%下滑了超过10点位。

2.NFTs & 元宇宙

(1) NFTs

本周NFT市场

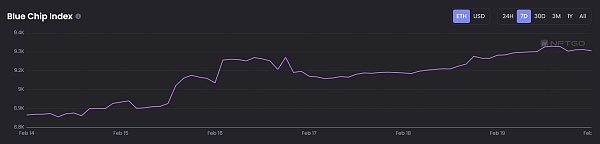

市场概况:本周NFT蓝筹指数表现是非常乐观的,在呈现了两周的下跌趋势之后从上周初开始有了一个小幅度的稳定拉升,较上周相比也有了一定程度的上涨,蓝筹指数也是回到了30天前的位置,截止2月17日,NFT蓝筹市场有一个回暖的趋势,市场热度也是在近半年来首次接近了一个中立的位置。

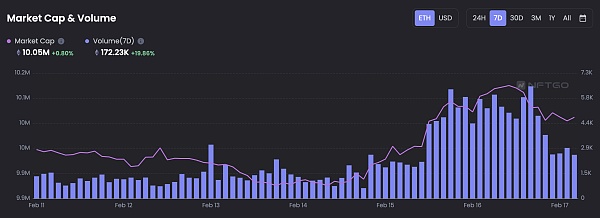

NFT总市值:本周NFT总市值有0.8%的上涨。总交易额在上周呈现反弹之后,本周继续呈现比较强势的上涨趋势,7天内涨幅达到了19.68%,纵览3个月内的总交易量来看,也是有了很大的涨幅,达到了68.12%。通过数据的表现,我们认为NFT市场在近期已经是呈现了一个很大的回暖趋势,我们也可以期待NFT市场数据在接下来的几周内能有进一步的拉升。

市场活跃度:本周NFT市场的持有者有小幅上涨(+0.31%),交易者活跃度相比上周有所下跌,-1.65%,买家同比上涨+4.15%,卖家同比下跌-2.69%,总体来看变化幅度不大。

本周NFT市场交易量排名前三的NFT分别为Otherdeed、MAYC和BAYC。BAYC的地板价最近一周变化不大,目前在76ETH左右。

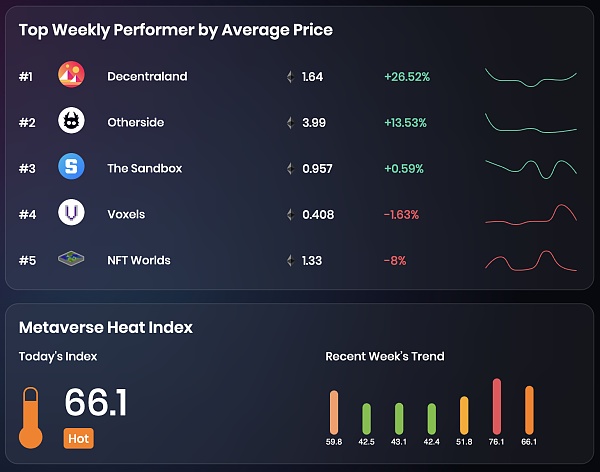

本周元宇宙项目概览:

本周元宇宙板块的10个头部蓝筹项目本周总体表现比较平稳,总交易量还是呈现一个上涨趋势,7天内涨幅达到了8.21%,值得一提的是,三个元宇宙头部项目的地板价都有了小幅度的上涨,土地价格,保持在0.9-2.02 ETH的区间。总市值方面,元宇宙项目排名前三的项目仍然是Otherside, Decentraland和the Sandbox。本周的元宇宙温度指数也是在数周之后首度到达了比较活跃的区间。

3. GameFi 链游

(1)整体回顾

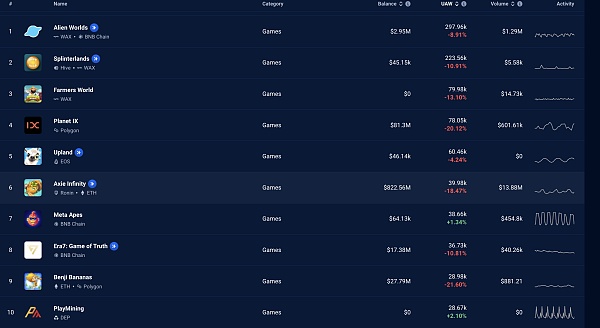

总体来看,Gamefi行业出现普涨行情,但实际玩家数量和链上交互量持续下滑,是大盘行情带来的“表面繁荣”。从Token价格来看,前10市值链游中全部上涨,本周WEMIX PLAY领涨,过去一周上涨69.23%(WEMIX PLAY代币上线新交易所coinone,并释放代币销毁、发布季度财务报告等一系列利好。WEMIX PLAY是一个包含游戏平台、数据、defi、社区、媒体等在内的链游生态系统)。

按链上合约交互量来看,前十活跃链游中,80%过去一周交互活跃度下滑。过去进入前十的链游昙花一现,目前依然是老游戏占据前十榜单。可见虽然过去一周虽然代币价格上涨,但实际玩家流失,新产品表现不亮眼。

数据来源:https://dappradar.com/rankings/category/games

2.重点项目:Trident

推荐关注理由:Arbitrum上热度仅次于Treasure Dao的链游项目;Risk to Earn的叙事

网站:https://link3.to/trident

产品:Trident是一款2D MMO(大型多人在线)游戏。Trident MMO主要玩法是探索世界,收获资源,领土战争,赏金任务,偷猎外来生物等等,目前还处于内测阶段。其中Sprite Duels是一个即时宠物对战游戏,玩法比较简单。还有一个Trident 练习模式 Legacy Trident,通过上下左右移动跳跃及空格发射子弹射击。

经济模型:Trident采用了R2E(Risk to earn)模式,希望能够打破P2E的螺旋下跌魔咒,R2E即Risk to Earn,玩家和持币人可以投注赚取收益,协议抽成收入反哺代币。

举例:当一个人输掉一场比赛时,另一个人赢了一场比赛,获胜者会从失败的人那里获得“Risk”的赏金。下注的代币要么在玩家之间交换,一小部分进入国库,可以在公开市场上交易。玩家不会通过玩游戏来增加代币的供应。

PSI是Trident 的 Token,将使用于其未来版本中的各种游戏,可用于购买物品、兑换 NFT,玩家之间的投注等,并且 Trident 将从每次成功的下注中收取费用然后将其永久销毁。

融资:2 月 5 日,Trident 宣布通过 Token公募以每个 PSI(1.4305 美元)完成了 300 万美元融资。PSI FDV 市值达到1650w USDC。

关于我们

JZL Capital 是一家注册于海外,专注区块链生态研究与投资的专业机构。创始人从业经验丰富,曾经担任过多家海外上市公司CEO和执行董事,并主导参与过 eToro 的全球投资。 团队成员分别来自芝加哥大学、哥伦比亚大学、华盛顿大学、卡耐基梅隆大学、伊利诺伊大学香槟分校和南洋理工大学等顶尖院校,并曾服务于摩根士丹利、巴克莱银行、安永、毕马威、海航集团、美国银行等国际知名企业。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56