Mysteel参考丨浅析当前无缝管供应格局

概述:近年国际局势动荡,钢铁行业受到多方扰动,我国无缝管行业在经历了前期的产能迅速扩张后,伴随着供给侧改革的落地与“十四五”规划的初步实施,逐步进入了深度调整时期,在产能的快速增长下,产量增长显现出疲态,国内市场目前产能过剩的情况不容忽视,产能利用率始终处于偏低水平。转入2023年,生产企业对于后续行情的走势举足轻重,行业效能是否有进一步的提高,本文将从近三年无缝管供应的情况及供应格局做出简要分析。

一、当前无缝管供应情况概览

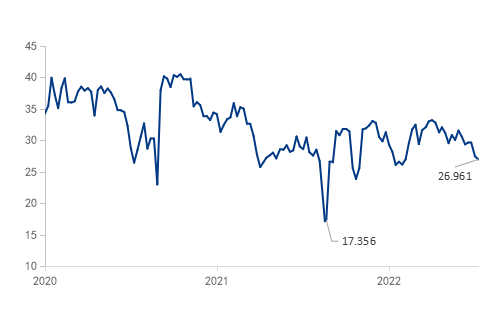

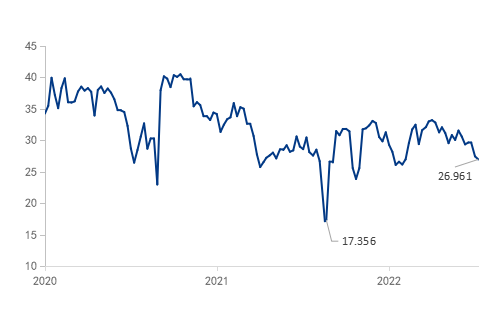

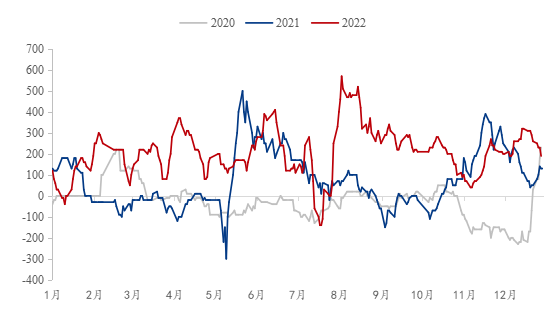

2022年无缝管供应水平呈现弱势震荡。Mysteel对于33家样本生产企业的调研数据显示,年初由于需求快速释放,生产水平小幅攀升,4月起由于钢市大幅下挫,需求大幅走弱下供应显著下降,到2023年前,Mysteel所统计的样本企业产能利用率56.15%,开工率45.08%,全年生产水平宽幅震荡,但基本维持在中低位。利润方面来看,除去4-7月钢价大幅下跌时期利润受挫,整体相较2021年同期利润尚可。但效益增长主要集中在有成本优势的大型自产坯料管厂,对于小型调坯轧钢厂,生产效益并不乐观。

图1:样本无缝管厂产量变化(单位:万吨)

数据来源:我的钢铁网

图2:样本管厂产能利用率、开工率变化情况(单位:%)

数据来源:我的钢铁网

图3:山东无缝管厂利润(单位:元/吨)

数据来源:我的钢铁网

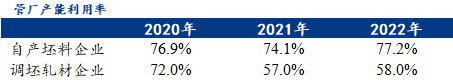

二、近三年长流程与短流程钢厂供应结构分化

从上文中所引用的Mysteel调研的样本无缝管生产企业数据看来,无缝管生产企业的整体产能利用率处于中低位水平,但如果将以上样本细化拆分为长流程企业(自产坯料企业)和短流程企业(调坯轧材企业),便可观察到产能利用率的明显分化。从2021年起,由于山东市场竞争愈发加剧,当地主要管坯厂停产造成周边短流程管厂坯料采购困难,管厂大面积停产,小微型生产企业被大量淘汰,调坯轧材厂产能利用率相较上一年迅速下滑,由72%降至不足60%,而长流程自产坯料厂整体维持在70%以上变动不大。到2022年,这一比例继续分化,长流程钢厂产能利用率持续冲高至77.2%。短流程维持在58%左右。

从相关数据变化不难看出,从2021年起,自产坯料的长流程无缝管厂家开工水平明显高于短流程调坯轧材无缝管生产企业,在当前政策面不断对提高行业资源利用率的作用下,这一分化趋势或进一步延续。

表1:无缝管管厂产能利用率(单位:%)

数据来源:我的钢铁网

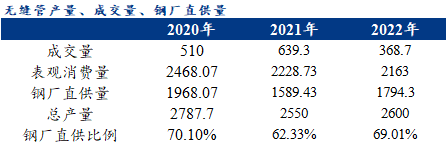

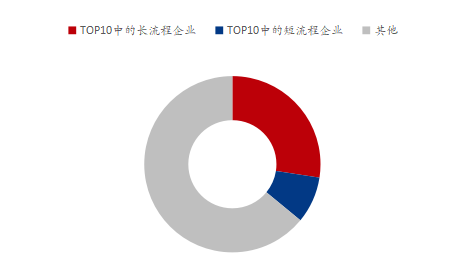

三、钢厂直供比例增加 产业集中度加强

Mysteel近三年的调研数据显示,尽管无缝管生产企业开工水平维持在中低位,其产量仍在逐年扩张,由2021年的2550万吨到2022年达到2600万余吨,而与此同时,无缝管市场成交量呈现下降趋势。由此可推出,在市场表观消费持续扩大的情况下,市场成交量下降,则钢厂直供比例在逐年增加。2022年无缝管行业多家重组后的产能分布无不印证着这一情况,从产业集中度调研数据的前十位中有六家为长流程企业,且前五位均为长流程企业所占据,总占比约为无缝管行业全部产能的24.5%。在当前无缝管产能过剩的大背景下,未来几年里有成本优势的长流程生产企业产能占总产能的比重将进一步提高。

表2:无缝管产量、成交量、钢厂直供量(单位:万吨、%)

数据来源:我的钢铁网

图4:产业集中度分布(单位:%)

数据来源:我的钢铁网

四、2023年无缝管供应展望

综合来看,无缝管供应端目前产能利用率、开工率均处中低位水平,但长短流程钢厂的利润及产能利用率情况分化明显;从市场成交表现来看,无缝管钢厂直供比例在持续增长,表明无缝管产能优化正在全面推进中,产业集中度在切实有效地提升。

随着“十四五”时期各项政策的推进,以及碳达峰、碳中和成为未来经济发展趋势,2023年无缝管供应将延续提高产业集中度的步伐,钢厂供应格局还将进一步分化。原料成本压力持续抬升下,长流程钢厂优势进一步凸显,产业集中度可能继续向自产坯料企业倾斜。无缝管产能高速扩张期已经过去,发展方向将更多地集中在产能利用率提高、产品质量提升以及产品结构优化上,而低端、同质化的落后产能将逐步退出市场,行业内企业的兼并重组步伐将加快。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47