伯克希尔哈撒韦公司股票今年输给了标准普尔500指数

作为最终的防御性蓝筹股,伯克希尔哈撒韦公司今年表现落后于整体市场,因为投资者青睐更具投机性的股票。这标志着2022年的变化,当时伯克希尔哈撒韦公司轻松超过标准普尔500指数(S&P 500)。

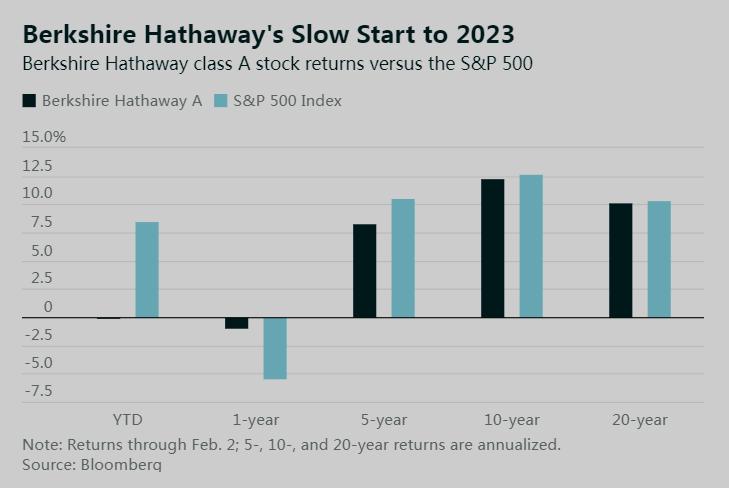

伯克希尔A类股票周五下跌0.6%至46.9万美元,今年以来累计下跌0.1%,而标普500指数的总回报率(包括股息)为8.6%。此前,伯克希尔在2022年表现强劲上涨4%,而标准普尔500指数下跌18%。伯克希尔流动性更强的B类股票周五下跌0.6%,至310美元。

自去年年底以来,伯克希尔的股票变得更具吸引力,因为其持有的以苹果(Apple)为首的股票大幅上涨。这提升了伯克希尔的账面价值,也就是股东权益。苹果股价在2023年上涨了20%,至156美元,其中在周四晚些时候公布第四季度收益后,周五上涨了3.5%。

今年伯克希尔投资组合中其他值得注意的赢家是美国银行和美国运通。伯克希尔的两家大公司被标为红色,分别是雪佛龙和可口可乐。由于今年表现落后,伯克希尔在过去5年、10年和20年里都落后于标准普尔500指数。

伯克希尔哈撒韦公司是《巴伦周刊》2023年十大精选股票之一,自12月中旬该指数发布以来,伯克希尔哈撒韦公司一直是排名第一的股票中表现最差的。

今年苹果股价的上涨使伯克希尔在这家iPhone制造商的持股价值增加了250亿美元。根据最新的第三季度持仓报告,伯克希尔持有约9亿股苹果股票,其中苹果占伯克希尔超过3,000亿美元股票投资组合的40%以上。

《巴伦周刊》估计,假设目前股票投资组合中的股票价格不变,且第一季度每股A类股票收益约为5,600美元,伯克希尔第一季度每股A类股票的账面价值在3月31日可能达到约34万美元。我们估计,2022年底A类股票的账面价值约为31.5万美元,高于2022年9月30日的31万美元。

伯克希尔目前的股价低于我们对3月31日账面价值预期的1.4倍,低于去年12月31日的1.5倍。目前的市净率与该股5年平均水平一致。

2月25日,伯克希尔将公布第四季度收益,发布董事长兼首席执行官沃伦·巴菲特备受期待的年度股东信,并发布年度报告。巴菲特在过去20年里将伯克希尔从一家主要专注于保险和投资的公司转变为一家利润丰厚的企业集团。

预计伯克希尔今年税后盈利约350亿美元,较2022年增长约6%。该公司的市值为6840亿美元。伯克希尔的利润受到股票投资组合增加带来的投资收入增加以及现金持有的利息收入增加的提振。伯克希尔持有的现金超过1,000亿美元,其中大部分是美国国库券。

在过去20年里,伯克希尔公用事业部门的规模迅速扩大,目前价值约900亿美元。该公司还收购了伯灵顿北方圣达菲铁路公司(Burlington Northern Santa Fe railway),根据规模相当的竞争对手联合太平洋(Union Pacific)的市值计算,该公司的价值可能在1300亿美元左右。巴菲特也从2016年开始买入苹果股票,价值约1400亿美元。

但在过去20年里,伯克希尔的股票年化回报率仅为10.1%,落后于标准普尔500指数的10.3%。过去五年,伯克希尔的股票年涨幅为8.3%,低于标准普尔500指数10.5%的年回报率,也低于过去10年标普500指数12.3%的年回报率,而标普500指数的年回报率为12.7%。

伯克希尔的落后表现归功于整个股市,以及苹果(Apple)和亚马逊(Amazon.com)等科技领军企业在标准普尔500指数(S&P 500)中的表现。这也显示出伯克希尔的巨大规模所带来的挑战。巴菲特在1965年掌权后,在标准普尔500指数上轻松领先了近40年,当时伯克希尔的规模要小得多,而他的选股能力惊人。在过去20年里,情况变得更加艰难,但巴菲特和副董事长查理·芒格认为,伯克希尔在未来几年的表现会更好。

鉴于伯克希尔的业务和投资多元化,它也是蓝筹股中最接近指数基金的公司。凭借其现金充裕的资产负债表和盈利能力,伯克希尔提供了长期以来吸引散户投资者的夜间舒适睡眠。92岁的巴菲特的年薪仍然只有10万美元。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47