比特币能否上涨至 25,000 美元?

强劲的企业盈利和投资者对美联储转向的预期正在帮助巩固比特币等风险资产的理由。

比特币价格在 1 月 20 日突破 22,500 美元,此后一直能够捍卫该水平,在 1 月份累计上涨 40.5%。此举伴随着股市的改善,在防疫措施完善后,股市也出现了上涨。

电子商务和娱乐公司在今年迄今的市场表现中处于领先地位。Warner Bros (WBD) 上涨 54%,Shopify (SHOP) 上涨 42%,MercadoLibre (MELI) 上涨 41%,Carnival Corp (CCL) 上涨 35%,Paramount Global (PARA) 迄今上涨 35%。在石油生产商雪佛龙公司公布了有史以来第二大年度利润 365 亿美元之后,企业盈利继续吸引投资者的资金流入和关注。

更重要的是,分析师预计苹果 (AAPL) 将在 2 月 2 日公布 2022 年令人难以置信的 960 亿美元收益,大大超过微软 (MSFT) 报告的 674 亿美元利润。强劲的收益也有助于验证当前的股票估值,但它们并不一定能保证经济有更光明的未来。

Evercore ISI 的高级董事总经理Julian Emanuel表示,对风险资产更有利的情景主要来自领先经济指标的下降,包括房屋建筑商调查、卡车运输调查和合同采购经理人指数 (PMI) 数据。

根据金融服务公司 Matrixport 的研究,美国机构投资者约占近期购买活动的 85%。这意味着大型参与者“不会放弃加密货币”。该研究考虑了在美国交易时段发生的回报,但预计山寨币的表现优于比特币。

一方面,比特币多头有理由庆祝其价格从 11 月 21 日的 15,500 美元低点回升 49%,但由于 BTC 在 12 个月内下跌了 39%,因此空头在更大的时间框架内仍占上风。

让我们看看比特币衍生品指标,以更好地了解专业交易员在当前市场条件下的定位。

亚洲的稳定币需求接近 FOMO 区域

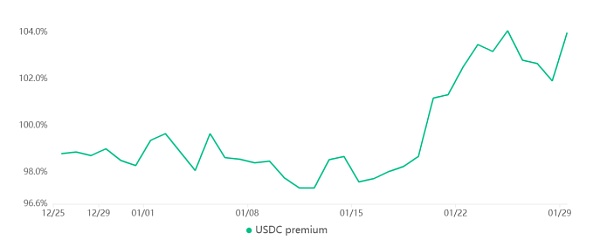

美元硬币溢价是衡量中国加密零售交易商需求的一个很好的指标。它衡量基于中国的点对点交易与美元之间的差异。

过度的购买需求往往会使指标超过公允价值 100%,而在熊市期间,稳定币的市场报价被淹没,造成 4% 或更高的折扣。

目前,USDC 溢价为 3.7%,低于两周前的 1% 折扣,表明亚洲对稳定币购买的需求要强劲得多。该指标在 1 月 21 日上涨 9% 后换档,导致零售交易商的需求过多。

然而,人们应该深入研究 BTC 期货市场,以了解专业交易员的定位。

自 1 月 21 日以来,期货溢价一直保持中性立场

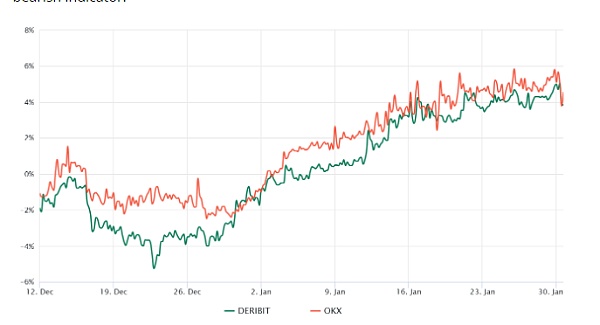

由于与现货市场的价格差异,零售交易商通常会避免使用季度期货。同时,专业交易者更喜欢这些工具,因为它们可以防止永续合约中资金费率的波动。

在健康的市场中,三个月期期货年化溢价应在 +4% 至 +8% 之间交易,以弥补成本和相关风险。因此,当期货交易价格低于该范围时,表明杠杆买家缺乏信心——通常是看跌指标。

该图表显示,在 1 月 21 日基差指标突破 4% 的门槛(五个月以来的最高水平)之后,比特币期货溢价出现积极势头。这一走势代表了直到 2022 年底期货贴现(现货溢价)所呈现的看跌情绪的巨大变化。

交易员正在观察美联储广播是否计划转向

尽管比特币在 2023 年 40.5% 的涨幅看起来很有希望,但以科技股为主的纳斯达克指数同期上涨 10% 的事实引发了怀疑。例如,街头共识是美联储在 2023 年某个时候的加息活动的支点。

比特币衍生品和稳定币需求退出恐慌水平,但如果美联储预期的软着陆发生,经济衰退环境的风险将限制股市表现并损害比特币的“通胀保护”吸引力。

目前,由于领先的经济指标显示出适度的修正——足以缓解通胀但并不特别令人担忧,正如稳健的企业盈利所证实的那样,多头的可能性更大。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56