【2023年度公募策略】大成基金:时运变迁,发轫可期

2023年启幕。大成基金发布2023年度策略报告,主题为“时运变迁,发轫可期”。报告指出,经过全年消化,当前多方面因素出现积极转变,2023年A股从风险溢价和股息率角度都极具性价比,,有望出现大盘蓝筹“先搭台”,小盘成长“后唱戏”的行情。投资重点关注循稳增长、扩内需、自主可控大安全三大逻辑主线。

宏观研判:内外周期错位,国内增长复苏+海外趋于衰退

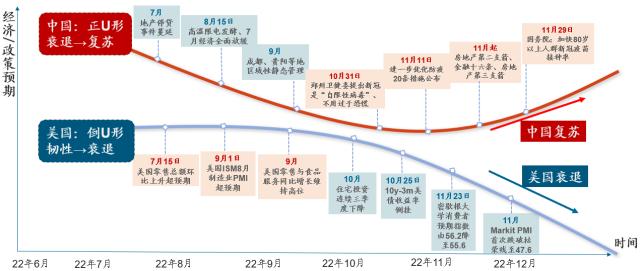

宏观经济方面,全年关键在于内外周期错位。2023年全球经济增长趋缓,欧美多国面临衰退压力,而中国经济进入复苏通道,对比来看,中国与海外经济周期呈现错位格局。周期错位对经济要素的影响主要体现在内外需求上,外需转弱加上扩内需力度加码的趋势下,应当对扩内需主线给予更多关注。

海外宏观经济主线是加息退坡和衰退实质发生。2022年美联储全年累积加息7次,年底加息有退坡的意味,目前预期美联储加息可能在2023年5月前结束。加息结束后,美国通胀问题得到阶段性平抑,国家经济从滞涨走向实质性衰退。从历史情况来看,发达国家通胀有比较明显的非对称性,上行曲线陡峭而下行曲线平缓。在美国当前价格刚性上升、劳动力供给结构性短缺的背景下,本轮通胀下半场仍需耐心。因此虽然2023年加息退坡和结束确定性较强,但降息是否发生仍取决于通胀回落的斜率,降息预期反复会对市场造成扰动。

海外经济衰退进程中,外需转弱导致中国出口周期转负。历史上,每当出口周期确认转负,国家都会在流动性宽松以及内需政策上全面发力。2023年政策抓手应当在于财政政策“加力提效”以及产业政策“发展和安全并举”,发力重心在于“扩大国内需求”,政策发力有望催化经济复苏节奏加快。经济金融数据方面,2022年的绝大多数时期,社融状态稳定,但PPI持续下行导致盈利能力弱化。2023年,社融和PPI比较有希望共同进入企稳反弹的阶段,中国经济整体进入上行区间中。

策略展望:全年政策“宽信用+稳货币+强财政”,大类资产性价比股>商>债

回顾过去十年中央经济工作会议,可以看到主要有两大主线,稳增长和调结构。在经济平稳年份,政策重心倾向于调结构以解决长期发展面临的潜在障碍,如2015年聚焦“供给侧结构性改革”,2020年聚焦“双碳”和“防范资本无序扩张”。而在经济下行压力较大年份,政策重心明显偏向通过稳增长缓解当下经济增长压力,财政和货币政策都趋宽。预计2023年全年流动性保持充裕,或无明显的估值收缩压力。核心判断在于地产企稳以实现宽信用,进而居 民资产负债表修复,疫后消费得以明显复苏。

政策角度,全年趋势可以概括为“宽信用+稳货币+强财政”,工作重心是“推动经济运行整体好转”及“扩大国内需求”。过去两年中,居民资产负债表明显缩表,今年经济升温催化居民超额储蓄释放导致资产负债表修复。地产回归正常化也为经济复苏筑底,进而推动宽信用兑现。财政方面,预计全年财政政策更加积极,政策性银行金融工具将成为主要发力点,财力支持为投资创造更大空间。第四,明年美联储加息退坡后外部流动性约束解除,国内货币政策更有操作空间,货币政策发力重点可能为结构性货币政策工具,继续支持基建、制造业,稳地产,加大对绿色、科技创新、小微、普惠养老等扶持力度,引导宽信用推进。总体来看,预计货币端先宽松后收敛,宽信用方面社融、信贷增速回升。

从大类资产配置角度,预计2023年的市场环境对资产利好程度是股>商>债。权益方面,宽信用的兑现和利率的小幅回升都支持股票以盈利驱动的行情。商品方面,黑色系商品有望受益于国内基建发力与地产企稳,黄金可能受益于海外衰退。固收在全年利率中枢小幅上行、上半年降准降息、下半年边际收紧的可能性下表现或前低后高。

权益主线:估值盈利双周期上行,A股有望大盘蓝筹“先搭台”+小盘成长“后唱戏”

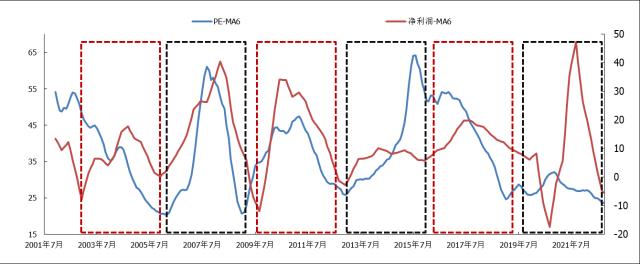

历史上,A股存在比较稳定的3年周期波动的规律,预计A股的3年周期率依旧有效,全年A股估值周期和盈利周期都有望迎来上行趋势。不论从股权风险溢价抑或是股息率的角度,A股当前性价比都得到了凸显。节奏方面,预计上半年盈利周期仍在筑底,下半年正式走进上行通道,全年盈利增速或呈现“前平后高”特征。

市场风格总体依循经济复苏与盈利修复节奏,预计“先β后α”,大盘蓝筹“先搭台”,小盘成长“后唱戏”。上半年,盈利周期筑底过程中小盘股业绩弹性不占优势,流动性走向见顶过程中,大盘蓝筹相对占优。下半年伴随盈利增速上行和海外冲击减弱,小盘成长业绩或凭借弹性更加有优势。

具体行业方面,A股主要存在几个可以挖掘的方向。第一是稳增长逻辑,包括房地产链及相关周期品,如建材、家居、有色、化工、玻璃等行业;第二是扩内需,包括大消费下面的新能源车、平台经济、食品饮料、医药医美等;第三点大安全和自主可控,包括数字经济、人工智能、生物制造、绿色低碳等。

相关链接:

【2023年度公募策略】嘉实基金姚志鹏、张金涛、归凯、谭丽、肖觅、吴越、郝淼、刘杰最新观点

【2023年度公募策略】海富通基金:迈向新转折,开启新周期,寻找新增长

【2023年度公募策略】诺安基金:复苏方向明确,多领域存在较强投资机会

【2023年度公募策略】嘉实基金张金涛:港股投资或将迎来“贪婪时刻”

【2023年度公募策略】1万字投资干货!汇丰晋信陆彬、陈平、蔡若林、程彧、吴培文、范坤祥最新观点

【2023年度公募策略之医药投资】永赢基金:投资主线将逐步围绕疫情放开、诊疗恢复的复苏展开

【2023年度公募策略】华夏基金:对明年大势较为乐观,预计港股收益率大概率好于A股

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47