顶层设计落地,绿电催化密集如何投资?

1月6日,相关部门发布了《新型电力系统发展蓝皮书(征求意见稿)》。近年来,国内经历了2次大范围用电紧张,政策对于煤电的态度也积极了一些,市场担心煤电对绿电的冲击。

本次《意见稿》明确,在新型电力系统构建中,煤电作为电力安全保障的“压舱石”,继续发挥基础电源作用,并重点围绕送端大型新能源基地、主要负荷中心、电网重要节点等区域统筹优化布局,加速向调峰辅助电源转型。

2021年,我国全社会用电量为8.31万亿千瓦时,同比增长10.34%,2019-2021年年均复合增速为7.26%,随着人均收入总值和工业增加值增长,近年来我国全社会用电量稳步提升。“双碳”目标下,全社会用能增量将主要由绿电承担。

我国自2020年就明确了,2030年“碳达峰”与2060年“碳中和”的目标。而我国碳排放主要集中于电力及工业,煤炭导致的二氧化碳排放量约占总排放量约70%。因此控制化石能源总量,实施可再生能源替代,构建以绿电为主体的新型电力系统,成为实现碳达峰、碳中和的重点。

所以绿电的顶层设计和规划已经明确,存量替代+增量主力的情况下,绿电长期成长确定性强。落实到投资,当前从发电成本、装机量和电价弹性各个维度,绿电都有较高的投资价值。

绿电发电成本低,具备现实经济性

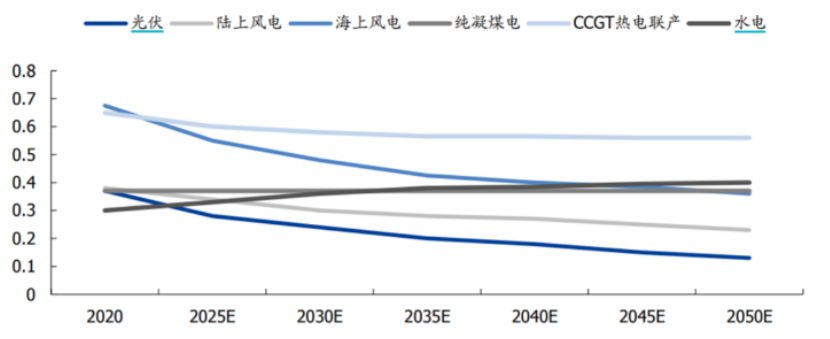

目前火电发电技术已经成熟,其发电成本几乎不存在下降空间,而风、光、水、核等绿电成本较低,且部分领域成本降低空间巨大,大规模应用具备现实经济性。

根据能源研究所的预测,到2025年,光伏当年新增装机发电成本(含税和合理收益率)将低于0.3元/千瓦时,在所有发电技术新增装机中,成本处于较低水平。同时光伏发电成本仍将保持快速下降,到2035、2050年新增光伏发电成本相比当前预计分别约下降50%、70%,达到约0.2元/千瓦时、0.13元/千瓦时。而2030年预计陆上风电发电成本将低于0.3元/千瓦时,2050年发电成本将低于0.23元/千瓦时。

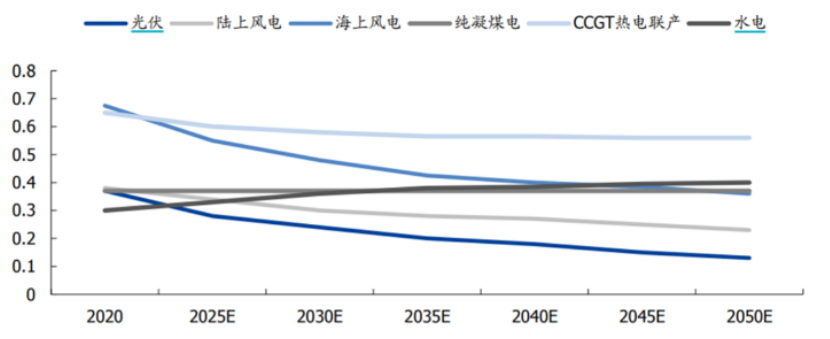

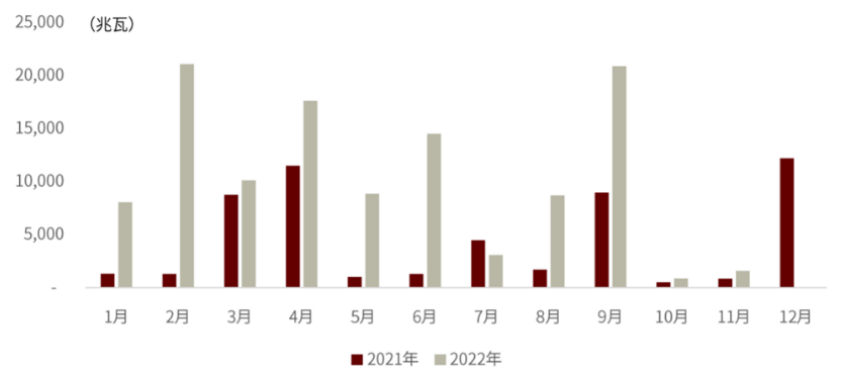

最近市场上的一大热点,就是光伏产业链降价。2022 年年初至 11月,硅料供不应求,价格走高,导致上游成本居高不下,拖累光伏项目投产建设。但从 11 月开始,硅料产能释放,价格断崖式下跌,多晶硅致密料平均价格已由303元/kg的最高价,降至200元/kg以下,电池片和组件也形成了降价趋势。

来源:来源: PVinfoLink,广发证券

上游降价,最开心的当然是下游的电站,成本降低带动收益率提升。本身绿电的装机也是一种投资,当前组件价格下降约0.3元/W,对应光伏系统成本从4.2元/W下降至3.9元/W。

在首年接近1500小时利用小时数的假设下,经测算全投资IRR(内部收益率,就是在考虑了时间价值的情况下,使一项投资在未来产生的现金流量现值,刚好等于投资成本时的收益率)可以从5.6%升至6.3%。

所以2022年产业链价格太高,光伏集中式和大基地项目进度缓慢,2023有望迎来明显改善。光伏电站新装机项目量、收益率齐增,将最大受益。

能源转型趋势下,绿电装机量有保障

《2030年前碳达峰行动方案》中明确提出,到2025年非化石能源消费比重达到20%左右,到2030年非化石能源消费比重达到25%左右。“碳达峰、碳中和”下能源消费转向以新能源为主的非化石能源,风电、光伏、水电、核电等绿电长期发展空间不存在问题。

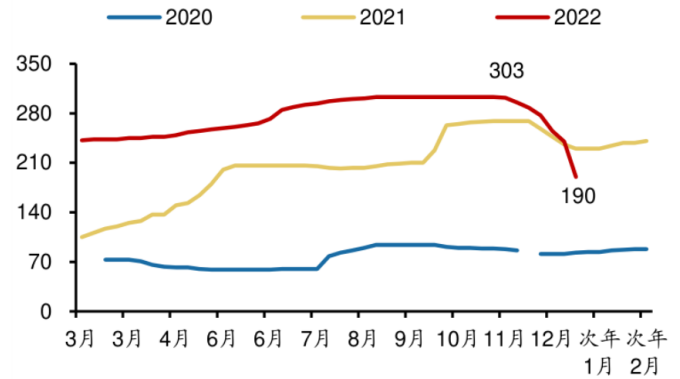

从装机量的角度看,2023年也可能是绿电,尤其是风电和光伏的大年。根据中国招投标公共服务平台的不完全统计,截至2022年9月,2022年风电累计招标量已经达到了84.5GW,全年累计招标量或超100GW。按照招标量以往年内与下年3:7的装机比例,其中有70%招标的风机将于2023年交付与并网,2023年将是风机交付与并网的大年。

新增风电招标量,来源:开源证券

光伏方面,央国企1-11月中旬累计为地面光伏电站项目开展了115GW组件招标,招标量同比增速达到了176%。仅一半左右可以在2022年内转化为组件采购和装机,剩余一半有望对2023年上半年的国内装机形成支撑,尤其是产业链降价后地面电站的装机有较大需求。

国内央国企地面电站组件招标量同比对比,来源:中金公司

另外2019年,中国核电行业经历了3年多的“零核准”状态结束。双碳背景下,电力十四五规划重提积极发展核电,2021-2025年核电装机规模复合增速将达到7.0%。中国核能行业协会预计我国自主三代核电将以每年6-8台的核准节奏陆续落地,预计在政策驱动下核电将重获较快增长。

电力市场化改革,带来绿电电价弹性

2019年我国提出2020年起燃煤发电标杆上网电价机制,改为“基准价+上下浮动”的市场化价格机制(基准价按当地燃煤发电标杆上网电价确定)。2021年10月我国要求有序放开全部燃煤发电电量上网电价,并将市场交易电价上下浮动范围由上浮不超过10%、下浮原则上不超过15%,扩大为上下浮动原则上均不超过20%。

2022年,我国要求加快建设全国统一电力市场体系。市场化价格将更加充分有效反映市场真实供需变化、电力企业成本变化。原材料价格上涨带来的成本上涨,将通过更高的电价传导到下游,成本压力得到缓解。

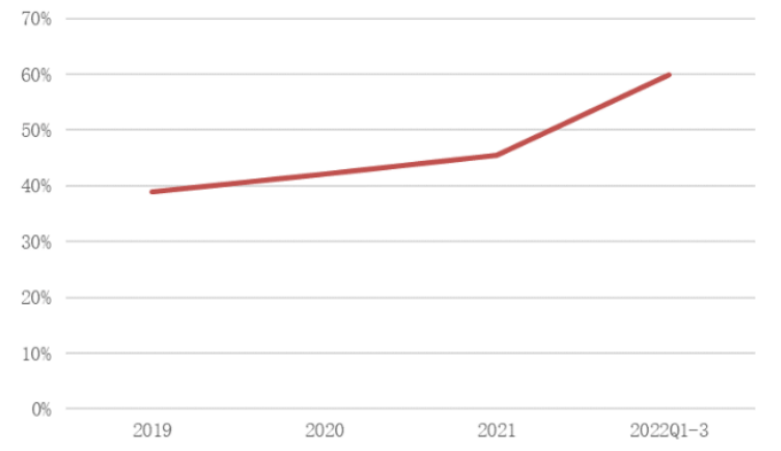

市场交易电量占全社会用电量比重,来源:中电联,东莞证券

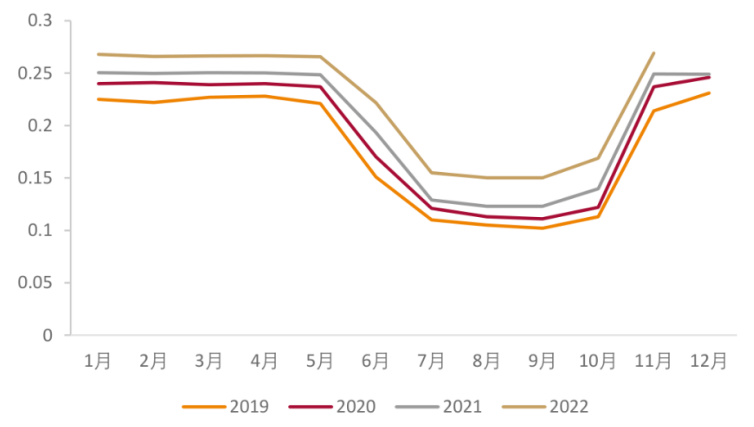

以水电为例,西南省份装机较多,四川、云南两省份远超其他。当前时点看,这些地区市场化交易电价中枢持续抬升,进而带动参与市场化交易的水电公司平均售电价格提升。

云南省市场化交易电价 (元/千瓦时),来源:天风证券

绿电ETF(159669)上市,聚焦清洁能源发电投资机遇

板块催化密集的情况下,绿电ETF(159669)即将在2023年1月11日重磅上市。绿电ETF跟踪的国证绿色电力指数,选取业务领域属于清洁能源发电,包括但不限于水力发电、光伏发电、风力发电、核能发电等的上市公司,组成指数成分股。与其它大部分新能源指数基金不同,绿电ETF聚焦的是下游电站,在上游成本降低的情况下相对更受益。指数前十大权重股,也是各细分发电领域龙头。

来源:Wind,截至2022年12月31日

2020年9月中国提出双碳目标以来,绿色电力产业在政策支持下蓬勃发展,绿电指数表现优异,指数的收益率显著高于沪深 300、上证指数等宽基指数。近一年,虽然大盘跌幅不小,但绿电指数的回撤幅度更小,体现出其在产业基本面向好支撑下更好的防御性。

数据来源:Wind;时间区间:2020年9月1日-2023年1月10日;风险提示:我国股市运作时间较短,指数过往业绩不代表未来表现

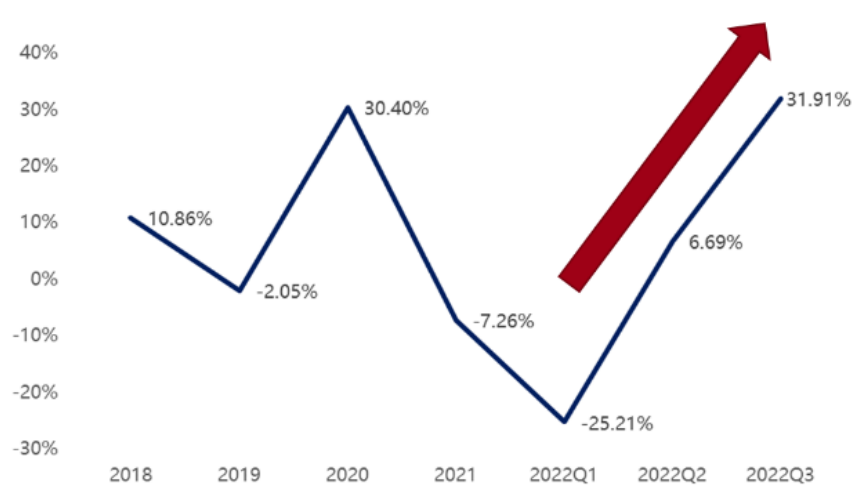

绿电指数归母净利润增速在2021年出现下滑,主要是煤炭价格高涨,导致其中的火转绿企业的火电机组亏损较大。但今年以来随着2月长协煤新政落地,有关部门对重点地区坑口煤中长期交易价格区间进行了明确的限制。

根据券商研究所估算,火电长协煤比例从2021年的约70%提升到目前的约80%,明年有望超90%,成本端大幅改善;叠加火电积极转型,绿色电力快速发展,绿电指数净利润增速逐季修复,三季度最新增速高达31.91%。

2022年以来指数归母净利润增速逐季提高,来源:国泰基金,Wind

截至2023年1月10日,绿电指数PE估值为30.3倍,位于历史93.04%分位,但较去年40倍的高点明显回落。未来随着火电业绩修复,以及绿电业绩稳健增长,指数估值有望进一步消化。短期海外加息的背景下,国内出口下行会对板块存在一些扰动,但全球低碳减排的趋势下,绿电依然是具备确定性的投资主线。看好绿电成长机遇的小伙伴,不妨关注绿电ETF(159669)的布局机会。

(来源:界面AI)

声明:本条内容由界面AI生成并授权使用,内容仅供参考,不构成投资建议。AI技术战略支持为有连云。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47