券商激辩“超额储蓄”:将会流向何处?能否转化成“超额消费”

金融界1月3日消息 一方面牵扯到消费,一方面是资本市场潜在资金来源,“超额储蓄”成为券商宏观分析师最为聚焦的事项。

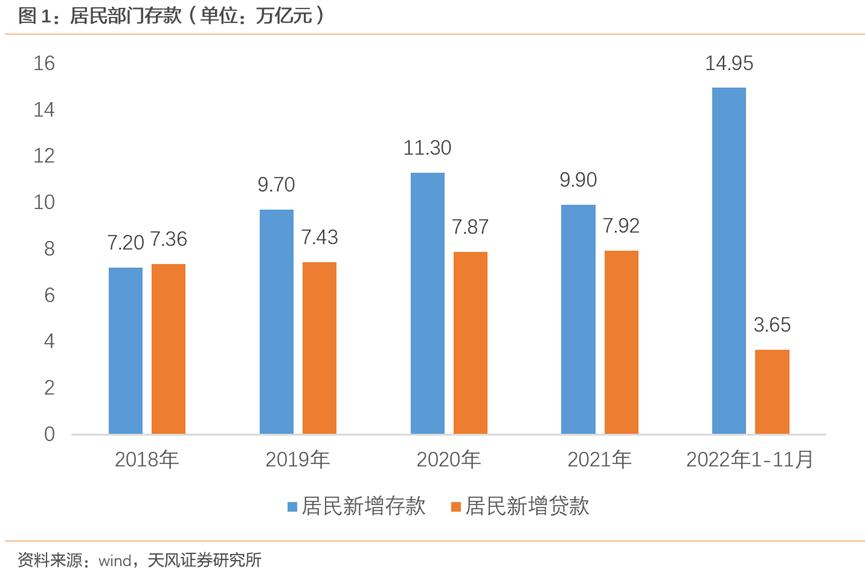

数据显示,2022年1-11月,居民部门新增存款14.9万亿,算上过去5年12月居民新增存款均值1.4万亿,2022年全年居民部门新增存款或超过16万亿,大幅高于往年水平(2019、2020、2021年分别为9.7万亿、11.3万亿和9.9万亿)。天风宏观分析,从居民部门的存款数据来看,2022年居民部门的超额储蓄规模或在6万亿左右。

此外,2022年12月27日,央行调查统计司发布的“2022年第四季度城镇储户问卷调查报告”显示,倾向于“更多储蓄”的居民占61.8%,比上季增加3.7个百分点。

图2

天风宏观研报指出,2022年全年,中国居民部门积攒了约6万亿“超额储蓄”,但其中大部分是由投资支出减少带来的“定期存款”。超额储蓄的释放与超额储蓄的来源和分布密切相关,国内超额储蓄主要来源于2020年的节约消费和2022年的投资性支出减少,且主要集中于高收入居民手中,这意味着明年超额储蓄的释放或明显偏低。

民生宏观指出,超额储蓄形成有四条机制:其一,疫情压制消费,居民消费节制贡献约2万亿超额储蓄。其二,地产价格下行,居民减配地产贡献约4万亿超额储蓄。其三,理财净值化波动,居民赎回理财增配存款贡献约0.8万亿超额储蓄。其四,减税降费规模空前,带动居民超额储蓄累计约千亿级别规模。

民生宏观指出,2023年居民超额储蓄能否释放出来,关键在于居民能否走出压抑的风险偏好收敛状态。即决定居民超额储蓄能否释放的关键变量在于全社会风险偏好能否被有效激活,而非取决于简单的消费场景是否有所修复。

疫情期间“超额储蓄”能否转化成疫后“超额消费”?

1、天风宏观:明年超额储蓄释放或明显偏低

天风宏观指出,在回答这个问题之前,需要先搞清楚约6万亿的超额储蓄是怎么来的,只有搞清楚了超额储蓄的来源,才能知道它的去处。

相比于美国家庭的超额储蓄主要来源于——低收入家庭的财政转移收入和高收入家庭的节约消费,中国家庭的超额储蓄主要来源于——2020年的消费大幅下滑和2022年的投资性支出下滑。

投资性支出减少带来的超额储蓄,基本对应了2022年大幅上升的“定期存款”,这部分资金的规模约4.5万亿,后续也主要用于购房、理财等投资性支出,如2022年房地产销售市场受期房交付风险的影响居民购房支出大幅减少,一部分被压制的购房需求可能后置到2023。

由减少消费支出而带来的储蓄,也可以称为“预防性储蓄”,这部分资金的规模约5000-13000亿左右,对应社零1.1-2.9个百分点。未来能转变为消费的储蓄也主要是这部分,至于有多少能变成消费,取决于储蓄的分布情况以及居民未来的收入预期。

从储蓄率的分布来看,国内居民部门的超额储蓄主要集中在城镇人群/高收入人群手中,而低收入群体的收入端明显承压且缺乏财政转移收入来源,2022年储蓄率不升反降。

明年高收入群体的收入预期改善,储蓄率回落,高端可选消费如奢侈品消费有望率先改善,但是高收入群体的边际消费倾向低,对整体消费反弹的支持力度有限。

明年低收入群体的实际收入修复,储蓄率可能先回升,初期部分收入可能用于回补近年来低收入群体的储蓄下降,这意味着低收入群体的初期消费力度偏弱,但如果收入能有持续改善,未来必需消费或将得到持续支撑。

2、德邦证券:不宜高估“超额储蓄”对消费损失的回补能力

超额储蓄还是预防性储蓄?如果是因为疫情反复、消费场景缺失导致居民部门在可支配收入中被动提高储蓄的比例,那么这一部分增加的储蓄是会随着疫情扰动消退之后消费场景的恢复而下降的,可以称这部分储蓄是“超额储蓄”,消费增长的潜在动力。

可如果居民部门增加储蓄的缘由是为了应对可支配收入增长的不确定性,为了应对未来可能的失业风险而主动提高储蓄,那么这部分储蓄增长即是“预防性储蓄”,并且基于不确定性增长而增加的储蓄或较难随着消费场景恢复而下降。

疫情防控政策优化后,消费场景恢复后消费存在反弹的空间,但是这种阶段性的改善或是短期的、不可持续的。

消费能否持续改善的基础依旧在于能否稳定居民的收入预期、修复因疫情而下滑的消费能力,人民银行在货币政策执行报告中提及的,受疫情影响,纯粹由于疫情原因造成的居民部门“预防式储蓄”增量,规模上或约为居民“超额净储蓄”,即3.75万亿元,那么在消费场景恢复之后,这一部分“超额储蓄”或带来居民消费的阶段性修复,回补疫情防控期间引致的消费损失,但是“超额储蓄”本身不能修复因为居民部门对收入增长预期下滑而压缩的消费空间,因此不宜高估“超额储蓄”对消费损失的回补能力。

3、陈李:指望居民会将超额储蓄6-7万亿都投入消费 稍显乐观了

东吴证券陈李指出,消费场景恢复,可以刺激居民消费倾向上升,2023年消费相比2022年肯定有很大幅度上升。

然而,很难就此乐观。其一,收入是决定消费最关键变量。2020-2022年,居民收入增速平均只有6.4%,相比此前三年(2017-2019)低了将近三个百分点。收入减速增长,必然限制消费表现。

其二,收入也要区分一次性收入还是永久性收入。永久性收入增加,刺激消费增加。但如果是通过领取消费券获得的一次性收入,很多居民会倾向于把他们储蓄起来。100块“消费券”的现金收入,可能只能刺激70块的消费支出。

其三,决定消费倾向的,不仅有消费场景等供给因素,还有收入预期。收入预期,可以通过共同富裕中提高劳动分配比重来实现,社会财富分配中更加倾向劳动者,减少政府收益(税收)和资本所得(土地、货币)。然而,这对于专注债券和股权的证券投资者来说,不一定是个好事情。不过,科技从业者以脑力知识和技术获取收益,应该属于劳动收益,在财富分配中比例中会进一步上升。科技投资,蕴藏在共同富裕主题内。

预防性储蓄也会影响消费。年龄结构逐渐老化的社会,预防性储蓄逐渐上升。收入和消费场景的变动,都难以改变这个趋势。

可是指望居民会将所谓超额储蓄的6-7万亿都投入消费,或者预计2023年消费规模达到或者超过2019年,就稍显乐观了。

4、民生宏观:超额储蓄能否释放关键在于居民能否走出压抑的风险偏好收敛状态

一切助推居民超额储蓄的事件,在2022年形成共振:疫情压制消费,地产压抑居民扩表,理财净值化引致居民进一步重构资产配置。

这些行为的背后共同指向2022年居民部门的行为逻辑——风险厌恶。居民超额储蓄的真正形成机制在于居民风险偏好收缩。

2023年居民超额储蓄能否释放出来,关键在于居民能否走出压抑的风险偏好收敛状态。即决定居民超额储蓄能否释放的关键变量在于全社会风险偏好能否被有效激活,而非取决于简单的消费场景是否有所修复。

居民超额储蓄形成的直接原因在于居民风险偏好极度收敛,然而还有另一个重要促成因素,财政持续扩张。若2023年居民超额储蓄延续2022年情状,这也同时意味着财政需要进一步扩张来维持居民超额储蓄。居民超额储蓄是否必然得以释放,还有一个关键那就是财政空间是否足够大,能否足以支撑起增长和金融的平衡。

超额储蓄如何释放?

民生宏观周君芝团队指出,2023年国内资产定价最重要的主线就是资产负债表重塑以及超额储蓄释放。

比对历史上的超额储蓄经验(可以2012年为例),居民超额储蓄的消化历时多年,超额储蓄推升资产也在不同维度展开。

例如2013年的创业板牛市、2014年的非标扩张、2015年地产扩张,或多或少都有2012年超额储蓄释放的影子。

当然,那段历史先后经历了创业板放开、2012年金融工作会议放开金融市场,2015年棚改货币化撬动新一轮地产周期等政策支持放开。当时经济和金融体系逐步走出2012年过剩产能状态。

超额储蓄并非一年释放完毕,超额储蓄也并不一定流向单一板块,或影响单一领域。居民超额储蓄流向哪里,关键是哪个板块对居民资金有足够吸引力。

本轮储蓄率下行周期,超额储蓄将会流向何处?

招商策略指出,由于中国人口变化特征和政府对于房地产定位坚定不移的态度,中国房地产的投资回报率已经较低,比银行理财的收益率高不了太多。未来房地产销售金额的增加主要来自于刚性和改善性住房需求,预计与中国GDP增速相匹配。

由于本轮存款储蓄率即将见顶,居民会将部分超额储蓄转换为股票市场增量资金,尽管规模难以推动A股形成大规模牛市,但是至少可以支撑A股震荡上行,形成结构牛,看好以“高端制造、医疗医药、新能源、自主可控和军工装备”为代表的新时代五朵金花。部分增速回升较高的消费领域的个股也值得重点关注。

未来存款储蓄率加速下行的阶段,理论最佳投资选择应该是偏股基金,但是居民由于过去两年持有体验不好,增持基金的规模可能会相对比较有限。而且,此前投资的基金一旦回本,投资者又会有较强的动力赎回。总的来看,2023年,投资者通过基金、保险、融资买入、直接转账投资股票的增量资金较历史上较大规模的净买入的年份会相对规模没有那么的大,但是,较行情惨淡的2022年会有明显增长,根据估算,预计2023年居民存款储蓄通过基金和股票直接流入A股的规模为8000亿左右。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56