债市早报:资金面收敛、地产宽信用发力、防疫放松预期升温,债市连续调整

金融界11月30息 金融界、东方金诚联合推出《债市早报》栏目,为您提供最全最及时的债市信息。

【内容摘要】11月29日,资金面边际收敛,主要资金利率小幅上行;银行间主要利率债收益率普遍大幅上行,短券上行幅度更大;融创中国预期2021年度核心净利润较去年下降约184%,当代科技产业未能按期兑付“H19当代2”利息及回售本金,“19永煤MTN001”于11月28日兑付50%本金,已注销部分份额并完成要素变更;转债市场主要指数集体反弹,超九成转债个券收涨;海外方面,各期限美债收益率普遍继续回升,主要欧洲经济体10年期国债收益率普遍回落。

一、债市要闻

(一)国内要闻

【国家发改委:推动沿黄河产煤大省着力确保煤炭和电力供应稳定】据国家发改委微信公众号消息,11月29日上午,黄河流域生态保护和高质量发展省际合作联席会议以视频会议形式召开。会议强调,要牢牢守住能源安全底线。推动山西、内蒙古、陕西等沿黄河产煤大省着力确保全国煤炭和电力供应稳定,在黄河上游沙漠、戈壁、荒漠化地区推进大型风电光伏基地建设。要强化资源要素保障。加大中央预算内投资对黄河流域生态保护和高质量发展支持力度,提高生态转移支付水平,形成支持合力。

【财政部就修订资产评估法征求意见】11月29日,财政部发布《中华人民共和国资产评估法(修订征求意见稿)》,向社会公开征求意见。财政部表示,资产评估法共8章55条。修订后,《征求意见稿》在原条款基础上修改11条。主要修订内容包括增加坚持党的领导的要求、统一评估师表述、提高评估机构设立要求、压实委托人和被评估单位责任、明确法定业务执业条件、修改评估档案的保存期限、明确处罚金额等。财政部表示,资产评估法自2016年12月1日施行以来,在规范评估行为、保护评估当事人合法权益和公共利益、促进评估行业发展、维护社会主义市场经济秩序等方面,发挥了重要作用。但是随着我国经济社会快速发展和国资国企改革不断深入,新修订的证券法等法律法规实施,有必要对部分条款加以修订与之相适应。同时,结合评估行业管理现状及发展目标,针对资产评估法在实施过程中出现的问题,也需对现行条款作补充修改、完善,以进一步促进评估行业健康发展、提升评估管理水平。

【北京第四批集中供地完成】据北京市规划和自然资源委员会11月29日消息,北京市本年度第四批次商品住宅供地工作圆满完成,6宗地全部顺利成交,用地规模约15公顷,地上建筑规模约32万平方米,土地出让价款约135亿元。

【财政部江苏监管局:强化对地方政府性债务监管,敦促地方政府落实债务管理主体责任】据财政部江苏监管局,在履行财政监管职责过程中,要强化科技赋能,扎实推进工作。抓实事前事中日常监管这个根本,前提和基础是对信息的获取和使用。坚持以“信息强管理”,以信息化技术赋能财政监管。其中提到持续对全省上市公司实施分级分类管理,以财务数据为抓手,多维度评判财务质量,对财务质量高的上市公司进行定期跟踪,对财务信息存在疑点的列为重要监管对象,对无法合理解释疑点问题的实施更为严格的监管措施。强化地方政府债务及其他监管系统应用。综合利用财政部债务监测平台、全省地方政府债务管理系统及省纪委开发的地方政府性债务综合监管系统,强化对地方政府性债务监管,敦促地方政府落实债务管理主体责任。以动态监控系统为依托,充分利用财政部中央预算管理一体化系统、银行账户管理系统、决算审核软件等,加强对全省中央预算单位预算审核、国库授权支付和实有资金动态监控等。

【辽宁省:充分发挥政府投资引领撬动作用】近日,辽宁省政府办公厅制定并印发《辽宁省深入推进项目和投资工作方案》。方案明确,每年年初要建立若干重大工程项目、亿元以上建设项目、中央资金项目“三个清单”,并将清单项目建设计划分解到月、责任压实到相关部门和地区。中央资金项目清单应充分发挥政府投资的引领撬动作用,由省发展改革委建立,聚焦中央预算内投资、地方政府专项债券、政策性开发性金融工具等专项资金,并根据当年投资计划下达进度及时更新。

(二)国际要闻

【美国房价连续第三个月环比下跌】11月29日,美国公布的主要房价数据显示,伴随着美联储持续激进加息,美国房价继续冷却。20城房价在9月环比下跌1.2%,为连续第三个月下跌;同比涨幅较8月大幅放缓。从具体数据来看,美国9月S&;P/CS 20座大城市季调后房价指数环比跌1.24%,预期跌1.2%,8月前值由跌1.32%修正为跌1.3%。美国9月S&;P/CS 20座大城市房价指数同比涨10.43%,预期为10.5%,8月前值为13.08%。美国9月S&;P/CS全国房价指数环比下跌0.8%。此前7月时,该数据出现2018年底以来的首次环比下跌。美国9月S&;P/CS全国房价指数同比上涨10.6%,8月前值为12.9%。美国9月FHFA房价指数环比涨0.1%,预期为跌1.2%,8月前值为跌0.7%。美国9月FHFA房价指数同比涨11%,8月前值为12%。

【德国11月CPI超预期回落】11月29日,德国联邦统计局公布的初步数据显示,德国11月CPI同比涨幅从上月的10.4%回落至10%,低于市场预期的10.4%。环比来看,11月CPI环比放缓0.5%,前值为增长0.9%,为2020年11月以来新低。与此同时,欧洲央行首选的通胀指标——德国11月调和CPI与预期一致,同比增长11.3%,较前值11.6%小幅放缓。德国统计局表示,这一增长是由于食品和能源成本上涨所致,自俄乌冲突开始以来,食品和能源价格大幅上涨,对通货膨胀率产生了重大影响。

(三)大宗商品

【美油收涨布油收跌,NYMEX天然气价格反弹】 11月29日,WTI 1月原油期货收涨0.96美元,涨幅1.24%,报78.20美元/桶;布伦特1月原油期货收跌0.16美元,跌幅0.19%,报83.03美元/桶。NYMEX美国天然气期货价格上涨7.79%,报收7.235美元/百万英热单位。

二、资金面

(一)公开市场操作

11月29日,央行公告称,为维护银行体系流动性合理充裕,当日开展了800亿元7天期公开市场逆回购操作,中标利率为2.0%。Wind数据显示,当日有20亿元逆回购到期,因此当日净投放资金780亿元。

(二)资金利率

11月29日,央行公开市场逆回购继续加力,但受月末因素影响,银行间市场资金面边际收敛,主要资金利率小幅上行:DR001上行0.02bps至1.029%,DR007上行4.22bps至1.879%,其他期限利率多数小幅波动。

数据来源:Wind,东方金诚

三、债市动态

(一)利率债

11月29日,受资金面收敛,地产宽信用全面发力以及防疫放松预期高涨影响,银行间主要利率债收益率普遍大幅上行,短券上行幅度更大。截至北京时间20:00,10年期国债活跃券220019收益率上行2.25bp报2.8900%;10年期国开债活跃券220215收益率上行1.50bp报3.0075%。

数据来源:Wind,东方金诚

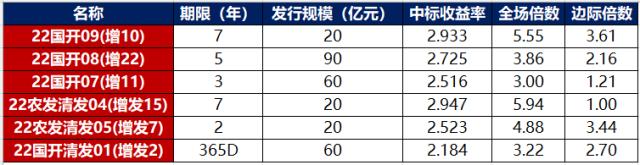

债券招标情况

数据来源:Wind,东方金诚

(二)信用债

1. 二级市场成交异动:

11月29日,55只地产债成交价格偏离幅度超10%,以上涨为主。其中,20龙湖02”“21龙湖02”“22龙湖01”“21龙湖05”“16金地02”“21金地MTN002”涨超10%,“20龙湖拓展MTN001B”“21金地MTN004”涨超11%,“21龙湖03”“21金地01”涨超12%,“21金地03”涨超13%,“18龙湖06”涨15%,“22绿城地产MTN004”涨超16%,“21碧地01”“20世茂03”“19远洋02”涨超17%,“21金地04”涨超18%,“20碧地02”“21金地MTN003”涨超19%,“20时代09”“20世茂02”“20旭辉01”涨超20%,“19碧地02”涨超21%,“20碧地03”“20时代02”涨超22%,“20时代07”涨超23%,“21远洋01”涨超26%,“20碧地04”涨超27%,“20世茂G1”涨超28%,“21宝龙01”涨超29%,“21金科01”“20旭辉01”涨30%,“20旭辉03”“21旭辉02”涨超31%,“21碧地02”“21金科03”涨超32%,“20旭辉02”涨超33%,“21金科04”涨超34%,“15远洋05”涨超35%,“15远洋03”涨超36%“19金科03”涨超40%,“21旭辉03”涨超43%,“21碧地03”涨超53%,“20金科02”涨超72%,“金科优01”涨超141%,“20阳城04”涨超401%;“21远洋控股PPN002”跌超10%,“21远洋控股PPN001”跌超11%,“20金地MTN001A”跌超13%,“21金地MTN005”跌超19%,“20金地MTN004”跌超23%,“21金地MTN001”跌超26%,“21碧地04”跌超33%,“21金地MTN006”跌超52%,“20宝龙04”跌超58%。

2. 信用债事件:

恒大地产:中信建投证券公告称,拟于2022年12月1日至12月2日召开“20恒大03”持有人会议,审议调整本息兑付安排。

中国恒大:公司公告称,75.43亿出售深圳南山地块用以偿债。

江苏南通二建:集团公告称,联合资信决定维持公司主体长期信用等级为AA+,“20南通二建MTN001”的信用等级为AA+,评级展望调整为负面。

赤水旅发:中诚信国际发布公告,根据公开信息披露且经中国执行信息公开网查询,遵义交旅投资(集团)有限公司子公司赤水旅游发展股份有限公司于2022年11月22日纳入失信被执行人名单,执行标的金额为7.30万元。

山西晋中国资:公司公告称,东方金诚将公司的主体信用等级维持AA-,评级展望调整为负面。同时维持“19晋中国资债”信用等级为AAA。

中信国安集团:公司管理人发布重整进展公告,截至2022年11月29日,国安集团等七家公司的债权人共有800家向管理人申报了813笔债权,申报债权金额共计2,545.13亿元。

当代科技产业:公司公告称,“19当代03”2022年第二次债券持有人会议无效。

当代科技产业:公司公告称,“H19当代2”应于2022年11月28日偿付利息和回售本金,截至2022年11月29日,发行人未能支付本期债券7亿元的回售本金及2021年11月28日至2022年11月27日期间的全额利息,合计金额75,250.00万元。

融创中国:公司公告称,根据本公司与核数师之讨论及受限于完成审核工作,预期2021年度本公司拥有人应占溢利较去年下降约207%,核心净利润较去年下降约184%。本公司股份将继续暂停买卖,直至另行通知为止。

永煤控股:公司公告称,经与“19永煤MTN001”全体持有人沟通,持有人一致同意发行人于2022年11月28日兑付50%本金及本期利息,剩余本金于2024年5月28日兑付。“19永煤MTN001”于2022年11月28日完成兑付,并注销部分份额,注销后“19永煤MTN001”票面面值维持100元/张,剩余债券总张数250万张,各持有人持券按比例减少。同日,“19永煤MTN001”已完成要素变更,变更后的要素如下:剩余50%本金于2024年5月28日兑付。

红星控股:公司公告称,拟对“H17红星2”启动撤销回售业务。此次调整回售申报安排的目的是为了方便投资者后续交易,请投资者结合债券相关偿付安排、信用风险状况及自身交易策略等情况,综合评估是否撤销回售申报,并自行承担相应风险。

阳光城:公司公告称,截至本公告披露日,公司已到期未支付的债务 (包含金融机构借款、合作方款项、公开市场相关产品等) 本金合计金额436.32亿元。其中:涉及担保事项的已到期未支付债务本金累计208.25亿元;公开市场方面,境外公开市场债券未按期支付本金累计10.15亿美元,境内公开市场债券未按期支付本金累计175.92亿元。

广州越秀金融控股:公司公告称,于2022年11月25日发行了广州越秀金融控股集团股份有限公司 2022 年度第六期超短期融资券(简称"22越秀金融SCP006"),实际发行总额10亿元,票息2.17%,期限120日,兑付日为2023年3月28日。

(三)可转债

1. 权益及转债指数

【A股三大股指大幅收涨】 11月29日,受益于28日晚房企并购股权融资“第三支箭”落地,29日多地核酸检测政策优化、市场预期下午国务院联防联控机制新闻发布会将释放疫情防控优化利好消息,以及国家卫建委加强老年人新冠病毒疫苗接种工作方案印发等多重利好因素提振,当日权益市场大幅走强,上证指数、深证成指、创业板指分别收涨2.31%、2.40%、1.78%。当日,房地产、旅游酒店餐饮、抗原检测等概念板块强势上扬,房地产行业申万一级指数收涨7.96%,大幅领先其他行业,非银金融、银行、社会服务、食品饮料、建筑材料等行业涨势强劲,仅公用事业微跌0.49%。

【转债市场指数放量反弹】11月29日,在权益市场带动下,转债市场主要指数集体反弹,中证转债、上证转债、深证成指分别收涨1.15%、1.14%、1.16%。受权益市场乐观情绪带动,转债市场当日成交额893.87亿元,较前一交易日增加252.91亿元。当日超九成转债个券收涨,456只个券中416只上涨,仅38只下跌,2只持平。其中,垒知转债、特一转债、明泰转债涨超10%,大幅领先其他个券;当日尚荣转债、恩捷转债跌逾5%,苏试转债、江丰转债跌逾3%,跌幅靠前,多数下跌个券跌幅不及1%。

2. 转债跟踪

11月29日,齐鲁银行开启申购;此外,华宏转债拟于12月2日开启申购,盛泰转债拟于12月1日上市。

11月29日,优彩资源发行可转债申请获证监会审核通过。

11月29日,永东股份董事会提议下修永东转债转股价格;首华转债公告不下修转股价格,且在未来6个月内(即2022年11月30日至2023年5月29日)如再次触发下修条款,亦不提出向下修正方案;一品转债公告不下修转股价格,且在未来6个月内(即2022年11月30日至2023年5月29日)如再次触发下修条款,亦不提出向下修正方案;特一转债公告不下修转股价格,且在未来3个月内(即2022年11月30日至2023年2月28日)如再次触发下修条款,亦不提出向下修正方案;合兴转债、富春转债、佳力转债、新乳转债公告预计触发向下修正转股价格条件。

(四)海外债市

1. 美债市场:

11月29日,各期限美债收益率普遍继续回升,其中,2年期美债收益率小幅上行2bp至4.48%;10年期美债收益率上行6bp至3.75%。

数据来源:iFind,东方金诚

11月29日,2/10年期美债收益率利差倒挂幅度收窄4bp至73bp;2/30年期美债收益率利差倒挂幅度小幅扩大1bp至6bp;5/30年期美债收益率利差倒挂幅度收窄3bp至11bp。

11月29日,美国10年期通胀保值国债(TIPS)损益平衡通胀率下行1bp至2.25%。

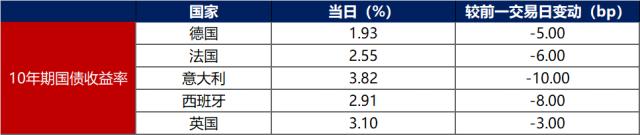

2. 欧债市场:

11月29日,主要欧洲经济体10年期国债收益率普遍回落。其中,德国10年期国债收益率下行5bp至1.93%,法国、意大利、西班牙、英国10年期国债收益率分别下行6bp、10bp、8bp和3bp。

数据来源:investing.com,东方金诚

中资美元债每日价格变动(截至11月29日收盘)

数据来源:久期财经,东方金诚整理

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56