2022年三季度资管市场简析

一

信托行业

(一)信托规模:管理规模重回21万亿2022年二季度,信托行业管理规模出现较为明显的反弹,存续规模重新站上21万亿元。信托业协会数据显示,6月末,信托资产规模为21.11万亿元,比2021年同期上升4715亿,同比增速2.28%,较一季度末的20.16万亿增长9483亿,环比增速4.70%。在内外不利环境下信托规模出现反弹,主要源于:一是二季度权益市场回暖,带动投资类信托增长显著;二是以海航破产重整信托为代表的服务信托,带动事务管理类信托规模大幅增长。

(二)经营业绩:二季度业绩有所回暖,但整体仍承压二季度经营业绩有所回暖,但上半年整体较去年同期下滑显著。根据协会数据,二季度单季信托业实现营业收入268.3亿元,环比增长30.8%;单季利润总额156.4亿元,环比增长26.3%。但从上半年整体情况来看,信托公司经营业绩仍不容乐观。2022 年上半年,行业实现经营收入473.5亿元,同比下降 21.4%;实现利润总额 280.2 亿元,同比下降 29.2%。同时,净利润也显著下滑,从已公布数据的57家信托公司数据看,上半年平均净利润同比下降20.6%。

(三)发行规模:三季度发行市场出现明显反弹2022年三季度集合信托市场发行和成立端较二季度环比出现较为明显的反弹,但同比仍有所回落。用益信托公布的数据显示,三季度发行规模5103亿元,较二季度的4512亿元,环比增长13%;但同比下滑7.2%;三季度成立规模共计3920亿元,较二季度的 2882亿元,环比增长 36%,同比小幅下滑 1.2%,考虑统计时滞情况,水平基本持平去年同期。

(四)投向变化:金融类信托延续上涨势头从投向变化来看,三季度集合信托市场中,金融类成为信托公司第一投向。用益数据显示,三季度金融类信托共计发行3330亿元,规模占比达到65.3%,较去年同期增长20.6个百分点;成立规模2766亿元,较去年同期的1788亿元同比增长54.7%,规模占比达到70.5%。今年以来,金融类信托呈现出持续的上涨势头。这主要源于标品信托的发力,从数据看,标品信托占金融类产品的比重超过九成。近几年标品信托成为行业转型的重要方向,多家信托公司已经形成了一定的规模和品牌。

二

银行理财

(一)监管政策:开展特定养老储蓄试点,丰富养老金融产品供给7月29日,银保监会和人民银行联合发布《关于开展特定养老储蓄试点工作的通知》,启动特定养老储蓄试点。《通知》提出,自2022年11月20日起,由工、农、中、建四大行在合肥、广州、成都、西安和青岛市开展特定养老储蓄试点。试点期限暂定一年。试点阶段,单家试点银行特定养老储蓄业务总规模限制在100亿元人民币以内。同时《通知》明确,特定养老储蓄产品包括整存整取、零存整取和整存零取三种类型,产品期限分为5年、10年、15年和20年四档,产品利率略高于大型银行五年期定期存款的挂牌利率。储户在单家试点银行特定养老储蓄产品存款本金上限为50万元。养老储蓄试点将推动银行进一步丰富养老金融产品供给,与养老理财产品、养老保险产品和养老基金产品等形成补充,满足人民群众多样化的养老需求。

(二)理财规模:存续规模约30万亿,固收产品占比进一步提升根据普益标准数据,2022年三季度,银行理财进一步扩容,存续规模或接近30万亿。其中,净值型理财产品三季度末的存续规模约为28.96万亿元,较二季度末的27.72万亿元环比上升4.47%。

同时从产品结构看,固收类产品占比或进一步提升。截至上半年末,银行理财产品中固收、混合、权益的存续规模占比分别为93.8%、5.9%、0.3%。从10月份新发行情况来看,固收类占比再创新高。10月全市场新发行产品数量为1957只,固收类、混合类、权益类数量分别为1884只、68只、5只,占比分别为96.3%、3.5%、0.3%。固收类产品受欢迎,主要与三季度以来资本市场大幅动荡有关,权益市场震荡不止,企业和居民的风险偏好持续走低,相对稳健的固收类产品更容易受到青睐。

(三)理财公司:持续扩容,三季度获批筹建和开业各2家理财公司持续扩容。三季度以来,共有两家理财公司获批筹建,分别是北京银行旗下的北银理财获批筹建,法国巴黎资管控股公司与农银理财合资筹建的法巴农银理财获批筹建。同时三季度也有两家获批开业,分别是恒丰银行理财子公司恒丰理财、渤海银行理财子公司渤银理财。截至目前,已有31家理财公司获批开业或筹建,已开业29家,包括6家国有行理财公司、11家股份行理财公司、7家城商行理财公司、1家农商行理财公司和4家合资理财公司;另有2家处于获批筹建期。

(四)产品净值:资本市场震荡,理财破净比例再次提升全面净值化以来,理财产品净值受股债波动影响加大,特别是含权类产品受股票市场影响波动幅度更大,破净产品屡见不鲜。今年前4个月,受权益市场持续下跌影响,理财产品的破净率大幅上升,5月份以后随着权益市场回暖,理财产品净值有所回升,破净率也有所降低,但三季度以来,股票市场再次下行,理财破净率又有所回升。根据中信证券的统计,今年理财破净率一度从1月的5%上升至4月12.8%,5月后虽有下降,但9月份又回升至8.7%。

(五)养老理财:规模近千亿,首款目标日期策略养老理财发行自2021年9月养老理财试点启动以来,获批试点的理财公司积极发行养老理财产品。截至今年10月底,养老理财产品存续数量达到48只,规模达到965亿元。其中招银理财、建信理财、工银理财的养老理财产品规模居前,分别为268亿、190亿、137亿。同时,理财公司踊跃创新,继年初建信理财发行开放式养老理财后,三季度招银理财在投资策略上有所创新,于8月发行了首款目标日期策略的养老理财产品——招智无忧(五年持有)1号。此前养老理财产品投资策略主要为股债恒定比例策略、目标风险策略等,招银此款产品首次在目标日期型策略上开始探索。

三

公募基金

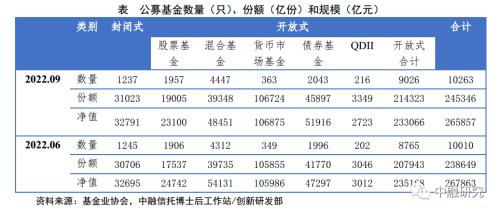

(一)基金规模:管理规模26.59万亿,较二季度略有回落根据基金业协会数据,截至2022年9月底,国内公募基金数量为10263只,较二季度末增加253只,增幅2.5%;管理份额达到24.53万亿,较二季度末增加0.67万亿,增幅2.8%;管理规模达26.59万亿,与二季度末的26.79万亿相比略有回落,降幅为0.7%。

从产品结构来看,三季度资金持续向债券基金涌入,股票基金和混合基金则受权益市场影响规模收缩。数据显示,9月末债基规模扩容4618亿元,较6月末增长9.8%,是三季度增速最大的一类基金。货基规模基本与6月末数据持平。而受股票市场再次下行影响,股基和混基规模持续萎缩,较二季度末分别下降-6.6%、-10.5%,其中混基份额基本与6月末持平,规模下降主要由净值下跌所致;股基份额则出现净申购,逆势增长8.4%,一定程度上冲淡了净值下跌对规模收缩的影响,也是股基较混基规模下跌幅度略小的原因。

与二季度相反,三季度以来受股市大幅震荡影响,权益类基金跌幅较大,固收类产品取得正回报。根据中信证券的统计,2022年三季度,公募23个子类产品线中仅有8个品类基金获得正回报,权益类多数子品类表现不佳,其中股票指数型、股指增强型基金跌幅较大,平均跌幅分别为14%、12.2%。而固收类基金,如债券指数型、中长期纯债型基金表现较好,平均涨幅达到2.2%、1.1%。

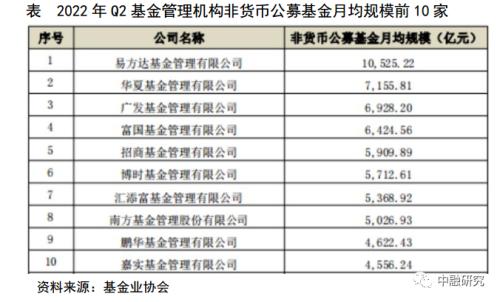

(三)基金公司:头部基金公司份额稳定,前10家占比约四成2019年以来,剔除货币基金,头部10家基金公司管理规模的市场集中度相对稳定,基本维持在40%左右。2022年三季度末,这一数值为39.1%。从管理规模看,三季度末有17家基金公司非货公募基金规模超过3000亿,其中易方达规模过万亿,持续领跑,还有7家公司规模超过五千亿。

从产品类别看,易方达在主动权益型和混合型基金继续占据领先优势,规模最大;博时和招商基金的中长期纯债型基金认可度高,规模居前;华夏基金的被动型产品品牌效应大,其指数及指数增强型基金规模居前。

(四)首发基金:前三季度新发规模过万亿,债券类产品占比高今年以来,受权益市场低迷影响,基金首发规模较去年有所下降,前三季度新发规模约为1.1万亿,债券类基金占比更高。据中信证券统计,前三季度公募基金共发行1083只,规模为11042亿元,其中三季度新发规模4269亿元,与二季度(新发规模4111亿元)基本持平。

从基金类别看,前三季度债券型基金发行规模4643亿元,占比42.1%;主动权益型基金发行规模1920亿元,占比17.4%;指数及指数增强型基金募集规模3447亿元,占比31.2%;混合型基金募集588亿元,占比5.3%。

(五)销售格局:前100家规模环比缩减,券商市场占有率提升受股市震荡下行、市场情绪低迷影响,三季度前100家机构的基金保有规模整体缩减。根据基金业协会数据,三季度末100家机构股票+混合公募基金总销售保有规模5.71万亿元,季度环比下降10.0%;非货币市场公募基金保有规模达8.36万亿元,季度环比下降3.7%。

从机构来看,券商权益类产品市场占有率有所提升。根据基协数据,第三方销售、银行、券商的股混基金保有量环比分别下降9.7%、11.7%、5.8%,其中券商环比下滑幅度最小,其市场占有率有所提升。其原因一方面可能与ETF贡献有关,另一方面也反映券商客户主要集中在权益市场,其投资者教育较为充分。

从集中度来看,第三方销售>;;;银行>;;;券商的格局基本稳定。三季度第三方销售、银行、券商股混基金保有量前十大集中度分别为95.3%、84.0%、57.4%;非货基金前十大集中度分别为96.7%、82.2%、56.8%。第三方销售的头部效应更为显著,但需注意的是,部分三方销售机构三季度市场份额有所下滑,如蚂蚁基金股混保有量市场份额环比下滑1.4%。

四

私募基金

(一)管理规模:存续规模达5.98万亿,季度环比有所增长根据基金业协会数据,截至2022年三季度末,私募证券基金存量88307只,较二季度末增加4494只,增幅5.4%;私募证券基金存续规模5.98万亿元,较二季度末增长1913亿元,环比增幅3.3%。

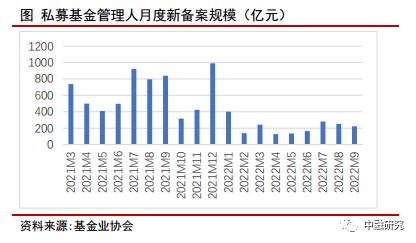

三季度私募基金产品发行规模较二季度有所提升,但与2021年相比仍处于低迷期。根据基金业协会统计数据,2022年三季度私募证券投资基金新备案产品数量为7425只,较二季度的5058只环比增长46.8%;三季度新备案产品规模为755亿元,较二季度427亿元环比增长77.1%。尽管环比增长显著,但从下图来看,与2021年相比,今年以来私募基金发行整体处于低迷期。

(三)各类策略:三季度与股票资产相关的策略不同程度下跌

继二季度股市回暖后,三季度股票市场再次大幅下行,与股票资产相关的策略受到不同程度的拖累,业绩普遍回调。根据中信证券的统计,三季度股票策略下跌幅度最大,达到9.15%;其次是宏观策略、多策略、FOF产品,分别下跌7.35%、5.49%、5.30%,低波动的市场中性、套利策略也都出现轻微下跌,跌幅分别为0.21%、1.49%。此外,CTA策略受期货市场较低波动的抑制,三季度下跌1.05%。

五

总结

(一)受权益市场震荡影响,三季度资管产品发行普遍遇冷继二季度发行市场回暖后,三季度A股市场震荡回调,资管产品发行再次降温。公募端,理财产品和公募基金反应较为灵敏,当季度发行市场即有体现,公募基金三季度发行基本与二季度持平,主要靠债券基金撑场,权益类产品募集则普遍遇冷,并遭遇赎回;银行理财规模有所扩容,也主要靠现金管理类、债券等固收产品的提升,含权类产品在破净率再次提升的背景下发行放缓。私募端,私募基金和私募资管受募集期影响,存在一定的时滞,即三季度发行环比的改善,实质上是二季度权益市场回暖带来的滞后效应。随着三季度权益市场大幅回调,预计四季度私募发行放缓会有所体现。

(二)权益类产品规模再次放缓,固收类产品持续受到欢迎产品结构方面,资本市场波动加大,投资者避险情绪更重,权益类产品规模放缓,投资者转而青睐固收类产品,固收规模持续提升。如前所述,三季度银行理财存续规模环比小幅提升,主要就得益于固收类产品的持续增长,抵补了含权类产品净值的回落和赎回的影响。同样,三季度公募基金在权益类产品净值缩水的背景下,管理规模环比仅小幅回落,主要也是靠债券类产品贡献增量,抵消了权益类产品的下滑。但固收类产品显然也不是完全的安全港湾,资管新规以来,理财产品净值化运行,固收类理财同样受债券市场波动影响。近期债市在防控政策优化、地产支持政策以及流动性收紧等多重因素下,发生大幅调整,固收类的银行理财净值波动剧烈,债券类基金净值也普遍回撤,面临赎回压力。

(三)三季度股票相关策略跌幅较大,CTA策略表现黯淡三季度在资本市场影响下,主要策略表现出与二季度相反的业绩,与股票资产相关的策略出现了不同程度的下跌,债券等固收类产品则取得较为稳健的回报。无论是公募还是私募,均表现出与权益市场相关度越高的策略,跌幅越大。如公募类产品子类别中,股票指数型、股指增强型基金跌幅较大;私募类产品策略中,股票策略、宏观策略、多策略等下跌幅度最大。此外,今年一度表现较为亮眼的CTA策略,三季度受期货市场低波动的抑制,业绩难言出彩。

(四)养老理财近千亿,个人养老金业务落地在即养老理财试点启动以来,获批的理财公司积极发行产品。目前,全市场已有48只养老理财产品发售,累计规模接近1000亿,其中仅第三季度就有23只养老理财产品发售,募集规模达到380亿元。同时,监管还出台了相应的政策,鼓励银行开展特定养老储蓄试点,丰富养老金融产品供,与养老理财、养老保险和养老基金等形成补充,满足人民群众多样化的养老需求。此外,11月以来,有关个人养老金配套细则的多个文件相继发布,各大金融机构加速推进相关准备工作。11月25日人力资源社会保障部宣布个人养老金启动实施落地。

注:以上内容不作为任何投资或建议,仅供参考。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47