利率研究:赎回潮起潮落

01

赎回“潮”起“潮”落

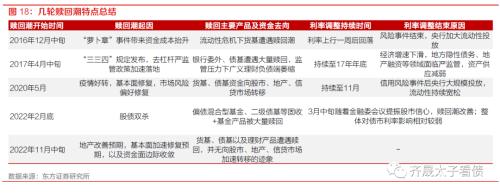

近期,伴随债券利率出现大幅调整,各类固收类产品净值表现较差,遭遇赎回潮,使得产品负债端走弱,继而再度加强利率调整力度,形成负反馈。本文梳理15年以来的几次赎回潮,分析此次赎回潮的相同与不同之处,以寻求一定启示。

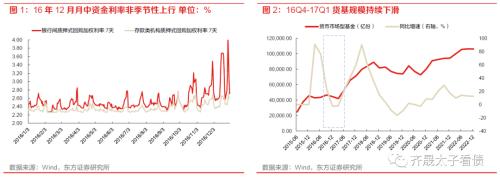

1)16年12月:风险事件下的短暂赎回潮

16年12月13日,“萝卜章”事件爆发,迅速引发金融机构信任危机,非银融资成本大幅增加,R007从2.65%上升至14日的2.93%,12月16日进一步上行至3.67%,并连续几天居高不下;在此过程中,机构“挤兑”赎回货币基金,在“机构赎回货基-货基抛售存单-存单利率抬升”的负反馈链条下,赎回压力进一步放大。在此过程中,货基规模从16Q3的4.67万亿下滑至16Q4的4.47万亿。债市也因此迅速转熊,同业存单、短端利率品种受到较大冲击。赎回潮影响下,1M、3M同业存单收益率上行超80bp。利率短端抛售压力更大,1年期、10年期国债收益率分别上行45bp、18bp。而后随着监管出面协调风险事件、央行持续加大逆回购投放之后,市场逐步回归平稳。

此次集中赎回潮,更多在于突发风险事件导致的流动性危机,对债市的冲击更多在于短期限的资金利率、存单利率以及短期限国债利率,整体影响偏弱,随着风险事件顺利结局,央行加大流动性投放,市场也迅速回归正常。

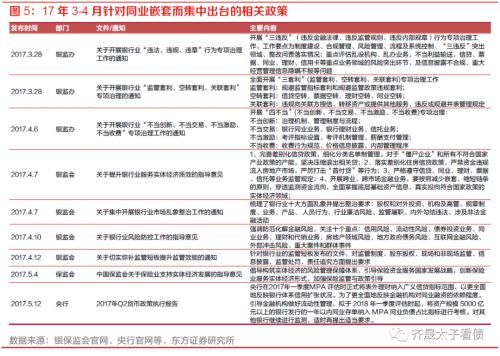

2)17年4月:同业理财萎缩的开端

14-16年间,银行通过发行同业理财获取委外资金,再投资于收益率更高的其他银行存单,层层嵌套,同业理财规模出现爆发式增长,也使得金融市场资金空转严重。16年下半年,严监管、金融去杠杆的相关政策开始出台,如银监会颁布的《理财征求意见稿》和《商业银行表外业务风险管理指引》;保监会限制万能险和中短期寿险品种的发行;央行MPA或将把表外理财纳入等。16年8月央行开始在公开市场开始锁短放长以进行配合,货币政策开始逐步转向收紧。

17年紧货币、严监管的政策方向更为明确,超预期监管也随时而来。3月底开始,银监会密集发布 “三违反”、“三套利”、“四不当”、“十大风险”等多项文件,直接针对之前的监控真空银行同业存单、同业理财业务,以及银行利用同业业务的各种套利行为,要求机构自查“若将商业银行发行的同业存单计入同业融入资金余额,是否超过银行负债总额的三分之一”等相关内容。

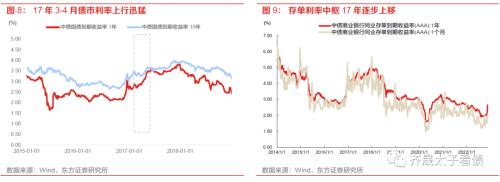

“三三四”检查对同业理财扩张影响较大,叠加4月公布的3月经济数据超预期,市场对基本面较强韧、监管逐步加码的预期非常强烈,这也使得市场情绪迅速转弱。4月13日以来市场开始大幅调整,随着同业存单扩张受阻,银行资金成本迅速攀升的同时,也带动存单利率上行,使得原先依赖于低资金利率维系的同业资金链条出现断裂。在此过程中,委外遭受大量赎回,17Q2同业理财规模4.6万亿,较16Q4的6.0万亿出现明显萎缩。在监管收紧、委外赎回预期下,债基遭受大量抛售,17Q2债基规模1.7万亿,较17Q1的1.9万亿萎缩,并持续下滑至17年年末。

债市利率方面,理财资金、债基规模萎缩,配置力量衰弱,收益率一路上行,自4月14日至5月10日,1Y、10Y国债收益率分别上行54、42bp至3.45%、3.69%,之后转为震荡。伴随监管趋严、基本面具有韧性,同业理财规模萎缩贯穿全年, 17年以债熊为主。

此轮赎回潮持续时间较长,同业理财在监管下逐步萎缩,债基遭遇赎回,整体广义理财规模增速迅速下滑。资产端,17年非标结束14年开始的萎靡,出现大幅增长,表外可配资产保持较快增长,而负债端无充足资金与之匹配,这也从表外资产负债端解释了17年的债熊。18年这一局面发生扭转,关键在于资产供应端再度走弱,地方隐性债务、地产融资等领域面临严监管,以及经济增速下滑等影响下,资产端供应速度再度下滑,非标规模下降,债市重新回到资产荒格局。

3)20年5月:市场风险偏好切换下的赎回潮

20年4月下旬以来,国内疫情形势趋于缓和,基本面修复预期下,债市开始出现调整。股市热度高涨,货基、债基资金开始向股市转移,扩张规模放缓。叠加4、5月央行进一步针对中小银行定向降准,4、5月份资金利率再下台阶。货基由于在流动性极度宽松情形下收益较低,受到冲击也最大,规模从20Q1的8.4万亿下滑至20Q2的7.7万亿,同时Q3仍在下滑。货基被大量赎回,存单配置盘减弱,存单利率在6月开始快速抬升,1个月、1年期存单利率均值从5月的1.23%、1.7%分别抬升至6月的2.02%、2.3%。

此次赎回潮与债市转熊基本同步,疫情缓和下市场风险偏好切换带来了货基大规模赎回。而随着基本面快速改善,货币政策基调从“扩总量”转变为“总量适度”,地产、股市、信贷市场热度回升,政府债发行火热,社融增速抬升,存单利率、债券利率均从5月开始持续调整至11月末。1年期存单利率中枢从5月的1.5%持续上行至11月的3.2%,1年期、10年期国债从4月末的1.15%、2.54%上行至11月末的2.83%、3.25%。

4)22年2月底:固收+产品的局部赎回潮

此轮赎回潮范围相对较小,压力主要集中在固收+基金及理财产品。2月下旬俄乌冲突伊始,市场避险情绪较强,股市跌幅较大,3月上证指数从月初的3500左右迅速跌到15日的3064;而债市方面,宽信用预期叠加地产宽松政策冲击,利率也出现明显上行,“股债双杀”格局下固收+基金受到打击较大。偏债混合基金规模下滑最快,21年年底规模约8300亿,22年一季度末回落至约8000亿,至三季度仅6500亿左右。二级债基规模增长也基本停滞,22年一季度之后规模持续稳定在万亿左右。混合类理财产品存续规模从2月末的1.57万亿下滑至3月末的1.46万亿,而后也逐月回落至6月的1.34万亿。

利率债市场受此轮赎回潮扰动较少,利率从1月降准后低位逐步震荡式回升,更多在于地产政策频出、社融高增等作用下宽信用预期的增强。3月中旬,随着后续金融委会议提振股市信心,股票下跌有所缓和,转债指数从快速下跌转为震荡,机构赎回不再在短时间内一次性释放,赎回潮边际缓和。不过由于今年债市偏震荡,股市表现不佳,转债市场热度下滑,今年以来固收+基金产品规模增长并不顺畅,二级债基以及转债基金以及偏债混合基金规模均以下滑为主。

以上四轮赎回潮中,16年年底赎回潮主要源自风险事件带来的流动性危机,具有偶然性,而后随着风险事件缓解,市场迅速回归平稳,利率也在上行一周后回落。22年的固收+基金赎回潮影响相对较局限,对债市利率的冲击范围较小。而17年、20年的赎回潮参考意义相对较强,这两轮赎回潮均伴随着债市的牛熊切换,由于市场情绪变化较快,带来了大规模的同业理财萎缩或者货基抛售,债券配置端受到冲击较大。同时,由于债市不利因素仍在,利率调整的持续时间也较久。其中,17年赎回潮的根本原因在于紧货币严监管去杠杆政策,20年赎回潮根源则在于基本面的迅速修复。同时,伴随基本面改善,两轮利率调整中均出现了实体资产供给端的放量,比如17年的非标放量,20年地方债、信贷、直接融资等各方面全面放量。而负债端,赎回潮放缓了表外理财负债端扩张速度,尤其17年严监管下前期快速扩张的同业理财规模出现明显萎缩,对债市配置端影响较大,使得债市处于供大于求的状态,熊市得以延续。17年熊市延续至年底,20年持续至11月,时间均较长。最终债熊结束利率重回下行,在金融机构资产负债格局的转变中依然更多体现在资产端变化上,如基本面走弱下社融增速下滑,监管因素下地产、城投等领域资产供应显著减弱等等。

综合来说,此前赎回潮后利率调整得以长时间延续的根源在于理财、基金等固收资管机构资负失衡关系迅速逆转,从“资产荒”逐渐转化为“负债荒”。其背后均有基本面快速修复或较具韧性作为支撑,在市场情绪走弱或者监管趋严使得负债端扩张速度减弱的同时,资产端非标、信贷、直接融资等供应放量也不可或缺。

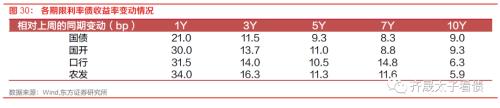

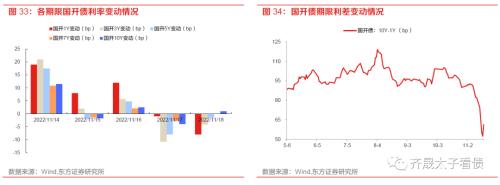

回归当下,此轮赎回潮同样源于市场情绪的迅速切换,在资金面边际收敛、地产政策发力、疫情防控政策边际放松等因素共振下,市场情绪切换带来债市利率的迅速调整,继而带来了货基、理财等遭受大规模抛售,形成负反馈。1年期AAA存单利率在11月14日当周上行20bp,1Y、10Y国债利率分别上行21、9bp。但从微观角度来看,对比此前几轮赎回潮,当下基本面修复以及资产供应端放量均未显现任何端倪,债券配置产品遭受大量赎回,但并无向股市、地产及信贷市场加速转移的迹象。因此,此轮赎回潮更多在于预期主导下的情绪释放,即使财政投放边际走弱等原因使得银行负债端压力边际增大,当下基本面未显著改善,信贷、地产未出现持续改善信号,股市吸引力仍然不足,债市资产荒向负债荒转化的驱动力不足,固收资管机构供需格局不能轻言反转。后续若资金面因季节性因素重回平稳,基本面此前过于乐观的预期无法兑现,债市利率具有较大修复空间,特别是近期调整幅度较大的同业存单、金融债等中短端品种。

考虑到在一个赎回周期当中,理论上应当遵循这样一个规律:赎回潮发生过程中,固收资管产品被赎回,债券利率上行,市场由主动加杠杆转为主动降杠杆,回购成交量下降。但由于赎回速度快于资产抛售速度,产品短时间内仍需依赖杠杆弥补负债端缺失,因此回购成交量反而会被动提升,成交量最终低点的出现也将晚于利率顶点。考虑到近期同业存单净融资持续为负,反映其利率快速上升的背后并非供给因素占据主导,配置需求不足或是更重要的驱动力,目前尚未观察到存单利率企稳的同时,市场回购成交量显著下降。从这个角度看,目前虽然从逻辑上看债市调整已基本到位,但机构行为引发的利率波动尚未结束;虽然中期内我们依然认为债市利率趋向于下行,但短期内在赎回潮或尚有余温的背景下,债市仍将有波动,建议缓慢“抄底”,逐步配置或是更佳的策略选择。

02

固定收益市场展望:

美国数据密集发布

本周关注事项及重要数据公布

11月21日当周后续值得关注的数据有:美国将公布11月密歇根大学消费者预期指数、11月18日EIA库存周报、11月Markit制造业和服务业PMI、10月新房销售等数据;欧元区将公布11月制造业PMI,德国还将公布11月IFO景气指数、第三季度GDP。央行方面,美联储FOMC将公布货币政策会议纪要。

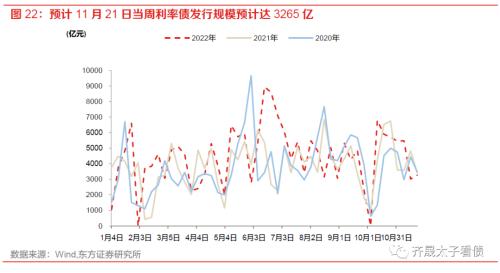

利率债供给规模

11月21日当周预计将有1920亿国债、185亿地方债和1160亿政金债发行,预计实际发行总规模在3265亿左右,利率债整体发行规模低于去年同期水平。

(1)国债:本周国债发行规模有所回升,将发行3只国债,其中1只为记账式附息国债,期限为3年,发行金额为670亿元;2只为记账式贴现国债,期限分别为91天、182天。预计国债整体供应量将达到1920亿左右。

(2)地方债:本周地方债计划发行额185亿元,发行规模继续回落,以再融资债为主。其中2只为新增专项债(规模20.0亿)、3只为再融资一般债(规模74.6亿)、2只为再融资专项债(规模90.8亿)。

(3)政金债:本周计划发行规模160亿元,超计划发行规模预计在1000亿左右,预计实际发行规模将在1160亿左右。

03

利率债回顾与展望:债市大幅调整

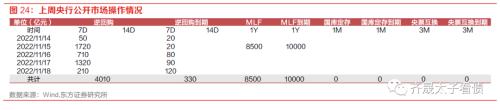

央行缩量平价续做MLF

央行缩量平价续做MLF,加大逆回购操作力度。上周10000亿元MLF到期,央行平价续做8500亿元。对此,央行公告称,11月以来已通过抵押补充贷款(PSL)、科技创新再贷款等工具投放中长期流动性3200亿元,中长期流动性投放总量已高于本月MLF到期量。近期,央行更加强调各项直达实体经济的结构性货币政策工具的使用,宽信用政策力度较强。另外上周央行加大7天期逆回购投放力度呵护资金面,周二、周四达千亿规模,投放规模共计4010亿元。7天期逆回购到期规模共计330亿元,当周实现全口径2180亿元净投放。

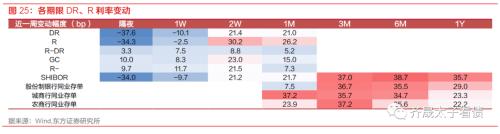

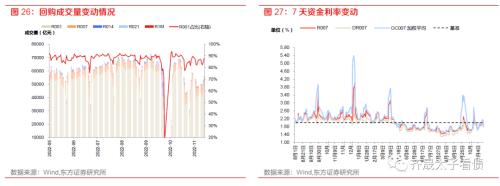

回购市场热度上升,量升价跌。从量上看,回购市场热度上升,银行间质押式回购单日成交量由4.9万亿升高至5.6万亿左右水平;隔夜占比于周内降至82.3%的低位后回升至当前88.0%左右水平。从价上看,上周资金利率多上行,但7天DR、R在周中升至2.02%、2.11%高位后转为下行,最终同前周相比分别下行10.1、2.5bp至1.72%、1.82%左右,资金面紧张态势边际改善。

存单发行量继续回升,一年期国股存单利率大幅上行。从一级发行及到期量来看,本周存单发行规模继续回升,但净融资仍为负。11月14日当周发行规模为4664亿(较前周+1251亿),到期规模为5828亿(较前周+1474亿),净融资额为-1165亿(较前周-223亿)。发行银行方面,发行量以城商行、股份行及国有大行为主,净融资分别为-288、-751、83亿元。价格方面,各期限同业存单发行利率普遍上行,1个月、3个月、6个月同业存单发行利率分别变动23.4bp、33.5bp、28.4bp,最终一年期国股存单利率大幅上行至2.45-2.53%左右。

多重利空下债市大幅调整

上周债市大幅调整,短端利率上行幅度大于长端。11月11日国务院联防联控机制公布优化防疫政策二十条措施,之后周末央行、银保监会出台楼市金融十六条,债市悲观情绪严重,上周一(14日)债市大幅调整,单日长债利率上行10.0bp。债市调整使得固收类基金以及理财产品面临较为严重的净值回撤,引起理财赎回潮对债市构成负反馈。资金面的紧张同样是债市走熊的重要因素,7天DR、R在周中升至2.02%、2.11%,但央行在缩量续做MLF后加大了逆回购投放力度,资金利率明显回落。总体来看,上周长端国债利率上行9.0bp,短端国债利率上行21.0bp,呈现熊平格局。

04

高频数据观测:

土地成交面积下滑,猪肉价格上行

生产端,开工率分化,不过多处于同期相对高位。高炉开工率从77.2%小幅下行至76.4%;PTA开工率从73.3%微幅下行至73.2%;半钢胎开工率从59.0%上行至67.6%;石油沥青生产率从42.2%上行至43.0%。

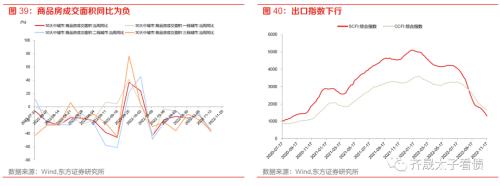

需求端,乘用车厂家批发及零售销量同比降幅走阔。11月13日当周乘用车厂家批发、厂家零售同比增速分别降至-16%、-12%,汽车市场景气度下行。房地产周度数据波动较大,11月20日当周土地成交面积小幅下降,价格同比下降。11月20日当周,百大中城市土地供应量回落,成交面积下滑至1519万平左右;成交土地楼面均价下降,同比增速转负,主要由于一线、二线城市成交均价同比显著下跌所致;当周土地溢价率小幅上行仍处低位。11月13日当周30大中城市商品房成交面积同比为负,降幅明显走阔,为36%。出口指数持续下滑。SCFI综合指数、CCFI综合指数分别变动-9.5%、-4.6%。

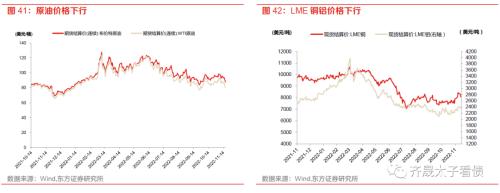

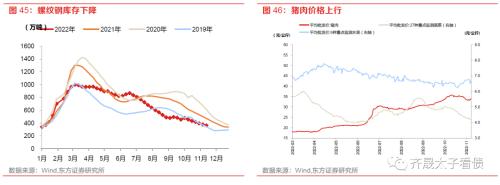

价格端,原油价格下行,上周上游布伦特、WTI期货原油价格分别变动-8.4、-8.9美元/桶至87.6、80.0美元/桶;铜铝价格下行,LME铜、LME铝分别变动-4.7%、-1.7%;煤炭价格分化,动力煤活跃合约期货结算价与上周持平,焦炭活跃合约期货结算价变动3.8%。中游方面,建材综合指数、水泥价格上行,玻璃价格下行;螺纹钢库存下行至同期低位,期货价格上行3.1%。下游消费端,猪肉价格上行,蔬菜、水果价格下行。

风险提示:

数据更新不全:部分指标10月数据未更新完毕,本文选取已有数据趋势代替整月趋势,但存在月末最新数据与前期趋势不符的可能;

货币政策变化超预期:本文假设央行货币政策保持稳健,但超预期放松和收紧的可能性均存在,将影响报告测算结果;

信用风险暴露超预期:本文假设信用债风险整体稳定,个别主体信用风险事件不会对整体信用环境产生影响,而一旦出现超预期违约主体(如城投平台等)将会对市场产生较大影响;

海外突发事件:本文对于海外经济和货币政策的考量基于目前情况,而疫情超预期反复或超预期消退也会产生较大影响;

经济基本面变化超预期:本文假设国内经济增速较为平稳,而经济增长超预期回落和超预期复苏的可能性均存在;

数据统计可能存在遗误:由于地方债发行计划及银行存单额度等信息发布渠道较为散落,手工统计存在遗漏的可能性等。

东方固收

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56