特朗普加速去美元化!花旗:上调黄金目标价至3300美元 金价飙升非“投机”推动

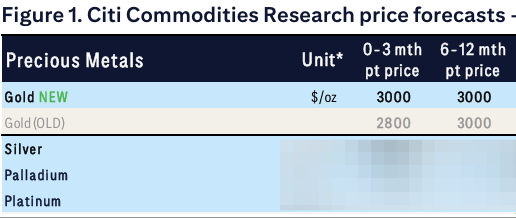

24K99讯 花旗(Citibank)将黄金目标价上调至3300美元,报告表示,美国总统特朗普贸易战2.0加速去美元化,黄金当前的上涨是由实物需求而非投机推动。该机构展望,金价未来将有更多上涨空间,强调了贸易政策、利率和经济转变带来的潜在风险。

花旗银行在上周2月6日发布的新黄金报告直截了当地指出:“黄金的上涨是由实物需求而非投机推动的。”

该行曾在2024年8月暗示过这一点,而大约在这个时候,其他主要金银银行也推出了自己的新的实物需求倾斜黄金估值模型。通过这种方式,花旗银行、美国银行和高盛在与投资客户分享其方法方面一直处于领先地位。

风险指标的这一变化意义重大,因为它承认了中国/金砖国家的需求,并为价格目标升级奠定了基础,无论美元或利率如何变化。这正是我们所得到的。自去年8月份报告以来,黄金和白银价格上涨,既不受美元走强的影响,也不受利率上升的影响。

随着花旗银行和瑞银集团上调目标价,目前各大金银银行均已将目标价上调至3000美元。其中两家银行,美国银行已将软目标价进一步上调。凭借最新分析,花旗银行加入3000美元短期俱乐部,并更具体地描述了可能进一步上涨价格的理由。

(来源:Citibank,ZeroHedge)

各国央行的购买量达到创纪录水平,投资需求吸收了几乎所有新增供应,而对去美元化的担忧使黄金成为焦点。该报告概述了这些趋势可能持续的原因,同时也强调了贸易政策、利率和经济转变带来的潜在风险。

黄金的强势促使该行将短期目标上调至每盎司3000美元,而长期目标目前仍维持在同一水平。预计到2025年底,95%的矿产供应将被投资者吸收,价格下跌空间很小。

深入研究花旗的数据表明,未来2-3年,央行和机构对黄金的需求将持续,从而维持高价。预计特朗普的政策将加强新兴市场(Emerging Markets)央行的储备多元化趋势。贸易紧张局势和美元走强进一步激励新兴市场央行增加黄金持有量作为货币支持。

花旗提出黄金上涨的4个主要原因:

1. 目前矿场供应量已全部确定

花旗报告提到:“该银行基于实物流动的黄金定价模型预测,到2025年第四季,投资需求将超过矿山供应的95%,从而支撑金价创历史新高。”

2. 实物需求不断增长且范围不断扩大

值得注意的是,该行扩大了对央行和机构的研究,预测黄金需求将持续强劲,尤其是在特朗普2.0时代,这应该会支撑金价。贸易关税预计将加速各国央行的储备多元化和去美元化,而中国仍将引领这一转变。

3. 西方投资者的回归

花旗称,未来几个月,金条、金币、ETF 和场外交易市场的私人投资需求将上升(见图 5)。黄金有望作为对冲日益增加的风险的工具而上涨,这些风险包括经济增长放缓、贸易紧张、高利率、美国劳动力市场疲软、美国以外地区的货币贬值以及潜在的股市下跌。

尤其值得注意的是,花旗银行非常看好美国经济放缓。他们认为,这是一个投资者将把大部分财富投入黄金和白银的时机,因为他们将摆脱科技股。有趣的是,美国银行受人尊敬的首席投资官、黄金和白银多头迈克尔·哈特内特最近也暗示了这一点。下文将对此进行详细介绍。

4. 黄金关税计算利好

鉴于黄金作为金融资产的地位以及金币的法定货币分类,花旗预计黄金不会在2025年第二季被纳入广泛关税。然而,如果最初的关税公告缺乏明确的豁免,美国保费可能会飙升。

目前COMEX与LBMA的价差交易表明黄金被纳入的可能性约为20%。附有说明其观点的图表 同样重要的是,我们认为关税只会推高金价,因为实施关税意味着对受关税影响的国家实施制裁,进而没收其财富。

关税对黄金有利,因为对信托不利。花旗认为,如果实施关税,黄金价格将上涨至少2%,白银价格将上涨5%。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56