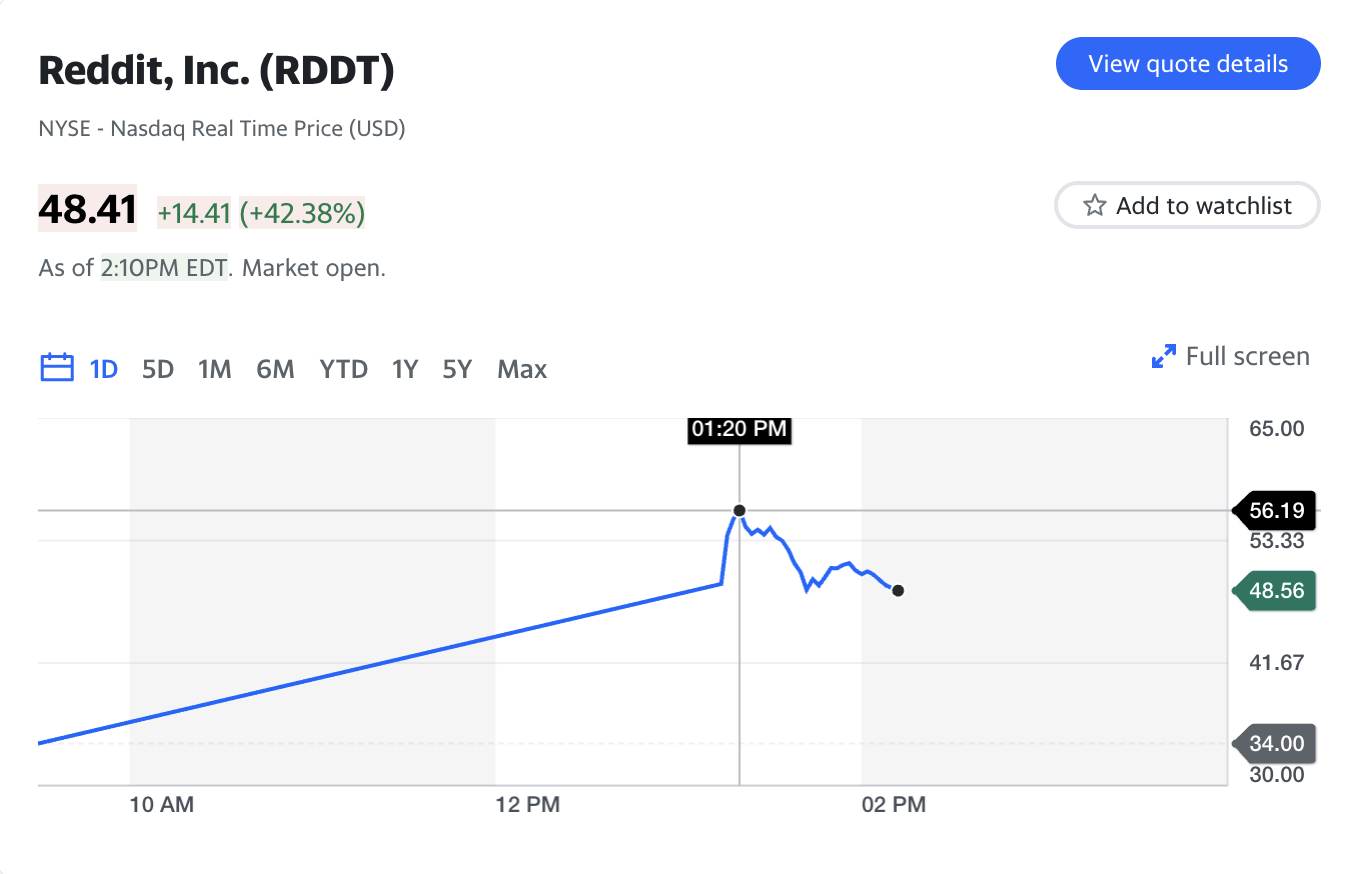

Reddit首秀最高涨近70%!美股IPO市场要开启火爆模式了?

FX168财经报社(北美)讯 因GameStop股票一战成名的Reddit(RDDT.US)今日正式登陆纽交所。开盘价为 47 美元,最高触及 57.80 美元,涨近70%。按这个价格计算,市值约为 109 亿美元。此前已获逾5倍超额认购。在开始交易后大约半小时后股价回落,首日收盘报50.44美元,收涨48.35%。

(来源:雅虎财经)

据招股书,Reddit以每股34美元(招股指示范围区间上限)定价,计划发行2200万股股票,总股数预计将达到1.59亿股。这是多日来第二次大型科技股上市。

此次IPO由大摩、高盛、小摩和美银牵头,将员工股票期权和限售股完全稀释后,市场预计公司市值将超过64亿美元。

Reddit上市成为市场焦点

Reddit上市成为市场焦点的原因有很多。

首先,Reddit是开年以来规模最大的IPO,行业视为风向标。表现好,或能将后面科技公司IPO估值整体抬升。

其次,公司通过卖内容给客户训练AI,讲述了一个企业在AI时代成长的故事。全球AI热的当下,如果有一家有成长型潜力公司上市,哪怕只是擦点边(卖数据) ,也是受市场欢迎的。”

另外,股权结构方面,Reddit背后也不乏知名资本和机构的支持。

据招股书,Reddit的大股东包括腾讯、OpenAI首席执行官Sam Altman。后者不仅是OpenAI的首席执行官,还在Reddit的关键融资轮次中发挥了重要作用。

公开资料显示,Altman 2014年就领投了Reddit的5000万美元B轮融资,过去几年也参与过数轮投资。甚至于,Altman还做过8天Reddit的CEO。

另外,美国出版公司Advance Magazine Publishers Inc.为Reddit第一大外部股东,它是《VOGUE》《GQ》等杂志的所有者,持股比例达30.1%。

Reddit的日活跃用户数(DAU)高达7300万

Reddit作为汇集了大量用户生成内容(UGC)的社交平台,为自2019年以来内容社交领域规模最大的一次IPO。商业模式主要以平台用户及内容为中心。

Reddit起初为大学宿舍里的创业项目,成立发展至今已近20年。该平台当时仅为提供电视、音乐、美容等产品话题讨论的网络论坛。

据招股书,Reddit现日活跃用户数(DAU)达7300万,周活跃用户数达2.67亿的同时,活跃在线社群已超10万个。

收入方面,公司2023年实现营收超8亿美元,同比增长21%,月平均浏览量达80亿次。收入增长主要是由于DAU强劲导致浏览量次数增加。

不过,据公司CEO Steve Huffman于S-1文件中透露:虽然近两年营收增速强劲,但公司2023年全年并未实现盈利,调整后EBITDA亏损为约6900万美元。

AI业务将“旱涝保收”

据招股书显示,亏损主要和公司业务模式相关。

一方面,广告和付费订阅业务的营收是Reddit盈利的核心支柱,即广告和5.99美元/月的高级订阅服务。但在2023年Reddit所分到的蛋糕并不算多。Huffman称,公司计划未来将不断优化广告业务的精准投放。

另一方面,媒体消息显示,Reddit正积极拓展数据许可合作业务。

Reddit正处于允许授权第三方访问,获取平台搜索、分析、历史和实时数据训练人工智能模型的初期阶段。这不仅将提升公司的品牌影响力,还可为其带来可观的收益。

据悉,Reddit已经在今年1月签订了人工智能AI培训协议,主要为供给需要大量生成内容来提升优化的大型语言模型,允许人工智能产品基于Reddit的数据来提升技术性能。

分析人士猜测谷歌、OpenAI为潜在合作客户。据悉,该协议总价值高达2.03亿美元,合同期限在2至3年之间。根据公开文件,Reddit预计今年从中能获得至少6640万美元的收入。

在达成了这份协议之后,Reddit就相当于拓展出了一个新的盈利方式,而且不同于广告和付费订阅,向AI企业卖数据可谓是“旱涝保收”。

176万股不受6个月禁售期限制

此外,为了感谢用户贡献的内容,Reddit还在向用户和版主出售IPO的股票,使用户能够分享公司成长带来的经济收益。一般来讲,IPO的股票只卖给机构投资者和基金经理。

据Reddit的文件显示,公司将在上市时预留8%(即约176万股),专供在用户、版主、部分董事会成员及亲友购买。

值得注意的是,这176万股不受6个月禁售期限制,可在交易首日进行交易。

Reddit也承认,用户参与IPO可能会导致股价波动。与通常参与IPO的机构投资者不同,散户投资者可能更倾向于快速出售股票,这可能会对公司上市后的股价产生负面影响。

两年艰苦奋斗,给IPO市场试温

(来源:彭博)

总部位于旧金山的 Reddit 历时两年多的上市历程反映了市场的起起落落,从 2021年首次提交机密文件开始,根据彭博汇编的数据,当时在美国交易所的IPO创下了3390亿美元的历史纪录。数据显示,此后美国IPO规模大幅下滑,去年仅达到260亿美元。

Reddit的IPO规模位居9月份美国科技公司Instacart和Klaviyo Inc.募集资金 6.6亿美元和6.59亿美元的大型上市之列。尽管这些IPO以及英国芯片设计公司Arm Holdings Plc的52.3亿美元发行(2023年规模最大的发行)未能掀起上市热潮,但自那以后市场已经回暖。

数据显示,今年美国交易所通过首次公开募股筹集了近87亿美元。去年此时这一数字增长了约150%。

Reddit此次上市是在Astera Labs Inc.发行7.13亿美元的一天之后进行的。Astera是一家专注于人工智能的半导体连接公司,其股价定价高于其市场区间,周三首次交易时股价上涨72%。

Reddit和Astera的强劲表现为其它IPO提供了市场温度检查,例如微软公司支持的数据安全初创公司Rubrik Inc.和医疗保健支付公司Waystar Technologies Inc.。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56