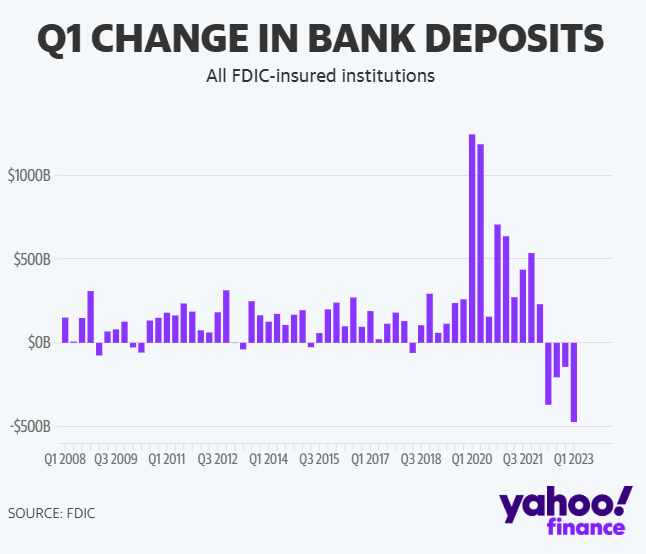

更多银行恐将爆雷?美国FDIC:第一季“问题银行”数量增加至43家 存款总额创记录最大降幅

FX168财经报社(北美)讯 美国联邦存款保险公司(FDIC)的数据显示,今年头三个月,在财务、运营或管理方面存在缺陷的银行数量有所增加。

FDIC周三(5月31日)表示,1月至3月间,其保密的“问题银行名单”上的银行数量增加了4家,至43家。监管机构在其季度银行业概况中称,这些银行持有的总资产从上一季度的105亿美元增至580亿美元。#银行业危机#

尽管与历史高位相比,FDIC名单上的公司数量仍然相对较低,但这是对连续几个季度下降趋势的逆转。周三的报告涵盖了三家美国银行倒闭的时期,其中包括硅谷银行(Silicon Valley Bank)和Signature Bank。

根据FDIC的说法,银行被列入问题银行名单是基于一项被称为CAMELS的关键风险衡量标准。得分基于1到5的等级,5分最差。监管机构表示,被纳入的银行得分在4或5分之间。

FDIC问题清单上的银行通常存在监管机构在保密监管评级中发现的多个弱点,除非问题得到迅速解决,否则可能被查封和关闭。在2008年开始的上一次行业大危机期间,这一名单激增至数百家。

FDIC的新报告还清楚地表明,随着利率上升和储户开始将资金转移到其他地方,第一季度衡量盈利能力的一项核心指标有所下降。

资金外流迫使许多银行开始支付更高的费用来留住储户,而成本上升削减了银行业的净息差。净息差衡量的是银行的贷款收益与存款利息之间的差额。

FDIC说,这些利润率较上一季度下降了7个基点,至3.31%,原因是银行的存款成本上升速度快于贷款收益率。

本季度贷款收益率上升32个基点至6.08%,存款收益率上升43个基点至1.42%。

不过,FDIC主席格伦伯格(Martin Gruenberg)说,银行体系依然强劲。他在一份声明中表示:“尽管最近经历了一段时间的压力,但事实证明,银行业相当有弹性。”他补充说:“行业应对这种压力的最持久影响可能要到第二季业绩才会显现出来。”

FDIC在报告中表示,由于市场利率上升,银行“投资证券的未实现亏损水平上升”。不过,监管机构说,可售证券和持有至到期证券的亏损较上一季下降16.5%,至5155亿美元。该监管机构表示,正“密切监控整个银行业的流动性和融资渠道”。

该监管机构表示,总体而言,银行从贷款中获得了更多的利息,但它们也不得不向储户支付更多的利息,这总体上导致了银行业净息差的下降。FDIC说,存款总额较2022年第四季下降2.5%,至18.7万亿美元,这是该机构自1984年开始收集数据以来的最大降幅。

存款下降了2.5%,主要是由于未投保的储户转移了存款,这些储户的存款超过了FDIC规定的每个账户25万美元的限额。他们撤出了6630亿美元,而保险存款实际上增加了2550亿美元。

(图源:FDIC、雅虎财经)

3月8日,Silvergate Capital Corp.宣布了逐步缩减业务和清算银行业务的计划,开启了银行业为期三个月的疯狂之旅。仅仅两天后,硅谷银行倒闭,成为当时美国历史上第二大破产案。3月12日,金融监管机构关闭了Signature Bank,并宣布其破产。

FDIC表示,截至第一季末,其基石保险基金的金额减少121亿美元至1161亿美元。监管机构动用了该基金,以保证硅谷银行和Signature Bank的所有储户的安全,并提出了一项措施,通过向银行收取特别评估费来帮助补充该基金。

“下行风险”

第一季,所有FDIC保险机构的总利润增长了17%,但在排除收购两家破产银行的机构记录的会计收益后,净收入将持平。

该行业在第二季结束时,银行持有的证券也出现了大量未实现亏损。但这一数字为5150亿美元,较上一季度下降了16.5%。除非这些资产被出售,否则这些账面损失不会计入大多数银行的盈利。

格伦伯格表示,该行业在许多方面仍面临压力。他说:“由于通货膨胀、市场利率上升、经济增长放缓和地缘政治不确定性的影响,银行业继续面临显著的下行风险。”

“信贷质量和盈利能力可能因这些风险而减弱,并可能导致贷款承销进一步收紧,贷款增长放缓,拨备费用增加和流动性受限,”他补充说,并提到了写字楼支持的商业房地产贷款的具体挑战。

“这些将是FDIC持续关注的监管事项。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47