“雷曼破产”风暴!瑞士信贷惊传将破产 孙宇晨:有意收购资产股份 协助传统银行踏入币圈

FX168财经报社(香港)讯 瑞士第二大银行瑞士信贷(Credit Suisse)日前惊传出将破产的重磅消息,信用违约交换飙出新高度,外界担忧“雷曼破产”危机将再次出现。对此,被币圈称为多金王子的孙宇晨(Justin Sun)周二表示,有意购买瑞士信贷的资产或股份,并协助这家全球投资银行踏足Web3生态。

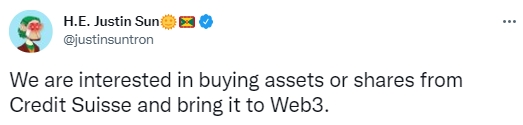

孙宇晨在2017年创办波场并发行波场币(TRON),是中国早期的区块链产业创业者之一,曾因豪掷400多万美元只为和股神巴菲特共进午餐而打响知名度。他10月4日在推文中提到:“我们有兴趣向瑞士信贷购买资产或股份,并将其带入Web3世界。”

(来源:推特)

值得关注的是,孙宇晨今年稍早也曾提议收购推特(Twitter),出价为每股60 美元,比马斯克提出的每股54.2美元更高。

瑞士信贷和德意志银行共同管理着2.8万亿美元的资产,许多人认为,瑞士信贷的信用违约互换交易(CDS)升至2009 年以来新高,担忧雷曼兄弟破产引发金融海啸的惨剧重演。与此同时,华尔街顶级银行认为,瑞士信贷的财务问题不如传闻中那么糟糕,摩根大通对此表示说,瑞士信贷的财务状况相当“健全”。

巴隆周刊认为,瑞信危机引发的蔓延风险不高,不会引发美国银行业倒成一片的骨牌效应。造成这次财务危机疑云,来自瑞信2021年连踩两次投资地雷的后遗症,第一是英国供应链融资公司Greensill破产,让瑞信遭受100亿美元的巨大损失;第二是Archegos基金爆仓事件,瑞信据传在其中曝险部位超过200亿美元,损失55亿美元。这两次踩到地雷,也让瑞信管理层人事改组。

实际上这些也不是新问题,瑞信在接近一年前,在历经一连串打击后承诺整顿公司。此前,瑞信也为莫桑比克债券丑闻案,以4.75亿美元与美国证管会和解。

尽管瑞信执行长柯纳(Ulrich Koerner)上周在一份备忘录中强调该银行手头上有充足现金、强大的资本基础与流动性不为,然而市场依然不安。

瑞信的信用违约互换交易利差扩大,显示投资人认为押注瑞信的风险越来越大,瑞信信用违约互换交易利差今年来扩大的幅度超过其他欧洲银行同业与美国的银行。华尔街日报指出,为瑞信风险较高次级债务进行保障的成本比一周前飙高逾27%。

独立投资研究刊物The Bear Traps创始人Larry McDonald表示:“我脑海浮现可能是与雷曼兄弟倒闭相比拟,但瑞信的规模和重要性,让这样的情节不太可能发生。”

看法向来悲观的人士表示:“瑞信不是雷曼兄弟,但它与贝尔斯登(Bear Stearns)不相上下。”贝尔斯登曾是全美第五大券商,在2008年因次贷风暴而严重亏损,濒临破产,最后被摩根大通收购。

尽管瑞信不会是雷曼兄弟,但随着俄乌战争纷扰、欧洲面临能源危机、经济衰退逼近,加上公债价格下跌,瑞信摇摇欲坠的景象在成行。

KBW分析师哈利特(Thomas Hallett)警告称,瑞信的市值已跌破100亿瑞郎,是个令人担忧的迹象,“我们担心现在负面消息循环会吞噬瑞信,就像德意志银行在2016年一样,补充资金基础、大规模削减成本的计划和投资银行部门大幅度缩编,是稳定投资人认真和让该银行重返中长期获利的唯一道路”。

哈利特估计瑞信将需要约60亿瑞郎资金,其中2/3来自“高度稀释的资本筹资”,这代表股价会进一步下跌。

好消息是,瑞信的困境显然不足以产生让美国银行倒成一片的骨牌效应。在瑞信近期爆发亏损的期间,美国银行业者依然每季都获利,就连参与Archegos的高盛、摩根士丹利等大型银行,也没有受到冲击。

花旗集团分析师Keith Horowitz表示:“目前的情况和2007年截然不同,因为从资本面和流动性来说,资产负债表基本上是不同的,我们很难见到系统性的情况。”

他说,银行当前手上有更多现金,为信用风险提拨更多准备金,而且对短期资金的依赖比以往更少。#NFT与加密货币#

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56