尽管投资者情绪谨慎,但仍处于牛市中,有策略师这样认为。

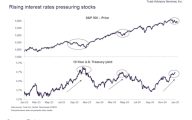

投资者本周开局依然保持谨慎情绪。截至目前,标普500指数较12月初创下的历史最高收盘点位低了4.3%。国债收益率飙升以及通胀担忧重燃,似乎是造成这一现象的主要原因。

然而,Truist咨询服务公司首席市场策略师基思·勒纳表示,这种调整虽然令人不安,但却是市场的“入场券”。

勒纳认为,最近的抛售只不过是短期内可能已经过度的价格和市场情绪调整。但股票仍然处于持续牛市的范围内。

去年年底,投资者乐观情绪达到创纪录水平。当时,大量交易者预期股市将在接下来的几个月创下新高,这让市场变得脆弱。

他说:“当市场预期过高时,一点坏消息就会产生很大影响。”

上述“坏消息”主要是国债收益率迅速上升。勒纳指出,过去几年中,当10年期国债收益率快速超过4%时,对股市构成了挑战。他还说:“标普500指数最近的峰值出现在12月6日,这并非巧合,当天正是10年期国债收益率的低谷。”

但对投资者来说,重要的是要记住,利率飙升主要反映了最近经济数据好于预期,例如上周五的强劲就业报告。

基思·勒纳表示:“我们长期以来的观点是,我们更倾向于一个需要较少降息的强劲经济,而不是一个需要更多激进降息的疲弱经济。回顾2000年或2008年可以发现,激进的降息并未阻止熊市或经济衰退。”

虽然债券收益率上升确实对股票构成了竞争,但勒纳认为,这只是利率与股票关系恢复到2008年全球金融危机前的状态。

他指出,从1950年到2007年,10年期国债收益率平均为6.2%,通胀率为3.8%。然而,在这段时间内,标普500指数的年均总回报率达到11.9%。

他说:“一个具有韧性的经济应该会继续支持企业利润增长,而近年来经济相对于历史来说对利率的敏感性似乎有所降低。”

不过,勒纳也承认,利率可能需要稳定下来,股市才能恢复活力。好消息是,Truist的固定收益策略师预计这可能很快发生,因为美国相较于G7国家的收益率差优势接近2019年以来的最高水平。这应该会吸引更多投资者购买美国债券。

至于这轮调整可能还会持续多久,勒纳分析了自2009年3月市场触底以来的数据。他发现,尽管标普500指数在此期间的总回报率高达1087%,但仍有30次至少5%的回调。中位回调幅度为7.5%,持续时间为28天。

最近的抛售幅度约为4%,持续了35天。因此,勒纳表示,“我们很可能已经度过了当前回调的一半以上。”

他还补充道:“此外,市场的其他领域,例如小盘股,下跌幅度约为10%,而标普500等权重指数所代表的平均股票下跌了7%,这表明已经出现了相当可观的调整。”

总的来说,Truist建议坚持长期的股票上升趋势。对于持有低于目标股权配置的投资者,可以利用这次回调逐步买入。美国仍是Truist最看好的地区。它偏好大盘股而非小盘股,更青睐科技、通信服务和金融板块,并建议持有“适度”的黄金头寸。