华尔街日报的专栏作者詹姆斯·麦金托什写道,当投资者极度乐观时,市场上涨变得更加困难,而任何一点他们可能错了的迹象都会让市场更容易下跌。

市场感觉有些见顶。这并非科学结论,读者需要自行判断。但有一些因素让我认为,股市可能即将面临麻烦——或许是一轮调整,或许是更大的下跌的开始,至少会出现一些波动。

市场上到处都是多头,空头则很难找到。这种现象体现在市场情绪、调查数据以及那些长期看空者的“投降”中。

花旗集团的Levkovich指标显示,市场情绪正处于狂热状态。这个指数结合了多项指标,表明投资者情绪仅在两个时期更为乐观:一次是疫情后SPAC、 大麻和绿色经济泡沫时期,另一次是1999-2000年的互联网泡沫时期。

当投资者极度乐观时,市场上涨变得更加困难——因为每个人都已经持有大量股票。而任何一点他们可能错了的迹象,都会让市场更容易下跌。

我不知道触发因素会是什么,但可能不需要太多。

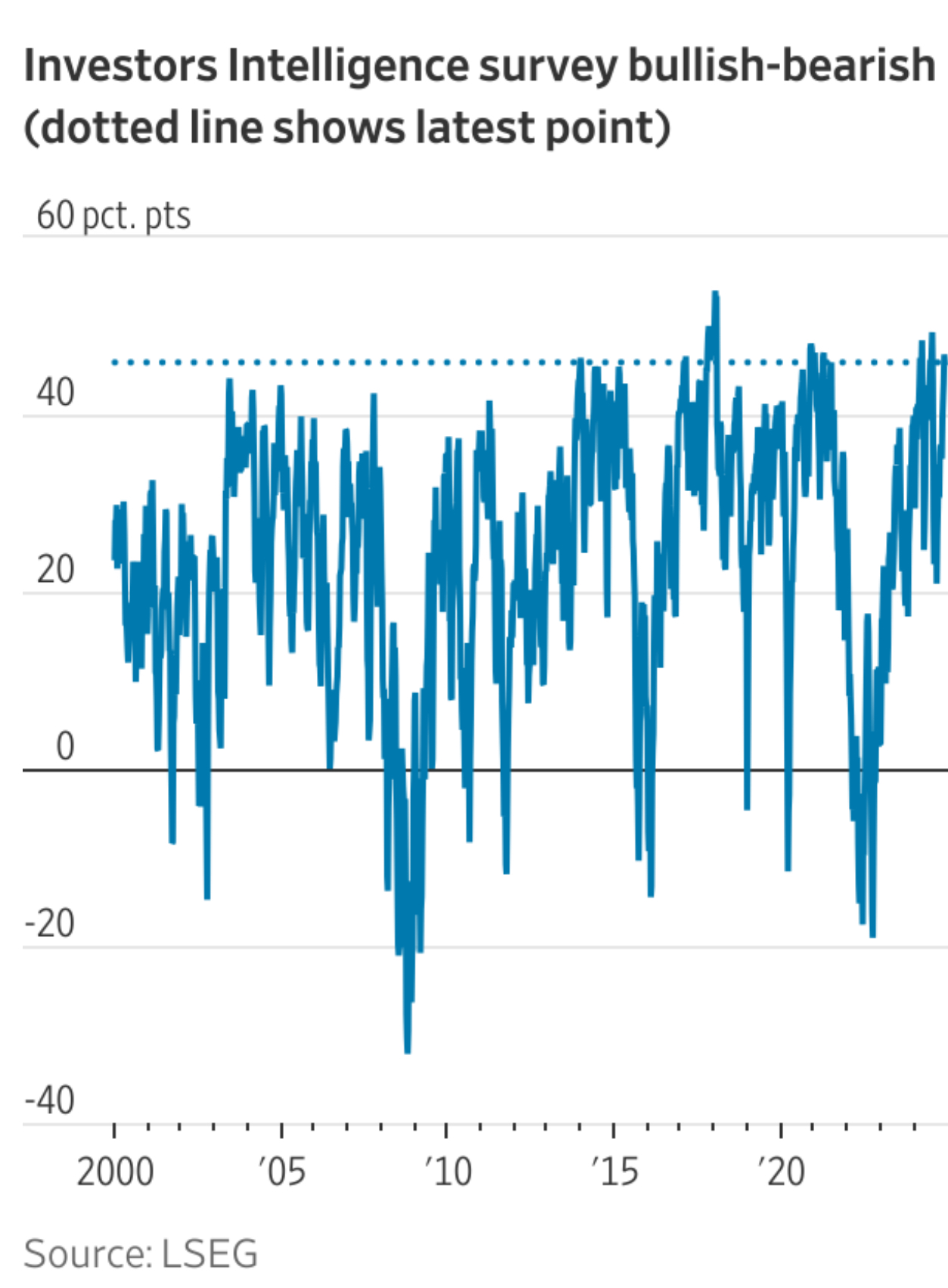

其他乐观的迹象有:根据投资者情报公司的每周调查,投资通讯作者的看涨情绪接近历史最高,而看空情绪接近历史最低。

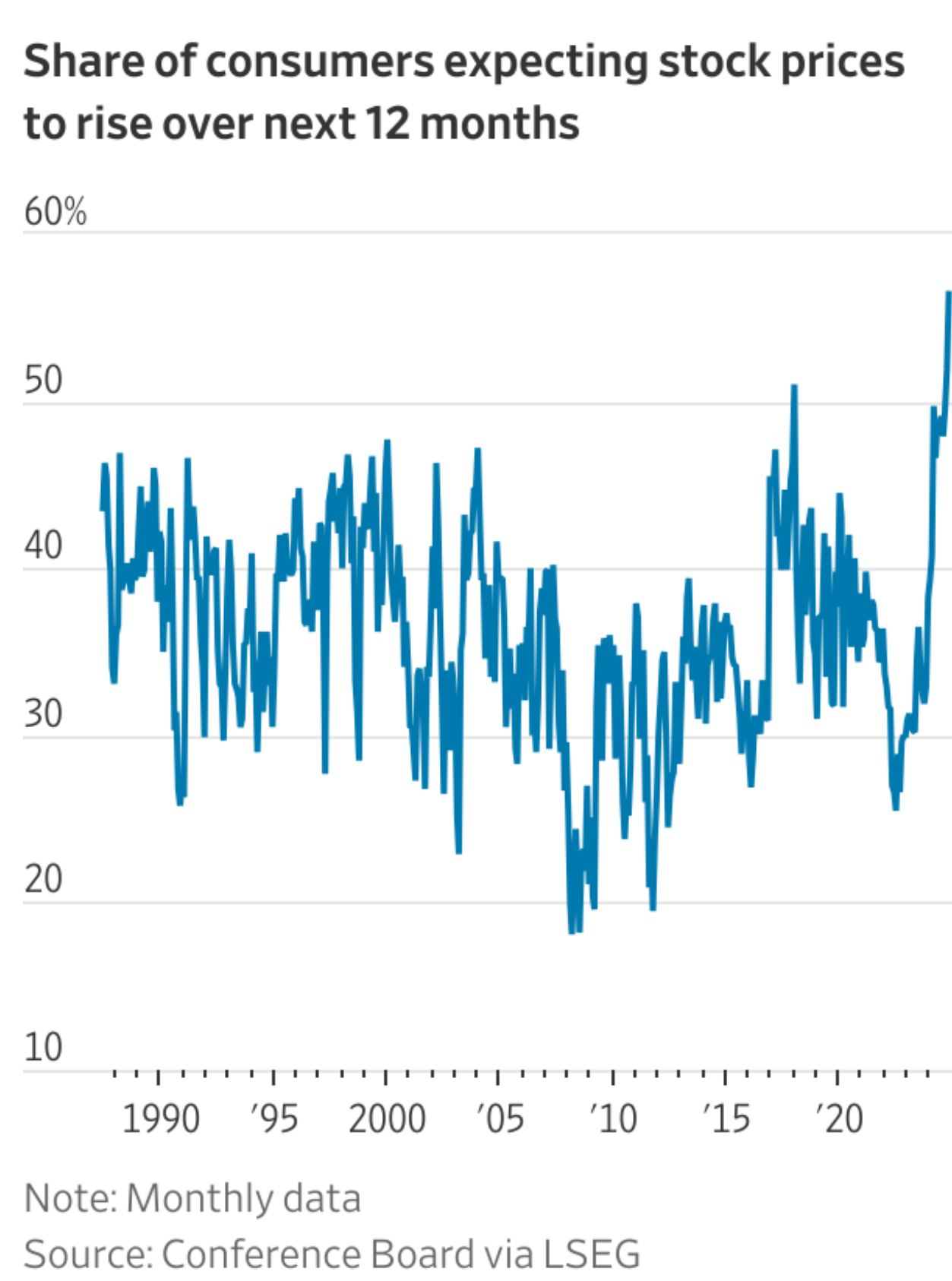

根据大型企业联合会的月度调查,家庭对未来一年股票上涨的信心也达到了前所未有的水平。

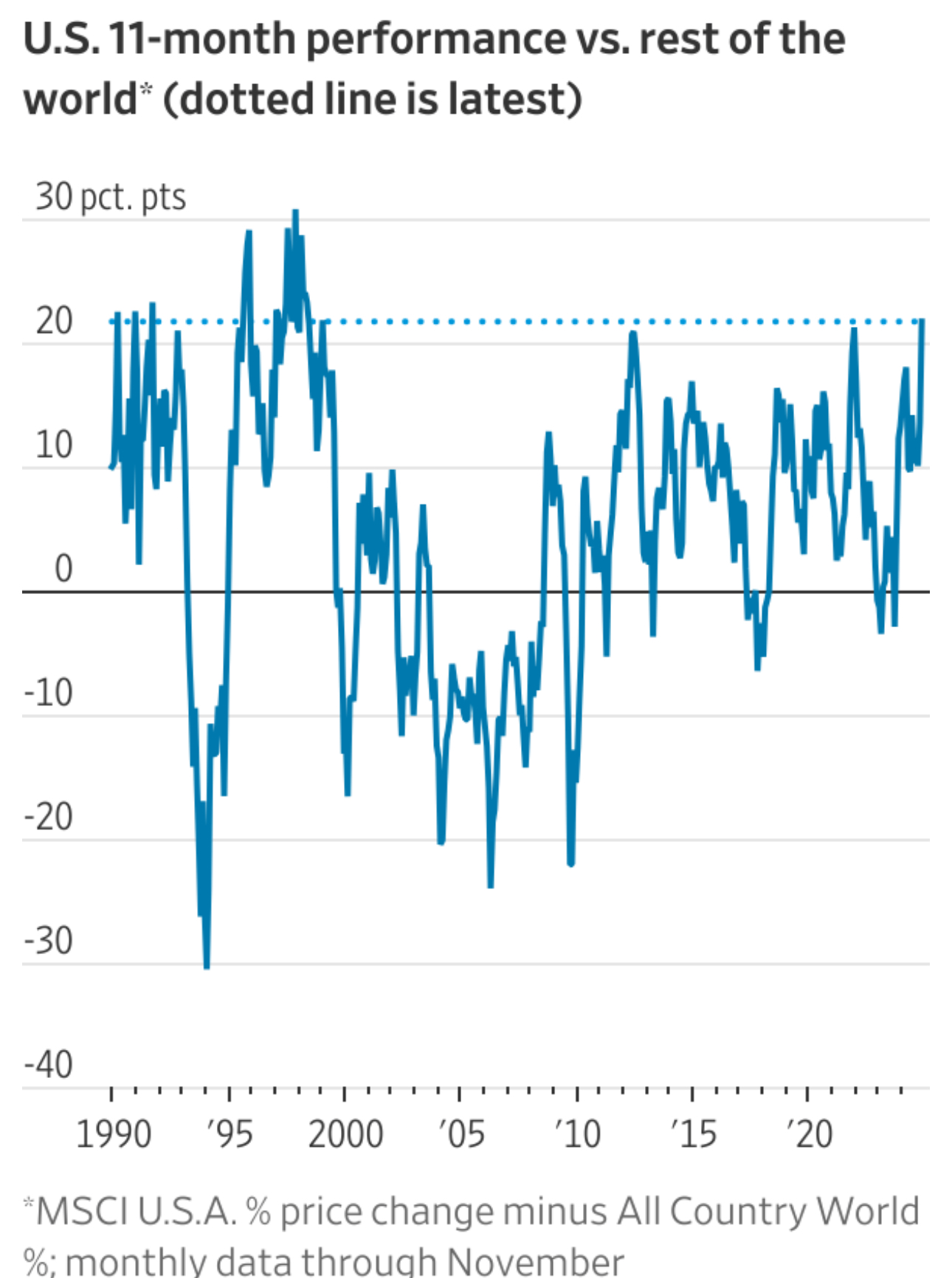

美国银行的调查显示,基金经理在大选后将对美国股票的超配程度推升至2013年以来的最高水平,他们对美国的投入几乎达到了历史最大程度。

同时,资金也正以极高的速度涌入基金,接近历史新高。

一些知名的看空者也已经放弃了。经济学家和基金经理鲁比尼过去喜欢“末日博士”的绰号,但他在接受彭博电视采访时说:“我不是末日博士,我是现实主义者”,并对美国经济的前景表示乐观。

罗森伯格研究公司的大卫·罗森伯格没有直接说出那句危险的话,“这次不同”,但他确实写道:“至少,目前传统估值指标并不那么有帮助。”

罗森伯格认为,由于AI驱动的生产力繁荣前景,投资者已经不再关注股票价格与未来一年盈利的标准估值指标,而是将目光放得更远。

即使是那些认为市场最终会回归正常水平的人,比如高盛,也不认为短期内会出现问题。

几乎所有人都认同AI和美国经济的强劲表现。贝莱德投资研究院的首席投资策略师李薇表示,对人工智能的支出将“与以往工业革命的规模相当,但速度要快得多”。

她还说:“美国的卓越表现是多年积累的结果。”

没有人在意估值。

人们不仅认为AI和美国会表现出色,他们似乎也不在意价格,即便价格是未来回报的起点。

便宜或价值型股票已经多年表现不佳,最近更是经历了史上最长的连续下跌,已经连续11天收跌。

这些公司几乎可以说是“差公司”,但它们与成长股的极度脱节显得尤为突出。

同样的情况也适用于股票与债券的比较。股票的收益率(市盈率的倒数)几乎与10年期美国国债收益率持平,这是自互联网泡沫破裂后,持有股票所承担风险的回报最低的时期。

这不仅仅是人们想买好公司,他们似乎愿意不计任何价格去购买。

唯一没有参与这一行情的群体是公司高管。按理说,他们最有能力判断美国企业利润新时代的潜力。但根据监管文件,他们卖出的股票比买入的更多,这表明他们认为当前股价过高。

这些迹象并不能证明市场一定会下跌,更不能说明下跌即将发生。这些指标并非总是准确无误,而在某些指标上,比如美国个人投资者协会的调查,市场情绪也并未极端。

但在价格、估值和市场预期都已经极高,而内部人士又不愿意用真金白银支持这一行情的情况下,我不想成为盲目跟风的人。

现在似乎是时候把一部分资金撤出市场了。