鹰派再展翅!美联储埃文斯“加息暗示可抗通胀” 恶化势必采更多行动 为何打破量宽如此困难?

FX168财经报社(香港)讯 美联储的芝加哥联储主席埃文斯指出,加息暗示可抗通胀。他跟随明尼阿波利斯联储主席卡什卡利的脚步,认为若通胀恶化,势必将采取更多的行动。彭博社专栏作家提出,为何打破量化宽松如此困难,很可能是因为各国央行很难停止提及“非常规”政策,而债券购买将继续存在。

埃文斯表示,尽管上周的消费者价格报告差于预期,但他希望美联储9月制定的利率路径仍足以降低通胀。“不幸的是,目前通胀太高了,所以我们需要继续沿着我们一直在指明的道路上前进,至少是这样,我希望这已经足够了,”埃文斯周三在弗吉尼亚州夏洛茨维尔的一次活动上对记者说。

(来源:雅虎新闻)

美联储今年已积极将基准利率从接近零提高到略高于3%,以遏制40年来的最高通胀。官员们在9月份的最后一次政策会议后表示,他们预计将在2023年将利率提高到略高于4.5%。

(来源:彭博社)

埃文斯警告说,避免经济衰退比平时“更接近”,并补充说,如果央行不得不收紧政策制定者在9月会议后发布的经济预测摘要中的预期,这可能会使经济陷入衰退。

根据市场价格,投资者目前预计在11月1日至2日的下次会议上将连续第四次加息75%,是通常规模的3倍,并在明年初达到4.9%的峰值。

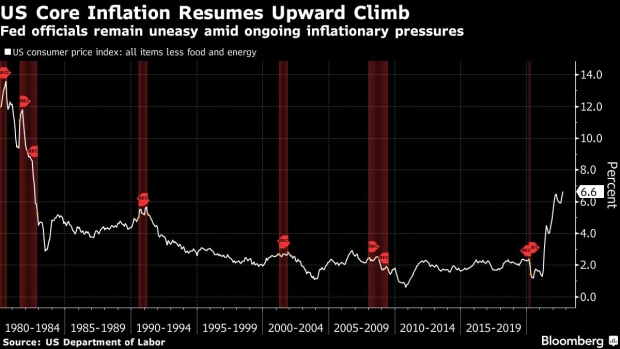

这些预期得到美国劳工部10月13日报告的支持,该报告显示,在截至9月的12个月中,不包括食品和能源的美国消费者价格上涨6.6%。在经过几个月的缓和之后,这标志着广泛追踪的措施第二个月加速。

“按照我们9月份的SEP继续提高基金利率,可能会导致经济前景低于趋势增长,我们将在这方面面临挑战,将看到失业率上升,但我认为它不会起飞,”埃文斯说。

他继续补充:“不过,我认为,如果我们不得不进一步提高基金利率的路径,它确实开始给经济带来压力,我担心这是一种非线性的事件。”

为何打破量化宽松成瘾如此艰难?

彭博社专栏作家丹尼尔·莫斯(Daniel Moss)提到,在英国可能很少有人愿意听到它,但震撼该国的金融危机为世界其他地区带来一线希望。英格兰银行的戏剧性干预提醒市场,量化宽松,即通常与低通胀而不是今天的价格飙升相关的大规模债券购买,实际上并没有消失。

看起来像一次性的练习植根于2008年的创伤、几年后的欧洲债务危机以及后泡沫时代的日本不断推出。英国不太可能是它最后一次复活。美国国债交易出现崩溃的可能性令高级官员感到不安。

上周,美国财政部长珍妮特·耶伦(Janet Yellen)在担心流动性充足时公开表达了她的担忧 . 美联储努力抛售其在新冠刺激 期间获得的部分债券,这无助于数十年来最严重的市场暴跌。

丹尼尔提到:“看着英国央行介入并让市场平静下来,我想起一年前印度储备银行前行长拉古拉姆·拉詹在一次会议上发表的强有力的信息。通货膨胀开始在全球范围内加剧,各国央行正在考虑如何开始非常温和地释放在大流行期间注入金融系统的巨额资金。量化宽松是否计划回归档案?拉詹对此表示怀疑,并告诉专家组,资产购买就像一个漩涡,很容易掉入其中,但要逃脱却要困难得多。”

宣布短暂退休似乎是一个奇怪的时间,美联储开始发出缩减债券购买的信号,随后将比预期更快地加息。澳大利亚储备银行正准备放弃抑制债券收益率的努力,韩国银行和新西兰联储已经在加息,而英国央行也准备这样做。为了防止公共卫生危机演变为经济灾难,所谓的非常规政策被指责为加剧通胀上升,量化宽松看起来像昨天的英雄也是恶棍。

拉詹坚持他对2021年10月的警告,他说理论上,这个过程很简单:在量化宽松期间,央行购买债券并扩大资产负债表。当经济复苏并且是时候放松刺激措施时,只需做相反的事情并将债券释放到市场上。量化宽松变成量化紧缩,或QT。

芝加哥大学教授拉詹最近告诉丹尼尔:“这就是说进去很容易,出去也很容易,问题是事情会在此过程中发生。在困难时期提供流动性非常有意义,但私营部门已经习惯了,你不得不重新加入。这是一种毒品,会上瘾,而私营部门无法摆脱这种瘾。”

在 2007-2009 年全球金融危机期间,美联储曾推出量化宽松政策,一度被认为是日本的异国情调。英国央行也使用了它,在随后的欧洲债务危机期间,欧洲中央银行也使用了它。量化宽松已成为一种始终存在的合法工具,无论在当前经济周期中多少可能将其归咎于导致更高水平的通胀,任何中央银行都不会放弃其未来的使用。它太有用了。

就像战场武器一样,这并不能使 它们的实际部署没有危险。见证英国央行 近几周入市 扫荡债券 在鲁莽且没有资金的政府财政计划刺激英镑挤兑和对英国债务的需求暴跌之后。虽然被标榜为恢复金融稳定的举措,但此次购买令英国央行处于危险境地。该银行致力于提高其基准利率以平息通胀,并可能在其货币政策委员会的下一次会议上大幅提高。另一方面,通过参与量化宽松,尽管是紧急和短暂的品种,它奉行与通货紧缩风险相关的政策。而一旦介入,谁能怀疑官员会回来?

量化宽松的决定性特征之一不仅仅是购买债券本身,这是关于信号,一种表示利率将在相当长一段时间内保持在低位的方式。当与尽可能多地、尽可能长时间地实施宽松政策的前瞻性指导相结合时,冲击力会更加强大。在雷曼兄弟控股公司倒闭之后以及在大流行的大部分时间里就是这种情况。仅仅因为该原则现在不适用,通胀率远远超过美联储2%的目标,并不意味着这一课失去了意义。

由于担心“逐渐减少的发脾气”,例如2013年发生的那次,官员们等太久才从新冠量化宽松中解脱出来。由此产生的数十年来最快的快速紧缩正在全球经济中造成巨大压力。经济学家表示,经济混乱将迫使许多银行在2023年降息。

但随着通胀现在是几十年来的最高水平,官员们争先恐后地表现出他们的鹰派资格,量化宽松的门槛肯定会提高很多吗?不必要。澳洲联储上个月公布了其量化宽松计划的报告,尽管在大规模宽松政策中发现了一些好处,但该银行得出的结论是,“仅在极端情况下”部署非常规政策才是最好的。然而,它采取量化宽松的情况,新冠大流行的到来是极端的。结论可能类似于“对不起”,但实际上并非如此。在同样的情况下,澳洲联储主席洛威(Philip Lowe )或他的继任者可能会再次这样做。#美联储加息风暴#

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56