“美联储不惜一切代价避免痛苦”!华尔街对冲基金:大选前严重财政不负责任 “后端利率恐将失控”

#美国大选#FX168财经报社(香港)讯 华尔街对冲基金城堡投资(Citadel)利率互换交易员Olivier Pariente表示,美联储希望在选举前不惜一切代价避免痛苦,他认为这将导致严重的财政不负责任。他强调自己站在利差崩溃的阵营中,前端利率较低,后端利率失控,最终将后端利差拖至历史最低水平。

Oliver指出,他在2023年大部分时间里,都坚持利差目标是10年内达到-45左右,他展望今年第一季有望达到该预测。

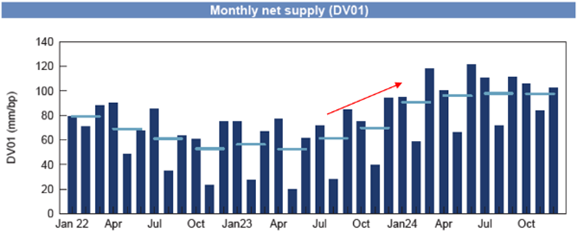

他解释道:“显然有些东西发生了变化,结构性空头利差的整个前提取决于两个关键驱动因素,即量化紧缩迅速将准备金恢复到充裕,以及不断扩大的赤字和随后的息票供应。”

(来源:ZeroHedge)

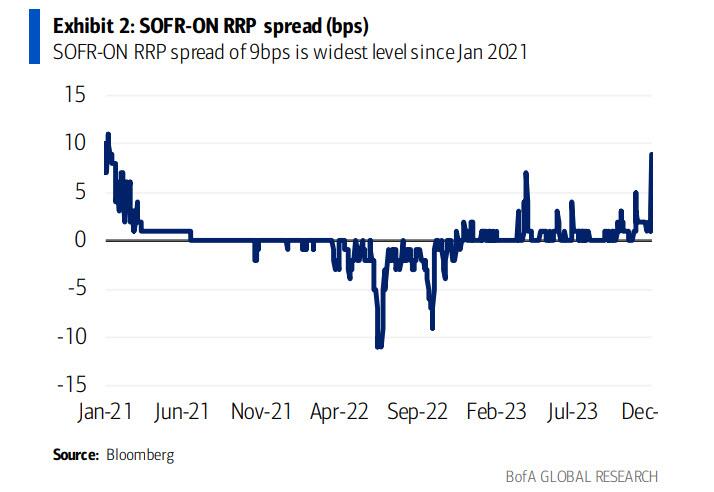

第一个驱动因素在结构上是最有力的,并且应该最终导致资金危机,2023年11月底SOFR 定盘价的上涨被认为是对未来情况的一瞥。

(来源:ZeroHedge)

“达拉斯联储主席洛根在纪要发布后几天就删除了分布的那一侧,暴露了战术和结构定位,”Oliver指出。

他续称,OIS的远期利差已达到2016年以来未见的水平。低于该水平,只有资产负债表/融资问题才证明合理,而这就是他认为会发生的情况。

他提到:“现在忘记供应吧,市场正处于从结构性空头转向结构性多头的过程中。银行在买入,其他人也在加入,价差供应将被吞噬。”

由于赤字问题,利差曲线应该会变得更加平坦。Oliver表示,洛根证实了他的怀疑,美联储希望在今年选举前不惜一切代价避免痛苦。洛根对资产负债表的看法与美联储主席鲍威尔观点一致。

(来源:ZeroHedge)

“这将对长期和曲线产生重大影响,长端价差也是如此,”他警告道。

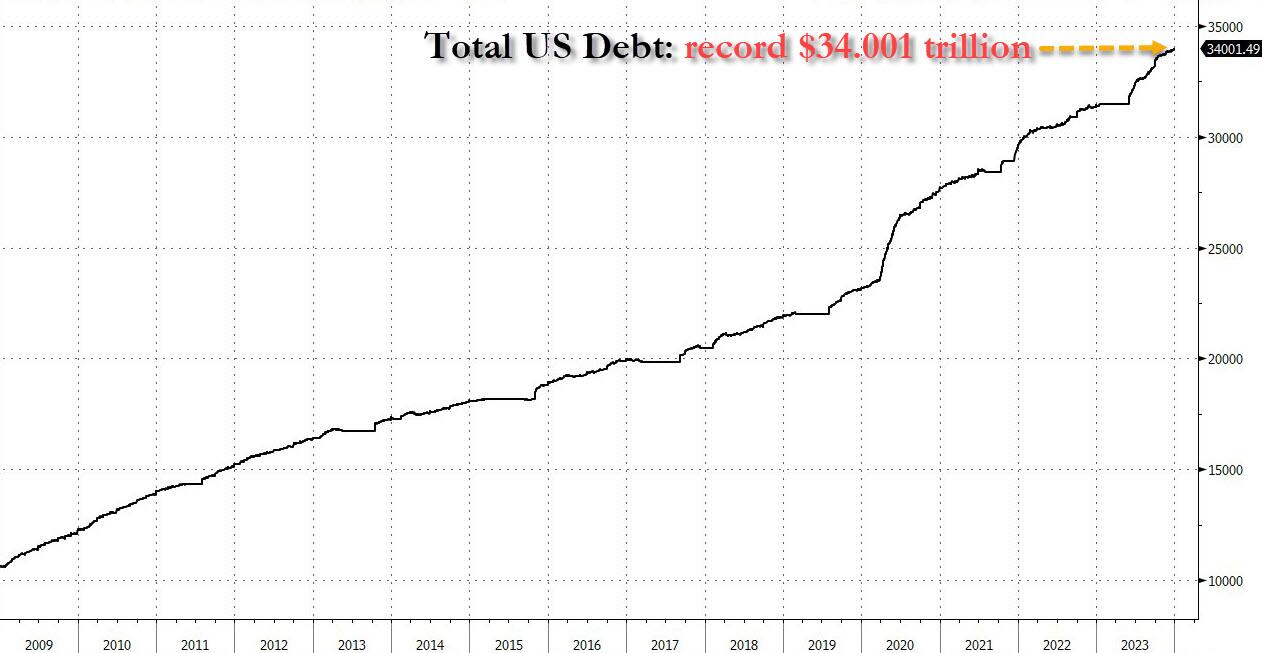

从结构上看,长期美债不再是减少股市波动的一种方式。他强调:“财政不负责任将以史诗般的方式对这一模式进行考验,美国债务达到创纪录的34.001万亿美元。”

(来源:ZeroHedge)

他最后称:“我在2024年初的笔记中提到了两个市场的故事,即前端利率较低,后端利率失控,最终将后端利差拖至历史最低水平。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56