美联储慌了!联手五大央行通过流动性互换协议增加美元供应 降息等“骑兵”或将随之而来

FX168财经报社(北美)讯 当地时间周日(3月19日),美联储与其他五家主要央行建立了新的美元掉期额度,以在对全球金融体系健康状况的担忧日益加剧之际,确保畅通的融资环境。

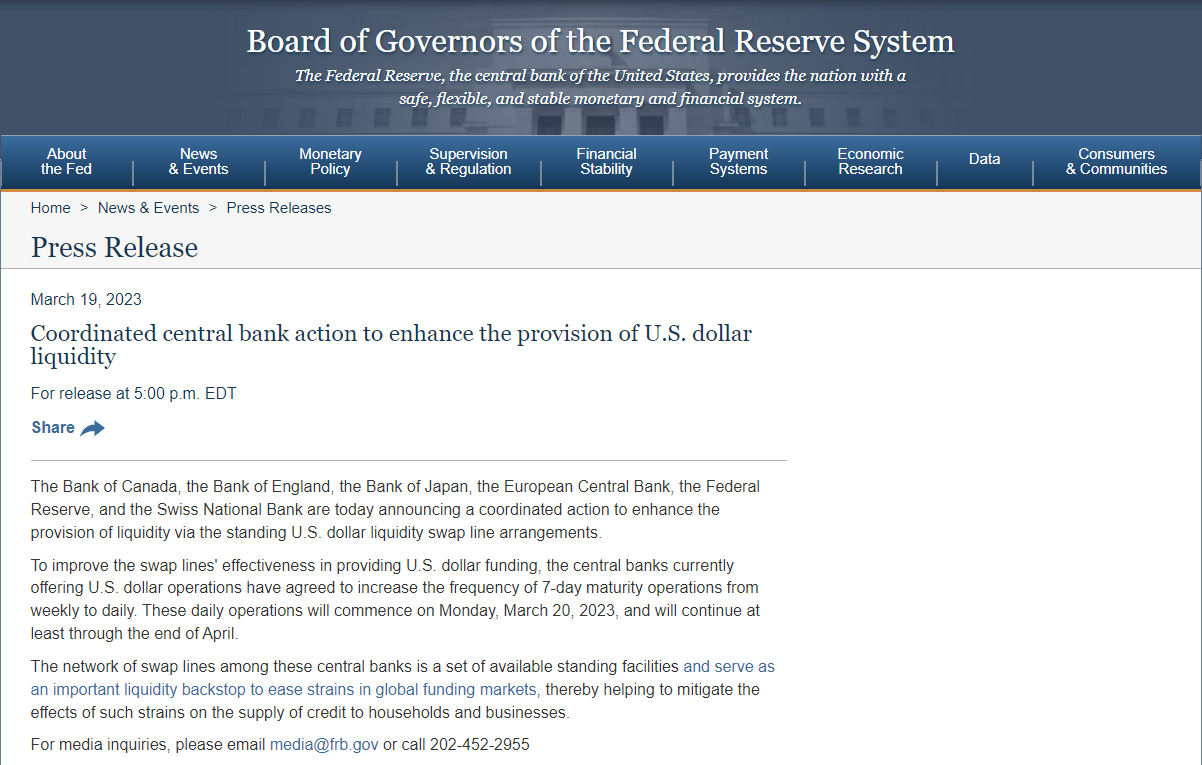

美联储表示,将增加与加拿大央行、英国央行、日本央行、欧洲央行和瑞士央行进行美元资金互换的频率,从每周增加到每天。这表明,各国央行官员对大西洋两岸金融体系最近的动荡深感担忧。#银行业危机#

美联储在其网站上发布的一份声明中表示:“这些央行之间的互换额度网络是一套可用的常备工具,是缓解全球融资市场压力的重要流动性后盾,从而有助于缓解这种压力对家庭和企业信贷供应的影响。”

“为了提高互换额度提供美元资金的有效性,目前提供美元操作的央行已同意将7天到期操作的频率从每周增加到每天,”美联储在与其他五家央行一起发布的声明中表示。

(截图自美联储官网)

美联储表示,操作将于周一开始,并将至少持续到4月底。

周日晚些时候,瑞士信贷在瑞士当局的要求下,以大约30亿瑞郎的价格出售给其竞争对手瑞银集团。此前几天,外界对这家全球20家最重要银行之一的健康状况和资本状况进行了猜测。

瑞银将斥资约30亿瑞郎,以全股票交易的方式收购瑞信,对该行的估值为每股0.76瑞郎,较其周五收盘价折让60%。瑞银还将为瑞信的未实现亏损获得90亿瑞郎的担保。

瑞士央行表示,该协议包括向两家公司提供1000亿瑞郎(1040亿美元)的流动性援助,将“确保金融稳定,并在这种特殊情况下保护瑞士经济。”瑞士财政部长凯勒-萨特(Karin Keller-Sutter)补充称,瑞信破产将对全球金融市场造成“无法弥补的后果”。

在周日早些时候的一份联合声明中,美联储和美国财政部加入了其他央行的行列,对瑞信纾困表示欢迎。美国财政部长耶伦和美联储主席鲍威尔强调,美国银行的资本和流动性强劲。

他们说:“美国银行体系的资本和流动性状况都很强劲,美国金融体系也很有弹性。我们一直与国际同行保持密切联系,以支持它们的实施。”

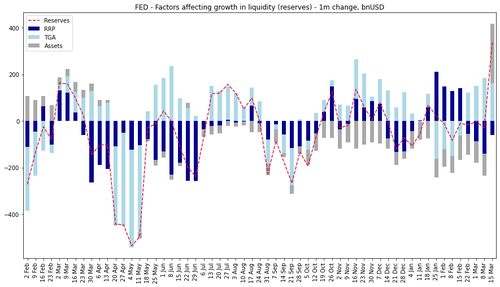

上周,由于担心存款外流,各银行纷纷向美联储借入现金,以提振流动性。贷方在两项担保安排下总共借了大约1650亿美元。紧急贷款逆转了美联储几个月来缩减资产负债表的努力。

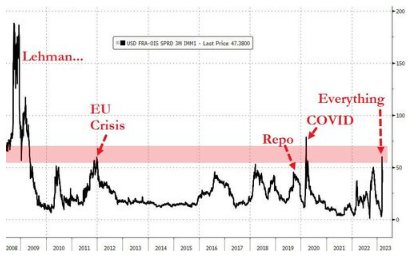

金融博客Zerohedge评论道,一旦美元互换额度重新开放,其他的“骑兵”也会随之而来:降息,量化宽松等等。事实上,储备金注入量的激增幅度已经接近创纪录水平。美联储不妨现在就将其正规化,至少保持人们对银行业的一些信心,即使这意味着摧毁人们对“对抗通胀”的美联储仅存的所有信心,所有负责美联储的人都要为他们对这场银行危机的灾难性处理而“辞职”。

(来源:推特)

2022年1月,就在美联储宣布启动自沃尔克以来最激进的紧缩行动的时候,Zerohedge曾警告说:“记住,美联储的每一个紧缩周期都以灾难告终,然后是更多的美联储宽松政策。”

(图源:Zerohedge)

时间快进到一周前,当时美联储的紧缩周期确实以灾难告终,硅谷银行成为第一家倒闭的银行,引发了多米诺骨牌连锁反应,最终以瑞士信贷的倒闭达到顶峰。瑞士信贷是一家拥有6000亿美元资产的系统重要性银行。

(来源:推特)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56