劲爆大行情!非农与PMI“双连击” 美元“飞流直下”、市场“涨”声雷动

FX168财经报社(北美)讯 周五(1月6日),美国公布的数据显示,去年12月新增就业22.3万人,高于分析师预估,但薪资增幅略低于预期;与此同时,美国ISM非制造业PMI跌破荣枯线,并触及2020年5月以来的最低水平。这些数据可能会降低美联储下个月再次加息50个基点的可能性,美元指数因此回落,黄金和美股则趁势上扬。

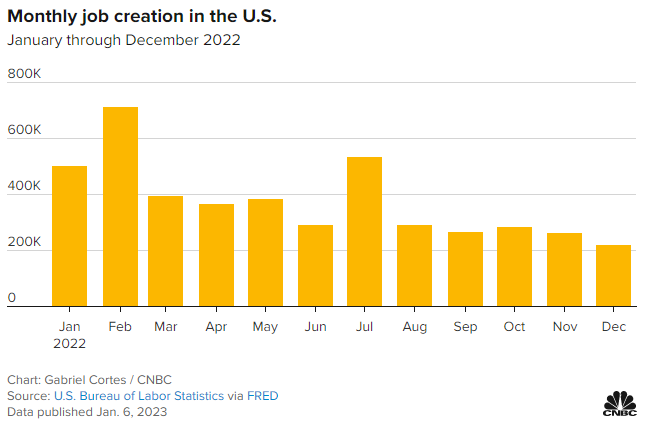

美国去年12月份的就业增长有所放缓,但仍好于预期,表明在美联储试图放缓经济增长之际,劳动力市场依然强劲。

当月非农就业人数增加22.3万人,高于道琼斯预估的20万人,而失业率降至3.5%,比预期低0.2个百分点。就业岗位的增长步伐较去年11月的25.6万个略有下降,11月的就业岗位增长较初步估计下降了7000个。

(图源:CNBC)

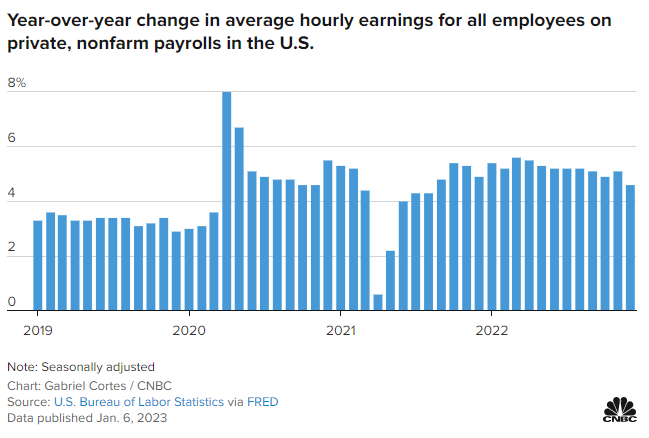

薪资增长低于预期,表明通胀压力可能正在减弱。去年12月平均时薪较前一个月增长0.3%,较上年同期增长4.6%,预估分别为增长0.4%和5%。

(图源:CNBC)

按行业划分,休闲和酒店业增加了6.7万个就业岗位,其次是医疗保健(5.5万个)、建筑(2.8万个)和社会救助(2万个)。

数据公布后,股市期货上涨,投资者在寻找就业形势正在降温的迹象,同时通胀也在下降。

大都会人寿投资管理公司(MetLife Investment Management)首席市场策略师Drew Matus表示:“从市场的角度来看,他们主要是对平均时薪数据走软做出反应。”“人们正在把它变成一个把戏,这个把戏就是这是否会引发通胀。如果平均时薪继续疲软,失业率就不太重要了。”

尽管美联储一再努力放缓经济,尤其是劳动力市场,但就业增长仍相对强劲。美联储在2022年7次上调基准利率,累计上调4.25个百分点,未来可能还会进一步加息。

首先,美联储希望弥合需求和供应之间的差距。截至去年11月,每一名可用工人约有1.7个职位空缺,尽管美联储加息,但这种不平衡一直保持稳定。强劲的需求推高了工资水平,不过工资水平大多没有跟上通货膨胀的步伐。

不过,去年12月份的工资数据可能会鼓励人们相信,美联储的努力正在影响需求。

“有一些迹象表明,事情正在朝着正确的方向发展。我们看到货币政策这一生硬工具的影响正在发挥作用,”摩根士丹利全球投资办公室模型投资组合构建主管Mike Loewengart表示。“我认为这不会影响美联储今后再加息几次,但毫无疑问,看到工资上涨放缓是令人鼓舞的。”

失业率下降的同时,劳动参与率小幅上升至62.3%,仍比新冠大流行前的2020年2月低了整整一个百分点。

更全面的失业率指标也有所下降,降至6.5%,为1994年以来的最低水平。该指标将灰心丧气的工人和因经济原因从事兼职工作的人考虑在内。整体失业率触及1969年以来的最低水平。

用于计算失业率的家庭就业数据显示,当月就业人数大幅增加,增加了71.7万人。经济学家一直在关注家庭调查,该调查总体上落后于机构统计。

进入2023年,大多数经济学家预计美国至少会出现轻度衰退,这是美联储收紧政策以抑制通胀的结果,目前通胀仍接近上世纪80年代初以来的最高水平。然而,根据亚特兰大联储的数据,美国经济在2022年结束时表现强劲,GDP增长率为3.8%。

美联储官员在上次会议上指出,他们对最新的通胀数据感到鼓舞,但需要看到持续的进展,他们才能确信通胀正在下降,从而可以放松加息。

就目前情况来看,市场基本上预计美联储将在2月1日结束的下次会议上再加息25个基点。

联邦基金期货交易员押注美联储将在2月1日为期两天的议息会议结束时加息25个基点,这一几率从数据公布前的54%升至67%,目前认为加息50个基点的概率仅为33%。

嘉信理财集团交易与衍生品经理Randy Frederick表示,从消费者的角度来看,非农报告是积极的。而唯一让市场感到高兴的是工资增幅略低于预期。劳动力市场非常强劲,与初请失业金数据和ADP数据中看到的情况一致。这表明劳动力市场非常有弹性,但这对小幅加息来说不是好兆头。2月1日加息50个基点的可能性一直相对较低,但基于所有这些数据,这种可能性每天都在上升。所以,现在很有可能发生这种情况,即美联储在2月加息50个基点。

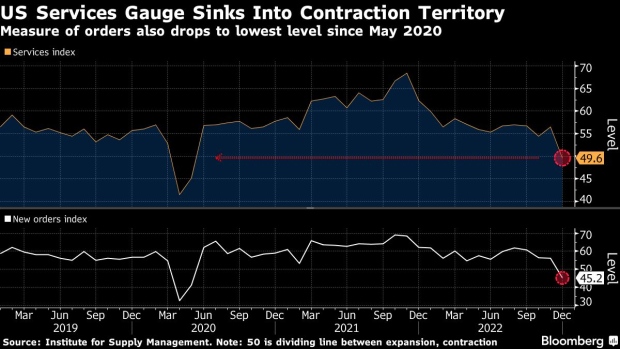

随后公布的另一项数据显示,美国服务业指标在2022年底意外萎缩,商业活动和订单指标大幅下降,如果这种情况持续下去,可能加剧人们对需求前景的担忧。

周五公布的数据显示,美国供应管理协会(ISM)上个月的服务业指数从11月的56.5降至49.6,为2020年5月以来的最低水平。这一数字低于彭博社调查经济学家的所有预测。读数低于50表明经济在收缩。

(图源:彭博社)

与前一个月相比下降了近7个点,这是自大流行刚刚结束以来的最大降幅。它可能受到了严寒天气的影响,严寒天气使假日旅行陷入混乱,并造成大范围停电。

尽管这场风暴是在月底来袭的,但如果这些指标持续疲软,将表明经济缺乏前进动力。ISM数据显示,12月有6个行业出现收缩,以房地产和批发贸易为首。

该组织衡量商业活动的指标(与供应管理协会(ISM)的工厂产出指数相当)上月下滑10点,至54.7。订单指数下滑得更厉害。这两个指标都创下了自2020年4月以来最大的跌幅。

财经网站Forexlive指出,数据为两年半以来首次跌破50荣枯线,非常令人意外。除了大流行时期之外,这是自2009年以来的最差表现。新订单的锐减尤其令人担忧。

受非农和服务业PMI数据影响,金融市场短线波动加剧。

美国劳工部公布的月度数据显示,去年12月份美国就业增长放缓,工资增长放缓,这让人们更加希望美联储的加息举措开始产生预期效果。受此提振,美股三大股指周五走高。

道琼斯指数上涨超560点或1.7%,标普500指数上涨1.6%,纳斯达克综合指数上涨1.5%。

(道指30分钟走势图,来源:FX168)

股市多头为周五的就业报告欢呼。报告显示,在上个月就业机会增加之际,工资增长速度有所放缓,这与本周早些时候公布的就业市场数据相矛盾。

市场分析师表示,虽然数据公布后股市上涨,但劳动力市场似乎继续令经济衰退即将到来的预期变得混乱。尽管工资增长速度略有放缓,但工人们继续要求更高的工资,即使工资水平落后于整体通胀水平。

Hirtle, Callaghan & Co.副首席投资官Brad Conger在评论周五的数据时表示:“这不会让美联储脱离议程。”

许多美联储官员已经明确表示,他们希望看到失业率上升,以帮助抑制通胀,并推动美联储回到2%的目标。根据去年12月发布的预测,美联储高级官员预计,2023年失业率将上升近一个百分点。

联邦金融网络投资组合管理主管Peter Essele表示:“从美联储的角度来看,这是一个双赢的结果,因为它表明工资通胀正在放缓,而就业增长仍保持稳定。”“再加上总体通胀继续朝着正确的方向发展,美联储实现经济软着陆的可能性越来越大。如果它达到了目标,2023年可能是市场表现最好的年份之一,因为目前投资者的负面情绪正在打压价格。”

经济数据公布之后,美元回吐稍早涨幅。美元指数大幅下挫至104.19,较稍早触及的去年12月7日以来最高点105.63回落逾140点。

(美指30分钟走势图,来源:FX168)

随着美元下挫,现货黄金短线拉升近20美元并站上1860美元/盎司关口,日内涨幅扩大至逾1.5%。

(现货黄金30分钟走势图,来源:FX168)

就业数据“可以说是本月最重要的”数据点,Kitco.com高级分析师Jim Wyckoff在每日报告中表示,就业数据表现“乐观,但还不算太强劲”。

Wyckoff表示,“黄金和市场似乎松了一口气”,就业报告“并不强于预期,这可能促使美联储在收紧货币政策的任务上更加激进。”

尽管市场预期美联储将进一步加息,但近几周黄金的前景已变得更加光明,黄金在今年年初创下6月以来的最高水平。

经济数据显示,近几个月通胀有所回落,尽管科技、金融和媒体领域裁员,但劳动力市场仍在继续扩张,但对衰退的预期仍在持续。

鉴于美联储高级官员表示,联邦基金利率可能在一段时间内保持在5%以上,黄金近期的上涨尤其引人注目。

Kinesis Metals市场分析师Rupert Rowling表示:“在这种宏观经济背景下,黄金价格仍在上涨,并能在11月初以来令人印象深刻的反弹基础上继续上涨,这似乎很不寻常。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56