美股发出令人担忧的信号:2025年将是艰难的一年

FX168财经报社(北美)讯 股市度过了艰难的一周,但2025年可能也会面临一个艰难的年份。

在美联储对2025年利率预测采取鹰派立场之后,市场正走向自2023年3月以来最糟糕的一周。但从市场的内部数据来看,很明显,在美联储上周三(12月18日)的会议之前,市场已经受到了一定的损害——而这一信号预示着未来将面临艰难的时光。

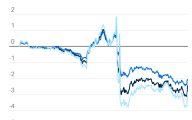

截至上周四,标准普尔500指数(S&P 500)中下跌的股票数量已连续14天超过上涨的股票数量。

上涨/下跌的数据有助于衡量市场走势中的内在参与度,近期的弱势表明,尽管标准普尔500指数距离其历史最高点仅下降了4%,但基准指数的内部已经受到了一定的损害。

这一点通过等权重标准普尔500指数的表现得到了体现,该指数距离其历史最高点下跌了7%。

NDR首席美国策略师埃德·克利斯奥尔德(Ed Clissold)表示,标准普尔500指数的上涨/下跌线连续14天的跌势是自1978年10月15日以来最糟糕的一次。

克利斯奥尔德表示,10天或更长时间的上涨股票相对于下跌股票的亏损趋势,通常预示着未来股市回报的低迷。

自1972年以来,这种情况仅发生过六次,但这显示出标准普尔500指数的未来回报普遍疲软。在这些10天跌幅超过的周期后,指数的平均六个月前瞻回报仅为0.1%,而在所有时期的典型回报为4.5%。

“基于六个案例得出的结论无法形成策略。但市场顶部总是有起点,许多顶部开始时都伴随着市场宽度的分歧,或者是少数股票参与的情况下,主要平均指数出现上涨,”克利斯奥尔德说。

或许,对股市来说,更具说明意义的是它能否在进入一年中最具看涨季节性的一段时期——圣诞节交易窗口(Santa Claus rally)时恢复上涨。

如果不能恢复上涨,那将是一个重要信号,克利斯奥尔德表示。

“如果没有圣诞节行情,这不仅从季节性角度令人担忧,还可能加剧宽度分歧的深化,”这位策略师说道。

克利斯奥尔德还表示,投资者情绪也是一个值得关注的因素,自9月以来,市场已显现出极度乐观的迹象。根据该研究公司内部的投资者情绪调查,当前的乐观情绪区间已是自1995年以来第七长的持续期。

“几项调查已达到可能无法持续的水平,”克利斯奥尔德表示,并警告称,情绪的任何逆转都可能是未来市场回报的警示信号。

最终,持续的股市疲软,尤其是在市场内部结构上的疲软,将使克利斯奥尔德认为,2025年对投资者而言将不像2024年那样容易。

“如果股市在接下来的几周内无法纠正近期的宽度分歧,这将表明我们对2025年将更加困难的担忧可能会成为现实,”这位策略师说道。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56