股市表面飙涨,实则暗流汹涌,“非典型牛市”来已经降临

FX168财经报社(北美)讯 目前,表面上看美国主要股票指数似乎只朝一个方向发展:上涨。但对于其中的个别成员来说并非如此。#2024宏观展望#

Charles Schwab & Co的一组策略师在本周早些时候发布的一份报告中强调了这种相对平静的主要股票指数表现与其成员股票更加混乱的走势之间的差异。

他们的研究结果提供了对与过去牛市相比,这场牛市的独特之处以及为何一些人对市场的上涨持怀疑态度的见解。

他们发现,尽管标普500自2024年以来几乎没有变化,但该指数包含的平均股票波动性要大得多。

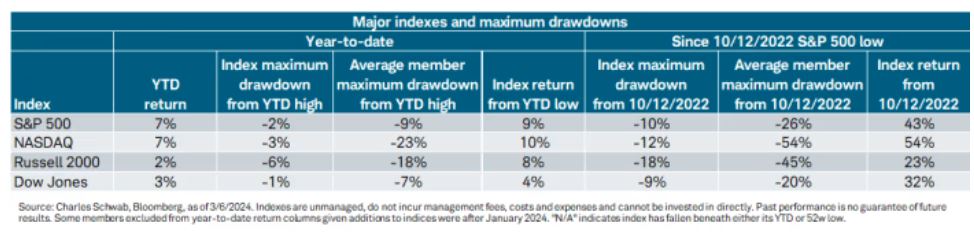

自年初以来,标普500指数已经经历了2%的最大回撤,而指数中的平均成分股回撤幅度达到了9%。Charles Schwab & Co的高级投资策略师凯文·戈登(Kevin Gordon)与他的同事利兹·安·桑德斯(Liz Ann Sonders)合著了这份报告,并表示指数水平的波动性与个别股票的波动性之间的广泛差异相当不寻常。

戈登在接受MarketWatch电话采访时表示:“这种行为不是典型的牛市。”“但与此同时,这也不是一个典型的周期。”而桑德斯则表示,用牛来描述当前市场的本质可能并不准确。

她在报告中说:“实际情况是,股市行情更像是一只鸭子而不是一头牛:表面平静,但底下却像疯狂般拼命前行。”

对于纳斯达克综合指数来说,这种差异甚至更大:科技股为主的指数今年的最大回撤仅为3%,而纳斯达克指数中的平均股票已从峰值下跌了23%。

这也适用于自2022年10月12日(牛市开始的那天)以来的表现。自那时起,标普500已经上涨了43%,到周三的收盘价已经达到了最大回撤10%。与此同时,指数中的平均股票回撤了26%,正如下图所示。

(图片来源:Charles Schwab & Co)

类似的模式也可以观察到小盘股罗素2000指数和道琼斯工业平均指数上。

戈登表示,指数水平和个别股票波动性之间的差异表明市场已经变得失衡,少数股票掩盖了指数成分股的相对弱势表现。

大约一半的标普500成分股股价低于2022年1月的水平,而大约有10%的指数个别股票在过去一年中表现出色,这在牛市的这个阶段是历史上的低水平。

戈登说:“通常情况下,进入牛市超过一年,你会看到更高比例的公司已经突破了先前的高点。”

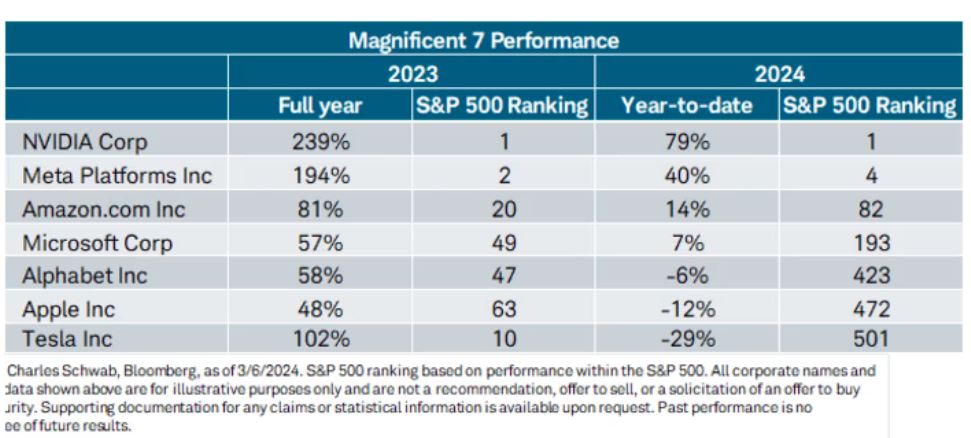

对于偏爱指数跟踪基金的投资者来说,美国几家最大交易的股票的激增已经足以弥补其他地方的弱势。据FactSet数据显示,七家超大盘股推动了标普500在2023年的24%的大幅增长。

尽管这一组股票中的一些成员自2024年年初以来表现疲软,但英伟达公司(NVDA)和Meta平台公司(META)的爆发性增长已经有所弥补。

七家超大盘股包括英伟达、微软公司(MSFT)、苹果公司(AAPL)、亚马逊公司(AMZN)、Meta、谷歌母公司(Alphabet )和特斯拉公司(TSLA)。

(图片来源:Charles Schwab & Co)

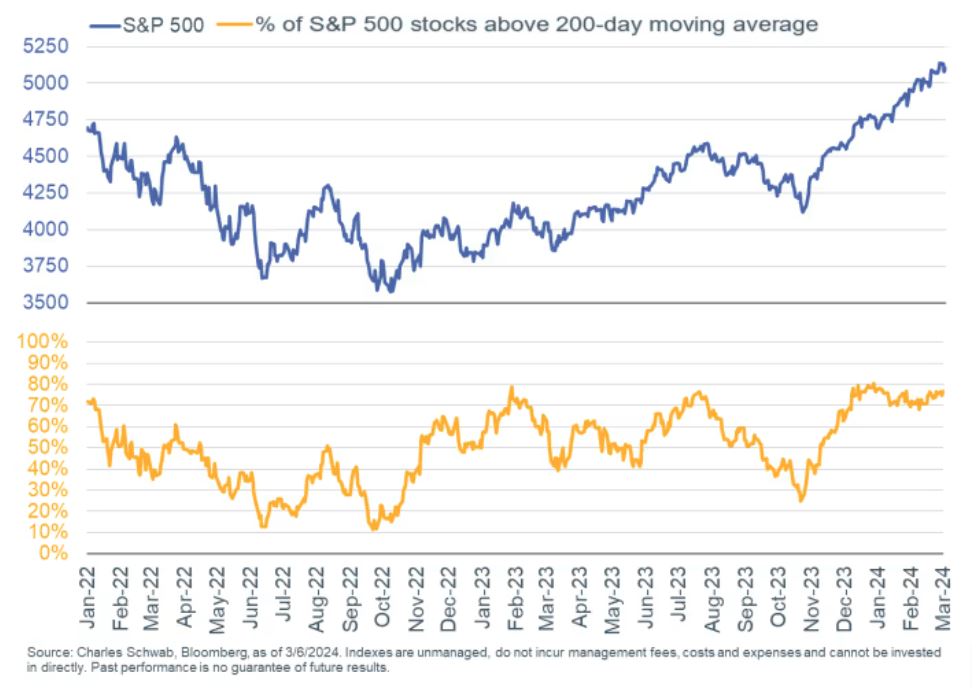

尽管近期市场广度有所改善,但这并不是一帆风顺。下图显示,自年初以来交易在长期平均水平以上的股票比例已经上升,但仍低于去年12月的周期高点。

(图片来源:Charles Schwab & Co)

戈登将这视为参与度的适当代理。股价交易在其200日移动平均线以上的股票比例也被证明是过去发生问题的可靠前瞻指标。

例如,参与度在2021年底开始下降,比标普500在2022年初达到顶峰前几个月就下降了。类似的情况在2020年3月新冠疫情扰乱市场之前也出现过。

现在,市场广度似乎在逐渐改善。如果这种情况持续下去,指数与成分股之间的波动性差距将会缩小。戈登和桑德斯认为这对于市场的持续上涨至关重要。

周四,根据道琼斯市场数据,标普500等权重指数终于突破了2022年1月4日的先前纪录高点。

自3月初以来,等权重指数已经跑赢了其市值加权指数,与自去年10月底牛市的最新阶段开始以来市值加权指数几乎保持一致的情况相比,这是市场广度改善的另一个令人鼓舞的迹象。

他们表示,股市投资者面临的最迫切问题之一是这一趋势是否能够持续下去。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47