银行业下一颗大雷!美国国会议员抛售“嘉信理财” 分析师:年底前失去50%盈利能力

FX168财经报社(香港)讯 美国两名民主党议员披露,曾在硅谷银行(SVB)爆雷倒闭前后,抛售大量嘉信理财(Charles Schwab)持股。基本面分析师Siyu LI指出,嘉信理财在春季业务报告中向投资者强调,管理层相信公司长期盈利能力完好无损。但他认为,其现金存款可能会继续下降,并造成公司在年底前失去50%的盈利能力。

新泽西州民主党人、自2019年起担任金融服务委员会成员的乔什·戈特海默(Josh Gottheimer) 报告3月6日和3月14日出售的嘉信理财(Charles Schwab)股票。自3月7日以来,嘉信理财的股价下跌近30%。

代表纽约选区的众议院民主党人丹尼尔·戈德曼(Daniel Goldman)于3月6日,出售价值在15000至50000美元之间的嘉信理财头寸。

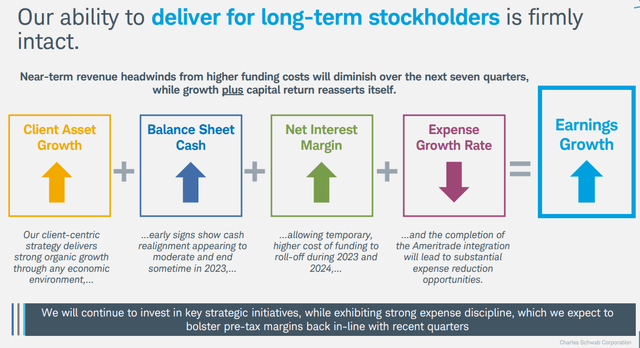

嘉信理财管理层的叙述指出,可持续的客户资产增长和持续的净息差扩张,因为它预计低成本资金流出减少和高成本资金减少,还有通过TD Ameritrade整合实现的大量成本节省。

Siyu LI在Seeking Alpha分析文章中说道:“让我绕道而行,快速审视嘉信理财的商业模式,并提供简单易懂的图表,旨在突出该公司秘密的公式,并解释其盈利能力为何并非如此完好无损。”

(来源:Seeking Alpha)

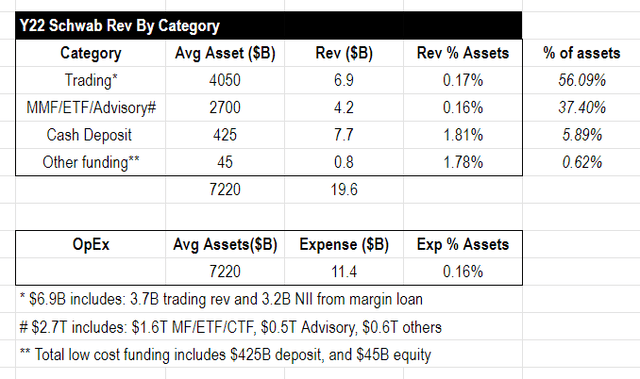

他将嘉信理财分为3个创收部分,第一是活跃交易,收入来自佣金、订单流和保证金贷款利息;第二是MF/ETF/CTF/咨询,即资产管理和行政费用,基于所投资客户资产的每日余额;最后是现金存款,这是银行存款、Schwab One余额和BDA余额形式的现金。与投资于基础证券或MF/ETF的资产不同,这会显示在资产负债表中,并且可以用于赚取更高的收益利息。

下图按细分显示出嘉信理财的创收能力:

(来源:Seeking Alpha)

需要注意的是,这仅基于2022年的财务数据,目前市场上仍有许多因素,例如利率等,都可能会对结果产生影响,但是,该图表强调了两个在可预见的未来既重要又方向正确的主题。

Siyu LI表示:“如果我们按资产金额分配运营费用,其93%以上的客户资产,约4万亿美元来自交易,约2.7万亿美元来自MMF/ETF/咨询产生的收入,刚好覆盖其运营费用。现金存款加上股东权益的资产回报率1.8%,高于运营支出率0.16%,因此贡献了大部分利润。”

重新审视嘉信理财管理层的主张,“首先让我表明,嘉信理财的经纪业务是一台运转良好的机器,并且一直以每年5-7%的稳定速度增长客户资产。当其闲置现金占客户资产的百分比保持相对稳定时,它确实是一台强大的赚钱机器,这在相当长的一段时间内都是如此。然而,自2022年第一季以来,情况发生了变化”。

(来源:Seeking Alpha)

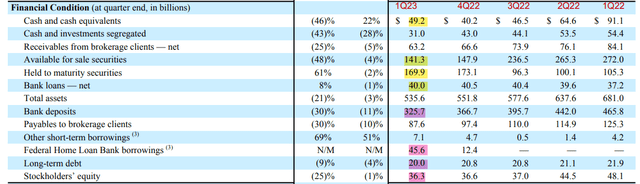

嘉信理财银行存款已从2022年第一季的4660亿美元,下降到2022年第一季的3250亿美元,四季的存款总流出量为1400亿美元,平均每季度流出350亿美元。

显而易见的问题是,这种趋势可以逆转吗?

嘉信理财首席财务官在业务更新期间表达了自信的语气,他说道:“虽然银行存款较上年末减少11%,但我们观察到1月至3月银行清扫活动的平均每日速度有所下降,即使考虑到银行系统动荡开始时活动暂时激增。”

但Siyu LI强调:“我不相信仅凭这一点就足以得出存款流出结束的结论。于是下一个问题来了,如果当前的存款流出再持续多几季会怎样?”

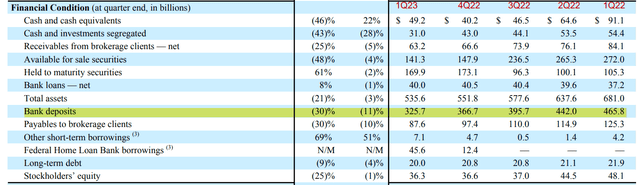

他在文章中解释,首先检查嘉信理财截至2023年第一季的资产负债表。其约5000亿美元的资产账簿包括1400亿美元的待售资产证券(AFS)、1700亿美元的持有至到期证券(HTM)和400亿美元的银行贷款。

在负债方面,3250亿美元的银行存款、200亿美元的债务和450亿美元的FHLB贷款。下表显示了它如何处理自2022年第一季以来总计1400亿美元的存款流出,连同证券期限,嘉信理财减少约550亿美元的AFS,消耗400亿美元的现金,并补充450亿美元的短期FHLB贷款。

(来源:Seeking Alpha)

所以问题是,如果最后四季的趋势继续下去,嘉信理财将如何应对?“答案并不漂亮,其现金头寸从2022年第一季到第二季快速下降,自第三季以来一直保持稳定,因此我假设400-500亿美元现金是其确保其日常运营平稳且不受流动性限制的最低门槛。”

因此,如果存款流出像过去四季那样继续,Siyu LI认为嘉信理财有两个选择:

1. 继续以大约5%的利率借入短期资金,通过FHLB预付款、贴现窗口或银行定期融资计划。由于其当前银行存款的平均利率为0.7%,因此其融资成本显着增加,因此差异高达4.3%。这里有一些警告,它在FHLB和贴现窗口的总借贷能力约为900亿美元。它已经使用450亿美元,但是通过新的BTFP计划,它可以利用更多的流动性;

2. 出售AFS证券并减少资产负债表,10%的银行存款流出将减少10%的净利润,但也会引发未实现的损失,平均为摊余成本的10%,直接影响其损益,而且比以往严重得多。此外,它发出一个令人担忧的信号,即嘉信理财必须出售其资产账簿以满足存款流出需求。

“因此,在其他条件相同的情况下,第一个选项可能是首选。”

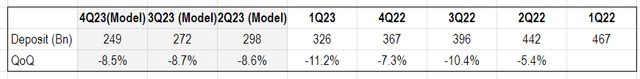

Siyu LI继续警告,如果存款流出延续过去四季的趋势,环比平均下降8.5%,到今年第四季它将损失约23%的当前现金存款,从而导致收入减少50%。

(来源:Seeking Alpha)

“如果出现上述情况,其盈利能力将减半至约50亿美元的营业收入。”

“这很难证明其目前950亿美元的市值,截至4月21日每股54美元,嘉信理财的估值为19倍P/EBT。 我预计其P/EBT介于12-15倍之间,因此较当前价格下跌20%至40%。”

“尽管管理层在其最新的业务更新中表达自信的基调,但我认为其现金存款可能会继续下降趋势。我注意到在一些情况下,管理层描绘一幅过于乐观的画面。”#银行业危机#

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33