难得的好消息!这一罕见看涨指标自2019年来首次闪烁 23%大涨行情一触即发?

FX168财经报社(北美)讯 一个自2019年以来罕见的看涨股市指标刚刚闪现,这表明标准普尔500指数自去年10月中旬开始的18%的上涨有更多的动力继续走高。

卡森集团(Carson Group)首席市场策略师瑞安·德特里克(Ryan Detrick)指出,“极其罕见的”广量冲力指标(Zweig Breadth Thrust Indicator)刚刚触发。

它衡量的是股票市场中单个问题的整体参与度,由投资者、《赢在华尔街》(Winning on Wall Street)作者马丁·茨威格(Martin Zweig)开发。

该指标的计算方法是:上升个股数量除以上升个股数量加上下跌个股数量的10天移动平均值。计算得出一个百分比,当它低于40%,然后在10天或更短的时间内飙升至60%以上时,该指标就会被触发。

德特里克周一(4月10日)对Insider表示:“尽管计算结果有点令人困惑,但归根结底,许多股票在短时间内从超卖变成了超买。”“这是你在新的看涨阶段开始时往往会看到的情况。”

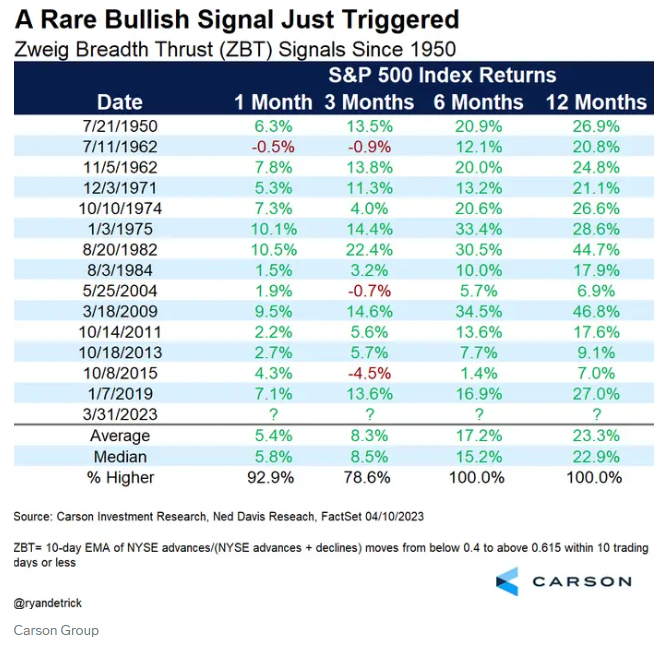

广量冲力指标最后一次触发是在2019年初。在此之前,该指标曾在2015年10月、2013年10月、2011年10月和2009年3月闪现,而就在两周后,标准普尔500指数在金融危机期间跌至多年低点。

德特里克说:“自1950年以来,这种情况只发生过14次,而且标普500指数每一次都在一年后走高。”他补充说,平均和中位数的一年期远期回报率都是23%。同时,该指标触发后的6个月远期平均回报率为17%。

自2000年以来,广量冲力指标只有两次在闪现后标普500指数随后跌至新低,分别为2015年底和2004年初。然而,尽管标普500指数在短期内走低,但在信号触发一年后,该指数仍大幅走高。

在去年夏天持续的熊市反弹中,已经有几个广量冲力指标闪现出来。但值得注意的是,这些指标都不是茨威格广量冲力指标,随着标准普尔500指数继续跌至新低,它们最终被证明是一个错误的信号。

“去年夏天的大反弹没有出现茨威格广量冲力指标,那次反弹最终动摇了。所以这可能是另一个线索,表明股市从10月低点反弹是合理的。”

Charter Trust公司的投资组合经理Mark Ungewitter表示,广量冲力指标的独特之处在于,它“通过指数移动平均增加了一个‘速度’维度,以衡量强度的标准。”

虽然这一指标并不是股市痛苦已经结束的可靠迹象,但对看涨的投资者来说绝对是一个好迹象。“绝对不是看空,但可能不会马上看多,”Ungewitter称。

(图源:Carson Group)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33