债券正处于1949年来最严重的崩盘中!华尔街最准分析师:债市动荡将继续打击股市

FX168财经报社(香港)讯 知名投行美国银行(Bank of America)周五(9月23日)发布的一份报告称,未来几个月,债券市场的动荡将继续打击股市。

随着全球债市遭受前所未有的抛售,债券走势成为市场关注的焦点。

在全球央行抗击通胀的行动中,利率飙升,债券正经历1949年以来最严重的下跌。美国综合债券ETF今年迄今下跌了15%,而全球债券的跌幅更大。

但这些飙升的利率,以及由此导致的债券价格下跌,可能会迫使股市出现进一步的平仓,这实际上会解除投资者多年来持有的“最拥挤的交易”。

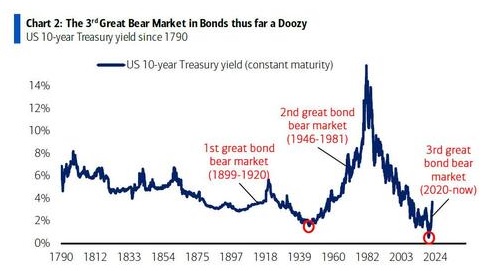

在美国银行策略分析师Michael Hartnett看来,全球政府债券市场陷入了“史上第三大债券熊市”。第一次是1899-1920年,第二次是1946-1981年。

(截图来源:美国银行)

美国银行策略师Michael Hartnett称:“近几周国债大跌意味着信贷利差处于高位,而股市的低点尚未到来。”

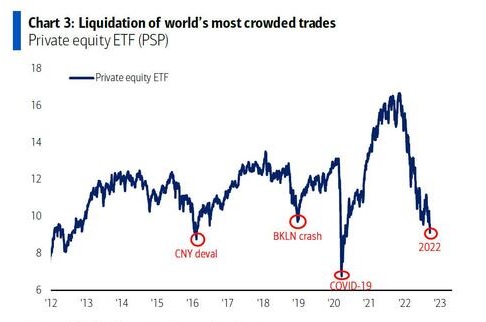

具体来说,Hartnett表示,目前的债券市场崩盘可能导致信贷事件,这将有效解除多年来投资者广泛做多美元、美国科技股和私募股权的交易。

(截图来源:美国银行)

这些“拥挤的交易”帮助苹果(Apple)、亚马逊(Amazon)、Alphabet和微软(Microsoft)等大型科技公司成为市值万亿美元的庞然大物,占标准普尔500指数的近20%。

Hartnett说:“真正的投降是当投资者卖掉他们喜爱和拥有的东西。”

除了投资者“投降”外,股市触底的另一个迹象是利率见顶,但鉴于美联储在周三FOMC会议上的鹰派言论,这可能不会很快出现。

Hartnett表示:“未来4-5个月/季度,联邦基金、美国国债收益率和美国失业率都将进入4-5%的区间。”他补充称,投资者希望政府和央行的政策协调和可信度,“在得到协调和可信度之前,他们可能会做空。”

尽管Hartnett看跌观点,但如果美国股市继续下跌,他持乐观态度。Hartnett认为,标普500指数跌到3600点时可以尝试买入一点,在3300点时可加码买入,在3000点时才可大胆买入。但在达到上述水平之前,现金和大宗商品的表现可能会超过股票和债券。

如果标准普尔500指数跌至Hartnett预测的3000点,则意味着该指数可能较当前水平下跌18%。标准普尔500指数在周五的大跌中触及3663点的低点。

Hartnett被称为“华尔街今年最准分析师”,他曾精准地预测美国股市上半年的大跌。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56