巴菲特、马斯克是错误的!“老债王”格罗斯:看空美国国债和股票 已出售所有地区银行股份

FX168财经报社(香港)讯 刚退休不久的“老债王”、前PIMCO联合创始人比尔·格罗斯(Bill Gross)反对所有看多美国国债的人,认为他们的观点有点错误。他看空美国国债和股票,强调已出售所有地区银行股份。巴菲特旗下伯克希尔·哈撒韦公司上周买入100亿元美元的美国国债,特斯拉首席执行官马斯克也赞同短期美国国债是当前投资的最佳选项。这意味着,华尔街如今陷入严重分歧。

惠誉下调美国3A长期信用评级后,引发多名经济学家的批评和反击。实际行动上,除了巴菲特坚持买入美国国债,高盛和摩根大通也在抛售后,重新购买美国国债。马斯克上周也在回应推文时强调:“是的,短期美国国债是理所当然的。”

华尔街多数机构达成共识,即美债此前抛售导致10年期和30年期国债收益率接近多年高点,但这种抛售有些过度。高盛和摩根士丹利建议客户购买30年期通胀挂钩债券,而摩根大通则看好5年期国债。

格罗斯强调,股票和债券多头的观点是错误的,因为这两个市场都被高估了。他解释,美国10年期国债收益率的公允价值约为4.5%,而目前水平约为4.16%,并指出,历史上10年期国债收益率比美联储政策利率高出约135个基点。

“当然,目前的市场来看,2年期和10年期曲线已经倒挂了一年多,完全不符合历史先例,”他继续补充。

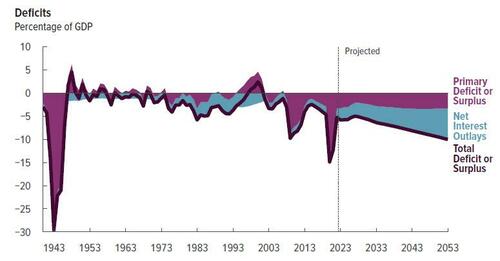

格罗斯仍然表示,即使美联储将利率降至3%左右,考虑到历史关系,目前的10年期国债收益率仍然太低。格罗斯还认为,政府赤字飙升将增加债券市场的供给压力,并推高收益率。

(来源:ZeroHedge)

格罗斯站的观点支持知名对冲基金经理、Pershing Square Capital Management创始人阿克曼(Bill Ackman)阵营,他表示:“所有看多美国国债的人,我认为他们的论点有点错误,我们将回归对长期票据和债券的适当估值。”

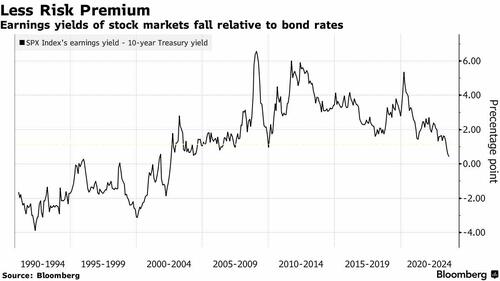

格罗斯还深入探讨了高利率作为健康经济标志的重要性,并讨论了实际收益率对经济增长和通胀控制的影响。他指出,由于实际利率上升以及过去财政计划的影响,消费可能会放缓。顺便说一句,实际利率与远期市盈率倍数之间的差距从未如此之大。

(来源:ZeroHedge)

谈到股票,格罗斯在这里也持悲观态度,并回应了摩根士丹利金牌策略师迈克·威尔逊(Mike Wilson)最喜欢的反复观点,即股票风险溢价(ERP)处于20年低点,这是盈利收益率和债券收益率之间的差值,表明股票太贵了。

(来源:ZeroHedge)

格罗斯还表示,在最近的反弹之后,他已经卖掉了所持的地区银行股份,并指出市场状况正在发生变化。

展望未来,这位老债王还认为,“最具价值”的资产是能源管道合作伙伴关系,因为它们具有有吸引力的高收益和递延税回报。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56