世界上“最痛苦”的交易终于结束了!全球顶级投资者预言美元已经见顶

FX168财经报社(香港)讯 全球一些顶级投资者押注美元“狂飙”的最糟糕时期已经过去,此前美元“狂飙”以现代历史上少有的方式撼动了全球经济。

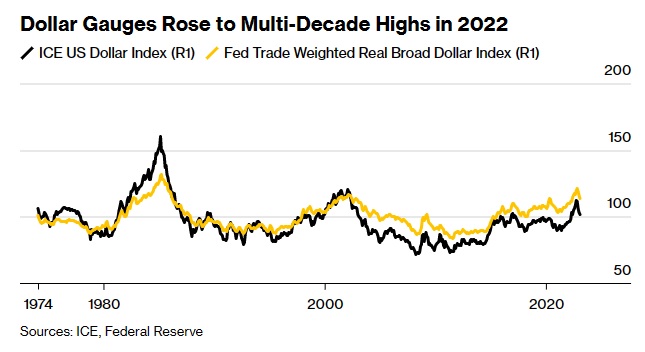

在去年飙升至几代人以来的最高水平——加剧从巴基斯坦到加纳的贫困和通货膨胀——以来,美元现在已经进入一些预测者所说的多年贬值的开始。

投资者说,美元正在下行道路上,因为美联储的大部分加息行动已经结束,随着其它央行继续收紧货币政策,几乎所有其他货币都将走强。

(图片来源:彭博社)

尽管最近的美国经济数据已促使交易员重新思考美国利率将升至多高的水平,但由于押注美元走强将有所缓和,投资者已开始从股市转向新兴市场的风险资产。即使美元最近收复今年以来的失地,这加大看空美元的风险,但许多投资者仍在坚持这些押注。

对冲基金K2 Asset Management研究主管George Boubouras表示:“美元的高点肯定已经过去,未来美元将结构性走软。的确,美国的通胀很顽固,利率市场显示,美国利率将在更长时间内处于较高水平,但这并不能抹掉一个事实,即世界其他经济体正在追赶美国。”Boubouras在市场上有30年经验。

美元走软给世界经济带来的宽慰无论怎么说都不为过。发展中国家的进口价格将下降,有助于降低全球通胀。随着市场情绪的改善,美元贬值还可能推高从黄金到股票和加密货币等风险资产的一切价格。

美元贬值也可能有助于缓解2022年的部分损失,当时美元走强带来一系列破坏:随着食品和石油价格飙升,通货膨胀率上升,加纳等国家被推到债务违约的边缘,股票和债券投资者承受巨额损失。

分析人士指出,随着其它央行在放缓物价增长方面表现出类似的决心,美元的强势将减弱。欧元区和澳大利亚的决策者暗示,需要进一步加息以遏制通胀,而有关日本央行今年将放弃超宽松政策立场的猜测也在升温。

互换数据显示,美国借贷成本可能在7月见顶,降息可能最早在2024年美联储首次会议时出现,因为价格涨幅将回到美联储的目标水平。

这些押注在美元走势中体现得很明显,彭博美元现货指数(Bloomberg Dollar Spot Index)自去年9月升至纪录高点以来已下跌约8%。

与此同时,在今年1月,投资者以近两年来最快的速度购买新兴市场债券和股票。

美元恐已见顶

法国巴黎银行(BNP Paribas SA)亚太区新兴市场研究主管Siddharth Mathur表示:“我们认为美元已见顶,多年的看空趋势已开始。我们结构性看空美元,预计2023年美元将走软,特别是在下半年。”

一些市场参与者认为,美联储选择适度加息,是因为预期价格压力将会缓解。这一观点与美联储的评估有些不一致,后者认为通胀仍然令人担忧,需要进一步加息才能将通胀降至2%的目标。

摩根士丹利投资管理公司(Morgan Stanley investment Management)固定收益部门首席投资官Eric Stein表示:“美联储在金融体系中仍有很多收紧措施尚未发挥作用美联储说他们将让通货膨胀率回到2%,但实际上我认为通货膨胀率会达到3%左右的水平。我认为他们不会仅仅因为这个原因就继续把利率提高到6%。”

所有这些都意味着,在美元走强的重压下遭受损失的货币可能会走强。自去年10月跌至30年低点以来,日元兑美元已经飙升逾12%。彭博社调查的策略师预计,今年年底前日元可能还将上涨9%。

欧元/美元较去年9月触及的低点上涨约11%,而美元兑十国集团(G10)多数货币在过去三个月里都有所下跌。

彭博摩根大通亚洲美元指数(Bloomberg JPMorgan Asia Dollar Index)自去年10月跌至谷底以来已反弹超过5%。

道富全球市场(State Street Global Markets)亚太区宏观策略主管Dwyfor Evans表示:“2022年支撑美元的许多因素已经减弱。G10其他央行在利率方面正在追赶上来,如果中国重新开放的影响会提振全球需求状况,那么谨慎的避险买盘将处于不利地位。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33