美元的黄金时代即将结束!高盛:美元的决定性下跌逼近 这次的赢家恐与以往不同

FX168财经报社(北美)讯 根据高盛(Goldman Sachs)的研究,美元本周仍接近2022年表现最佳的货币,但决定性的下跌可能并不遥远,这可能有利于发达市场货币而不是新兴市场货币。

美元在今年上半年被广泛买入,美元兑一些货币也在第四季度初触及新高,但美元在上月遭遇大幅下挫,这可能表明美元的黄金时代即将结束。

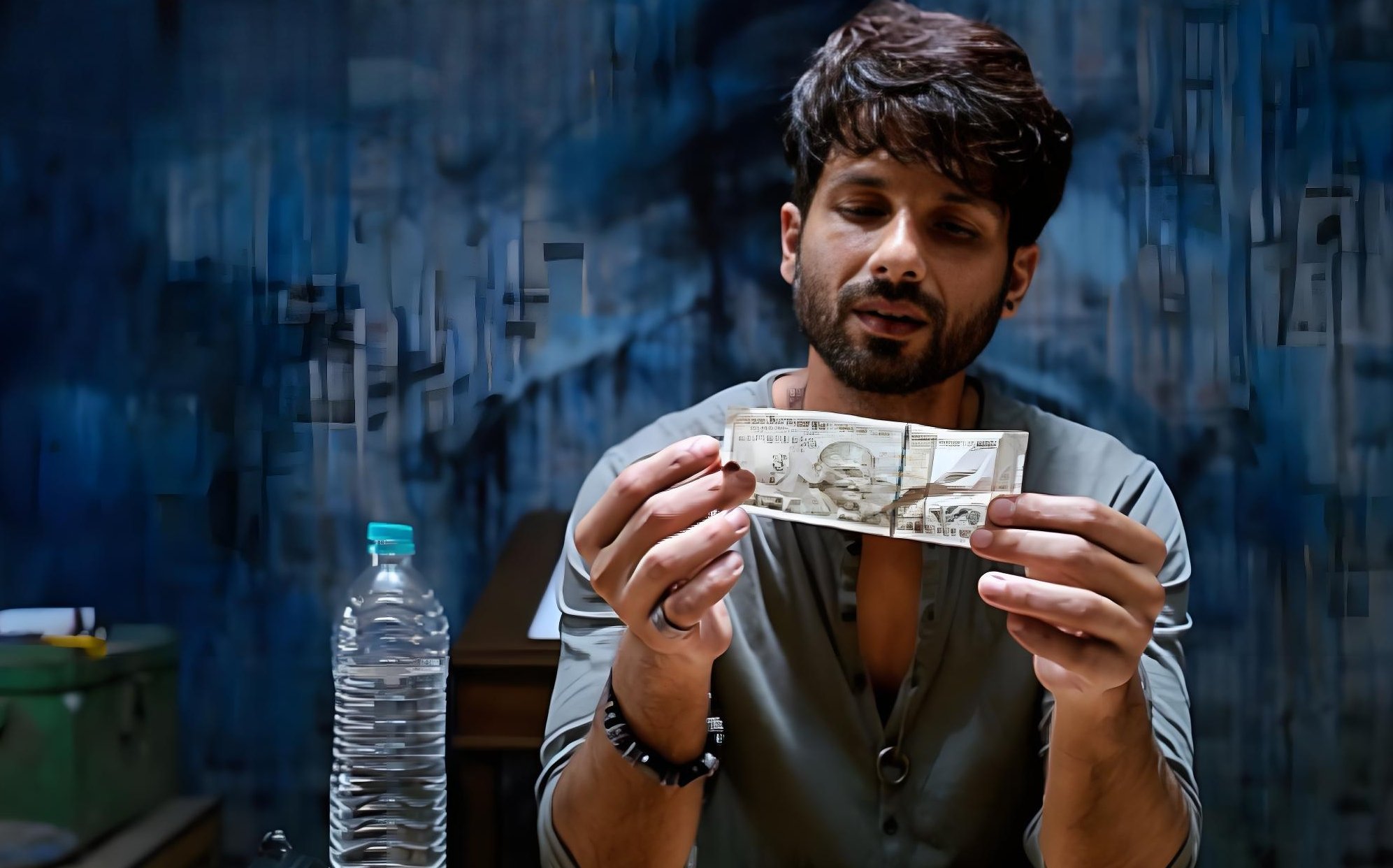

风险在于,明年将出现决定性的跌势,此种情况下通常预期高收益的新兴市场货币将比发达市场货币受益更多,因为它们通常对美国债券收益率和风险偏好更为敏感,不过这次可能有所不同。

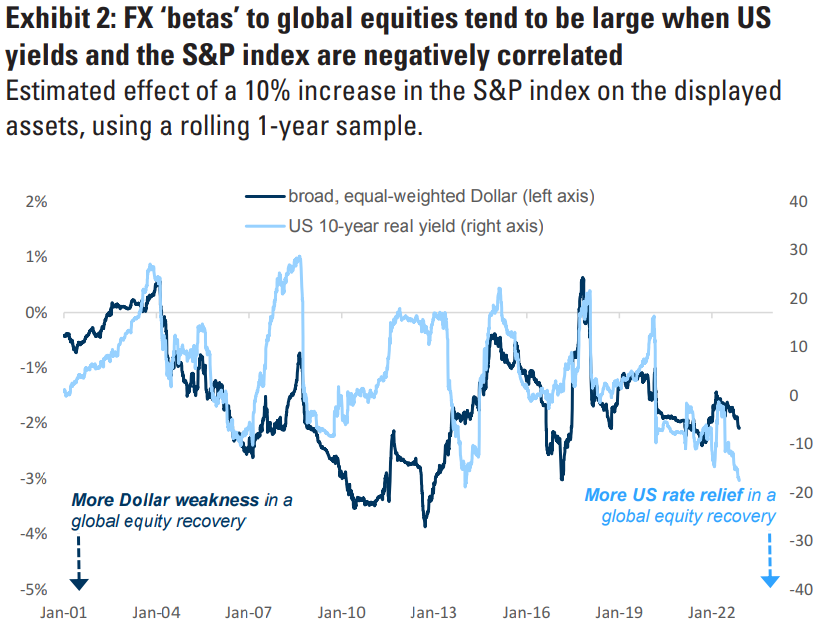

高盛全球市场研究集团副总裁Ian Tomb表示:“G9货币对全球股市的外汇‘贝塔值’高于新兴市场货币。”

(图源:高盛全球投资研究)

高盛团队说,除美元以外的G10货币今年对全球股市走势和势头的敏感度高于过去20年的任何时候,无论是在股市上涨还是下跌的情况下,风险偏好的“贝塔系数”都保持在较高水平。

根据高盛团队的说法,这在欧洲经济体的货币中表现得最为明显,这些经济体因乌克兰战争而面临最大的破坏风险,但这也可能是其他因素的结果,这可能对美元最终贬值的方式产生影响。

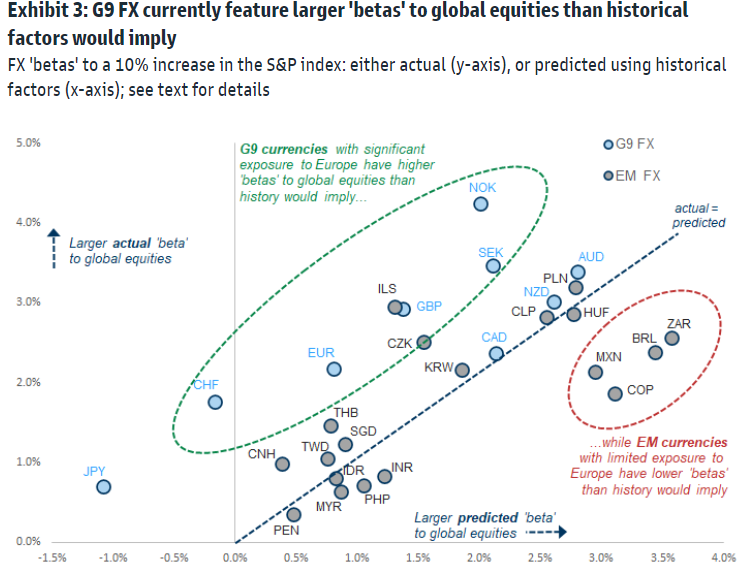

“图3显示,这一结果是广泛的:例如,一系列G9货币要么接近,要么高于过去20年的90个百分位值,”Tomb说。

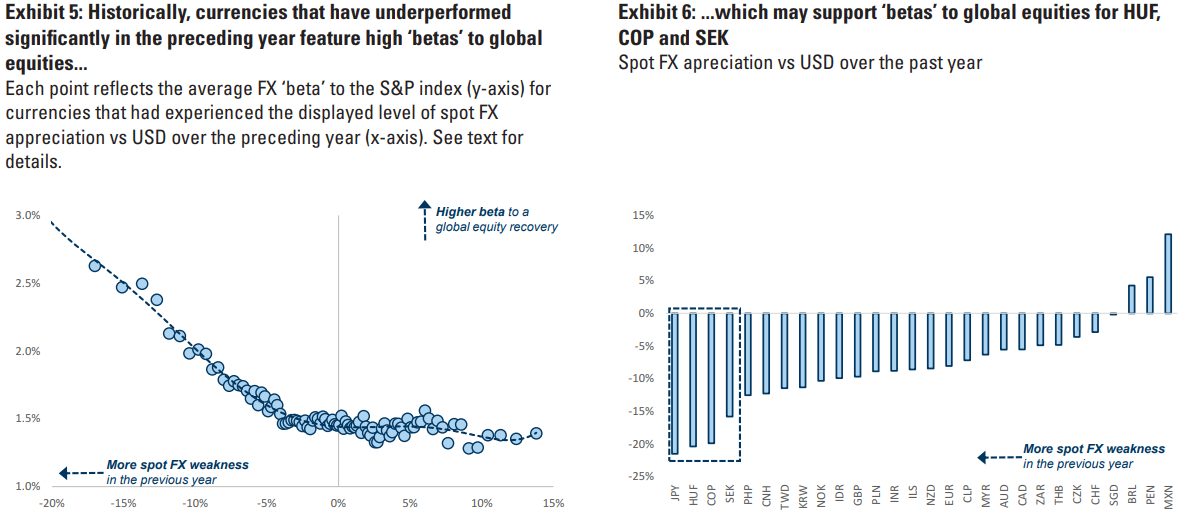

(图源:高盛全球投资研究)

他补充说:“而且,许多新兴市场货币,如南非兰特、巴西雷亚尔、南非比索和南非比索,如图3中的绿条所示,历史上比大多数G9货币的‘高点’都要高,但目前的‘贝塔’却远低于这些历史高点。”

最值得注意的是,以色列谢克尔、英镑、瑞士法郎和泰国巴特对股市最为敏感,而股市本身对美联储利率政策推高的美国政府债券收益率走势做出了反应。

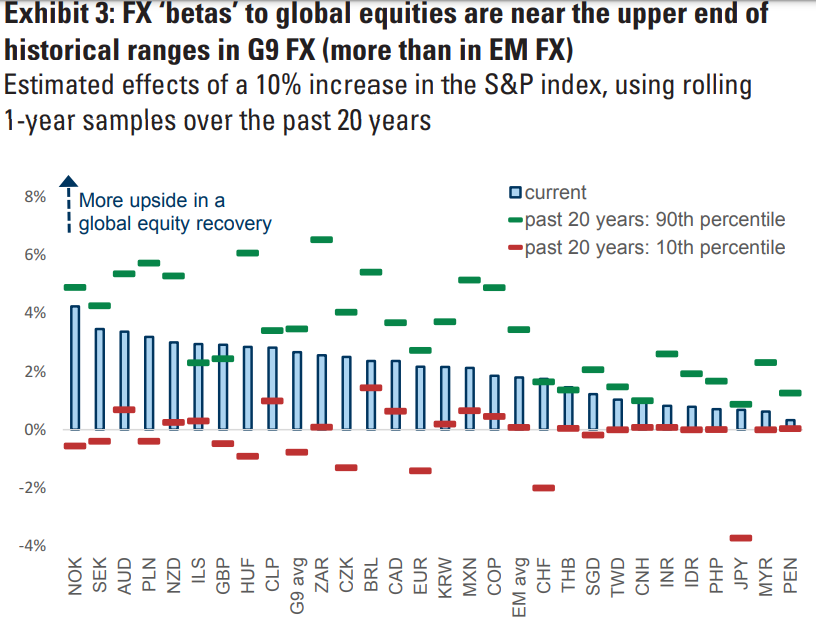

Tomb表示:“随着美联储在很大程度上推动全球风险资产,股票抛售(通过‘避险’动力支撑美元)伴随着美国利率上升(也通过改变利差支撑美元)。”

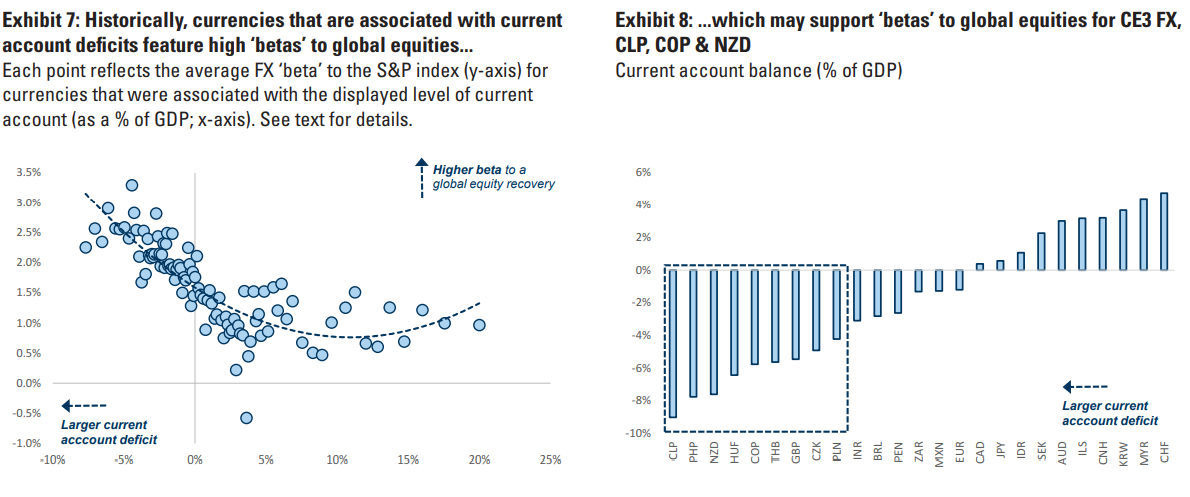

(图源:高盛全球投资研究)

美联储加息对欧洲货币的影响尤其严重,因为它推高了欧洲的借贷成本,而与此同时,乌克兰战争对能源价格的影响也给该地区经济带来了压力,这就解释了货币相对于股市和美国收益率的敏感度上升的原因。

在发达市场货币波动加剧的背景下,许多新兴市场货币对美国债券和股票市场的波动变得更有弹性,而统计证据表明,即使在美元下跌后,这些趋势也可能持续下去。

Tomb表示:“我们怀疑,G9外汇对全球股市的贝塔值上升,反映了i)过去一年现货外汇表现明显不佳,ii)对美国利率的敏感性上升,iii)对欧洲冲击的敏感性显著上升——总体而言,这些因素对G9的影响都大于新兴市场外汇。”

(图源:高盛全球投资研究)

他在最近的一份研究简报中补充说:“G9和新兴市场的许多货币兑美元大幅抛售,包括匈牙利福林、哥伦比亚比索和瑞典克朗(图6),这些货币未来股票走势的‘贝塔’上升与历史证据是一致的。”

“尽管大量的经常账户盈余(比如高‘贝塔’的韩元、以色列谢克尔和澳元)可能不会显著降低‘贝塔’,但这些结果表明,广泛的经常账户赤字可能支持‘贝塔’。”

(图源:高盛全球投资研究)

虽然在美元最终走低时,发达市场货币的表现有望超过新兴市场货币,但发达市场集团中也有一些货币的表现有望超过其他表现优异的货币。

其中包括纽元和瑞典克朗,但也有可能包括挪威克朗、英镑和瑞士法郎,但所有这些预期的结果只有在美元汇率出现决定性和持续的下降趋势的情况下才有可能出现。

“如果全球股市持续复苏,同时伴随着美国收益率下降和欧洲风险缓解,上述结果表明,G9外汇可能会表现更好,”Tomb在11月底的一份研究报告的部分结论中写道。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56