全球最大资管公司:为不同于以往的衰退做好准备吧!这次市场动荡恐空前严重

FX168财经报社(北美)讯 周四(12月8日),全球最大的资产管理公司贝莱德表示,随着各国央行大幅提高借贷成本以抑制通胀,一场全球性衰退即将到来,而这一次,它将引发比以往任何时候都更严重的市场动荡。#高通胀/经济衰退#

贝莱德表示,全球经济已经结束了40年的稳定增长和通胀时代,进入了一个更加不稳定的时期,而不可预测性增加的新体制将持续下去。

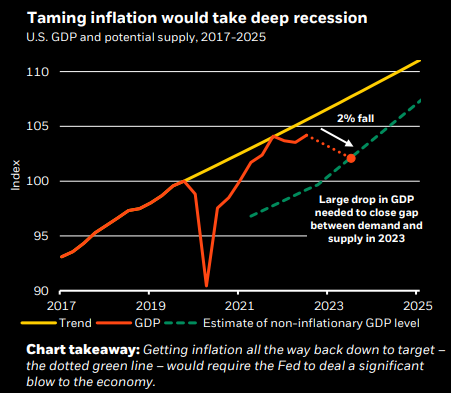

(图源:贝莱德)

以副董事长菲利普·希尔德布兰德(Philipp Hildebrand)为首的贝莱德策略师团队在一份题为《2023年全球展望》的报告中写道,这意味着政策制定者将无法再像过去经济衰退期间那样支持市场。

“随着各国央行竞相试图抑制通胀,市场人士纷纷预言衰退将接踵而至。这与过去的衰退正好相反。”“在这种新体制下,当经济增长放缓时,央行官员不会伸出援手,这与投资者的预期相反。股票估值尚未反映出未来的损失。”

贝莱德表示,政策支持有限的前景意味着,投资者需要更动态的方法——包括更频繁地改变投资组合,并“对行业、地区和子资产类别采取更细致的观点”——来应对未来的波动。

“逢低买入”老套路不再行得通

“过去有效的方法现在行不通了,”策略师们说。“简单地‘逢低买入’的老套路,在这种更剧烈的权衡取舍和更大的宏观波动下,并不适用。我们不认为股市和债市会恢复到过去10年那样持续牛市的状态。”

摩根士丹利、美国银行和德意志银行等华尔街银行警告称,由于经济低迷和美联储加息引发的流动性风险,美国股市可能在2023年暴跌超过20%。高盛首席执行官大卫·所罗门(David Solomon)认为美国经济避免衰退的几率只有35%。

贝莱德表示,房地产市场放缓、企业投资计划推迟、消费者储蓄下降以及CEO信心恶化,这些都是即将到来的经济衰退的早期迹象。

不过,策略师们说,股市尚未消化即将到来的经济衰退的潜在程度。

他们补充称:“我们认为股市尚未完全消化衰退的影响。”“企业盈利预期尚未完全反映出哪怕是温和的衰退。这使得我们在战术上减持发达市场股票。”

美国大盘股标普500指数较10月触及的23个月低点上涨逾12%,主要受市场预期刺激,市场预期美联储在近期通胀回落后将放缓加息步伐。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56