恒力期货能化日报20241205

一眼通

油品

LPG

方向:反弹

行情回顾:仓单下降,12月沙特CP合同价持稳出台,其中丙烷635美元/吨,丁烷630美元/吨。

逻辑:

1.国内液化气商品量为 56.72万吨左右,较上周增加0.98万吨。本周炼厂库容率27.25%,环比下降0.12%。港口库存275万吨,环比下降19.37万吨。

2. 燃烧需求有望提振,化工需求一般,PDH开工率61.52%,环比下降1.5%。MTBE开工率56.2%,环比上涨2.2%,烷基化开工率43.24%,环比上涨0.03%。

3. 山东民用气4910元/吨(0),华东民用气4885元/吨(+19),华南民用气4920元/吨(0)。

风险提示:宏观因素影响

沥青

方向:震荡偏强

行情回顾:仓单下降,现货涨价,下游赶工需求,国内库存下降。

逻辑:

1.炼厂利润亏损,国内开工率低位,周产量53.4万吨。2024年1-12月份沥青累计产量为2631.5万吨,同比减少603.9万吨,降幅18.7%。

2.社库88.5万吨,环比下降5%,厂库61.4万吨,环比下降4%。国内炼厂出货量43.3万吨,环比下降6.5% ,因炼厂限量导致出货减少。山东现货3570元/吨(+20)。

风险提示:宏观因素影响

煤化工

尿素

方向:低位震荡

逻辑:1.主流地区价格临近前低后低端收单有所增加,价格上调后成交再次放缓,下游对高价仍有抵触情绪,多逢低谨慎采购,现货市场价格或小幅向下松动。

2.供应方面,12月开始气头装置陆续检修,日产压力边际改善,后续检修停车后,整体预计影响一万吨,但目前仍处在18万吨以上,且处在往年高位,供应压力仍在。需求方面,农业零星补货,复合肥工厂对尿素采购有限,淡储持续,整体需求较为分散,后期集中采购的概率也较往年减少,整体市场追高情绪或较为谨慎。本周企业库存小幅减少1.89万吨,环比减少1.34%,延续小幅去库,仍持续处在五年高位水平。总而言之,当前国内供应和政策压力仍存,短期实质性的利好驱动并不明显,当前需重点跟踪出口消息,淡储节奏以及气头装置集中检修节奏。宏观因素和消息面短期带来情绪刺激,现货价格低点也可能带来阶段性行情,但高供应高库存下,如果出口和储备的政策力度不及预期,高度预计有限,盘面短期低位调整为主,01关注区间1750-1850,需继续重点跟踪冬储和气头装置检修节奏,以及出口政策的变动,若出口受限,上方压力较大。

向上驱动:下游刚需

向下驱动:高供应、高库存

风险提示:淡储节奏、出口政策、保供稳价、需求放量情况、新增投产、上游煤炭端变动以及国际市场变化。

建材化工

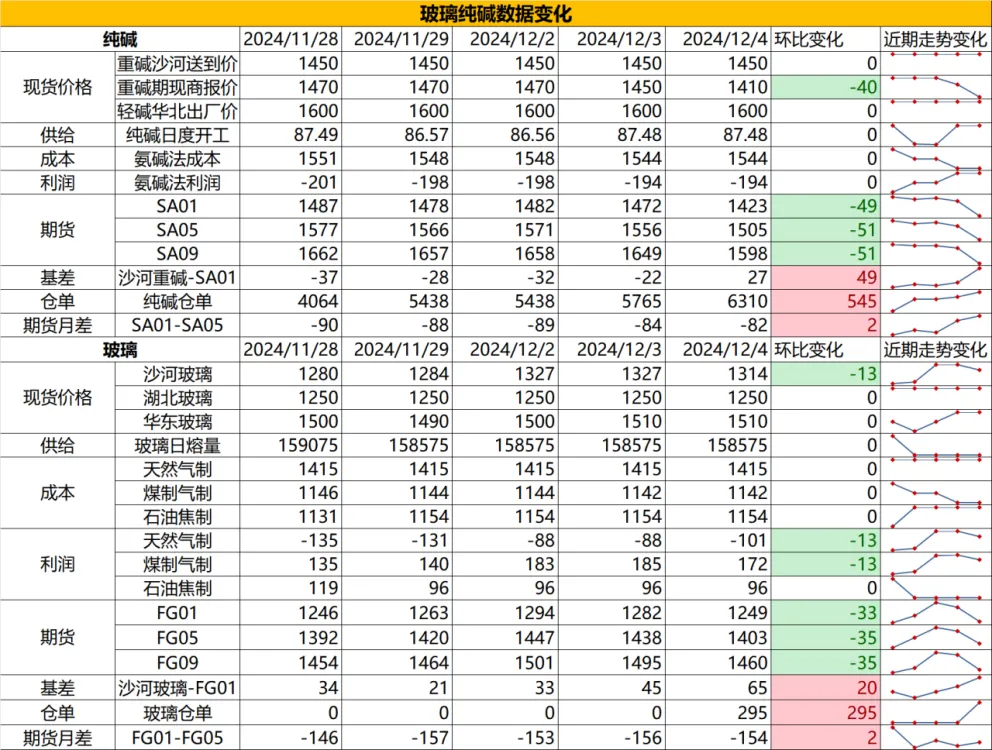

纯碱

方向:震荡偏空

行情跟踪:

1. 目前碱厂沙河送到价在1400-1450元/吨,今日盘面下跌后期现报价性价比提升,成交放量,中下游积极采购补货,对碱厂的负反馈也相应打开,考虑到轻碱下游已经持续补库一轮了,重碱下游玻璃的库存天数也保持在去年过年前同期水平,在越靠近01交割的节点,年前补库也会近尾声,从时间角度看,越往后越不利于多头。

2. 长周期供增需减格局难以扭转,随着碱厂供给端投产的推进,短节奏的厂家减产行为或下游补库能给到现货的反弹高度收窄,而需求端长周期难有较大增量,下游玻璃仍处于减产进程中,纯碱价格中枢预计仍围绕成本端波动为主。

向上驱动:下游阶段性补库、碱厂降负荷

向下驱动:光伏玻璃冷修、浮法玻璃亏损

策略建议:不建议追空,逢高空为主

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:震荡偏多

行情跟踪:

1.今日玻璃现货市场情绪有所弱化,部分贸易报价下调,沙河报价降至1300元/吨左右,目前玻璃仍处在低库存,低供给,低利润的状态,年底赶工需求存韧性,若后续的冬储备货需求能有效衔接上刚需,则会对玻璃价格形成进一步支撑,但也需要注意,虽然贸易商冬储备货的意愿是在的,但由于现阶段贸易商的库存并不在同期低位,冬储的量不一定能达到很高的水平,冬储逻辑上给到玻璃的向上高度也会同样受限。

2.长周期仍是供需双弱格局,玻璃日熔量在历史偏低位,后续冷修速率大概率会有所放缓,后续行情的演变主要看需求端,在假设25年需求与22年处在相近水平下,在供给端维持当前水平下,大方向玻璃偏向于逐步修复至供需平衡状态,价格底部较前期会有所抬升。

向上驱动:地产政策提振、宏观情绪推动

向下驱动:地产资金问题未解决、下游订单改善不明显,下游资金情况不佳

策略建议:05在1400以下逢低买入

风险提示:地产政策变化,宏观情绪变化

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56