旗下产品三年巨亏56%:民生加银基金郑智军能否挽回败局

截至2023年10月11日,民生加银医药健康股票A年内净值下跌22.07%,同类排名792/844。成立3年多以来,该基金累计亏损56.54%,跑输业绩比较基准逾25个百分点,表现垫底。

面包财经梳理公开资料发现,民生加银医药健康股票的持仓换手率较高,2022年超过1000%,今年上半年超过300%。下半年以来,基金多只重仓股表现较差,拖累了基金的净值表现。

值得注意的是,民生加银基金旗下的普通股票型基金整体表现欠佳,主要的7只产品中5只年内亏损超过10%。从长期业绩表现来看,公司旗下现存普通股票型基金中仅1只产品累计收益为正。

旗下产品巨亏56%、持有人利益受损,恐怕不能单单归咎于某位基金经理的个人能力问题,也不能简单以市场环境推诿。民生加银基金的投研与风控体系是否存在漏洞?

公开信息显示:民生加银基金的总经理为郑智军,同时兼任公司代董事长,2022年11月加入该公司。作为在金融行业从业多年的老将,郑智军能否扭转局面?

民生加银医药健康股票A:成立以来累亏56.54%

民生加银医药健康股票是一只普通股票型基金,成立于2020年8月,其投资目标为“在严格控制风险的前提下,精选医药健康行业优质股票,追求超越业绩比较基准的投资回报。”

然而,从实际表现来看,该基金表现并不如意。

截至2023年10月11日(下同),民生加银医药健康股票A成立3年多累计亏损56.54%,跑输业绩比较基准逾25个百分点,同类排名455/456,表现垫底。

2023年以来,民生加银医药健康股票A年内净值下跌22.07%,同类排名792/844,同样表现欠佳。

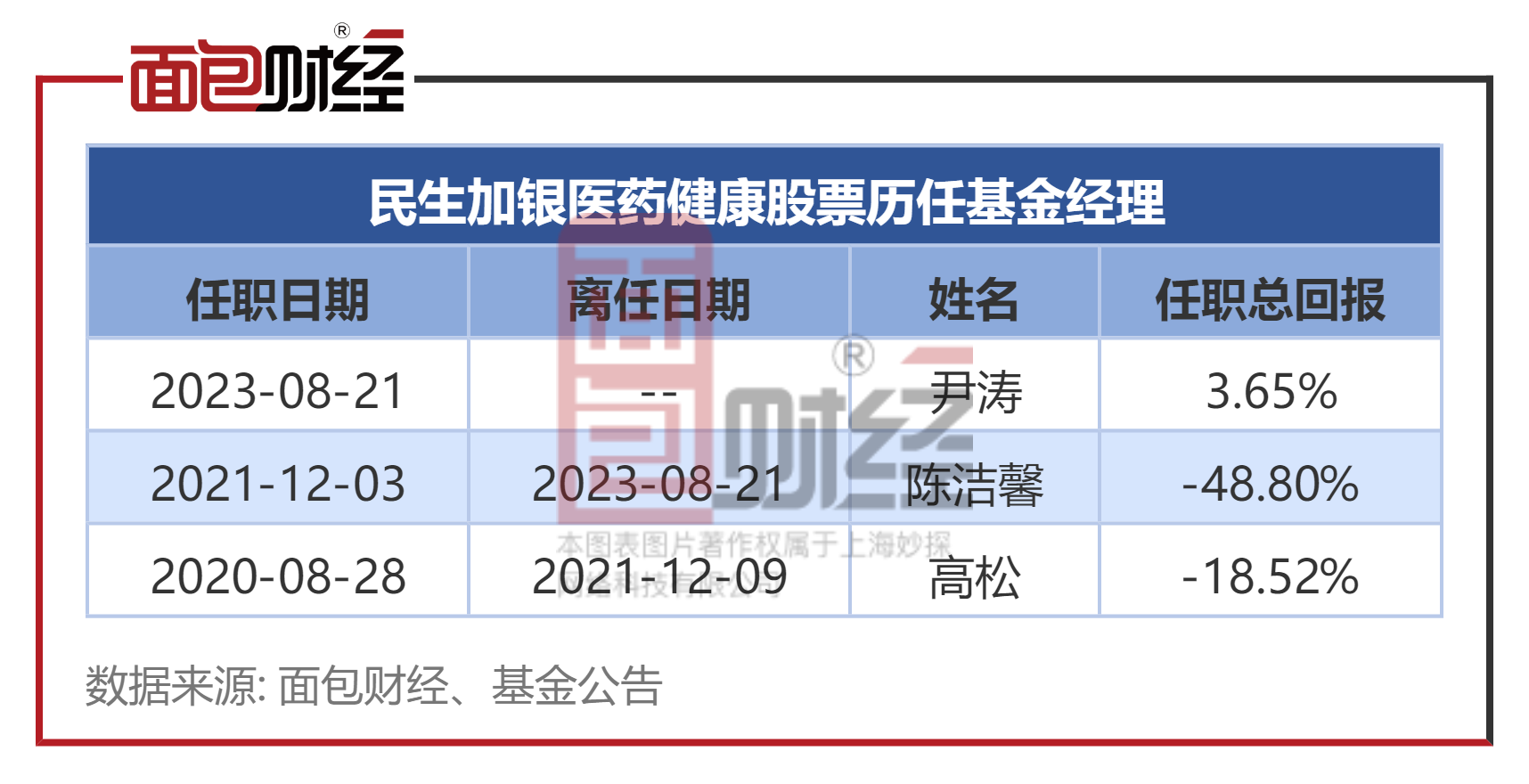

伴随业绩走弱,该基金多次更换基金经理。最新的基金经理为尹涛,于2023年8月开始任职。资料显示,尹涛2017年5月加入民生加银基金,现任专户理财二部总监助理、权益资产条线投资决策委员会成员、投资经理兼基金经理。

截至2023年二季度末,民生加银医药健康股票的基金规模约2.74亿元,相较成立时的募资规模8.14亿元大幅下降。

持仓换手率较高

面包财经梳理公开资料发现,民生加银医药健康股票的投资风格较为激进。

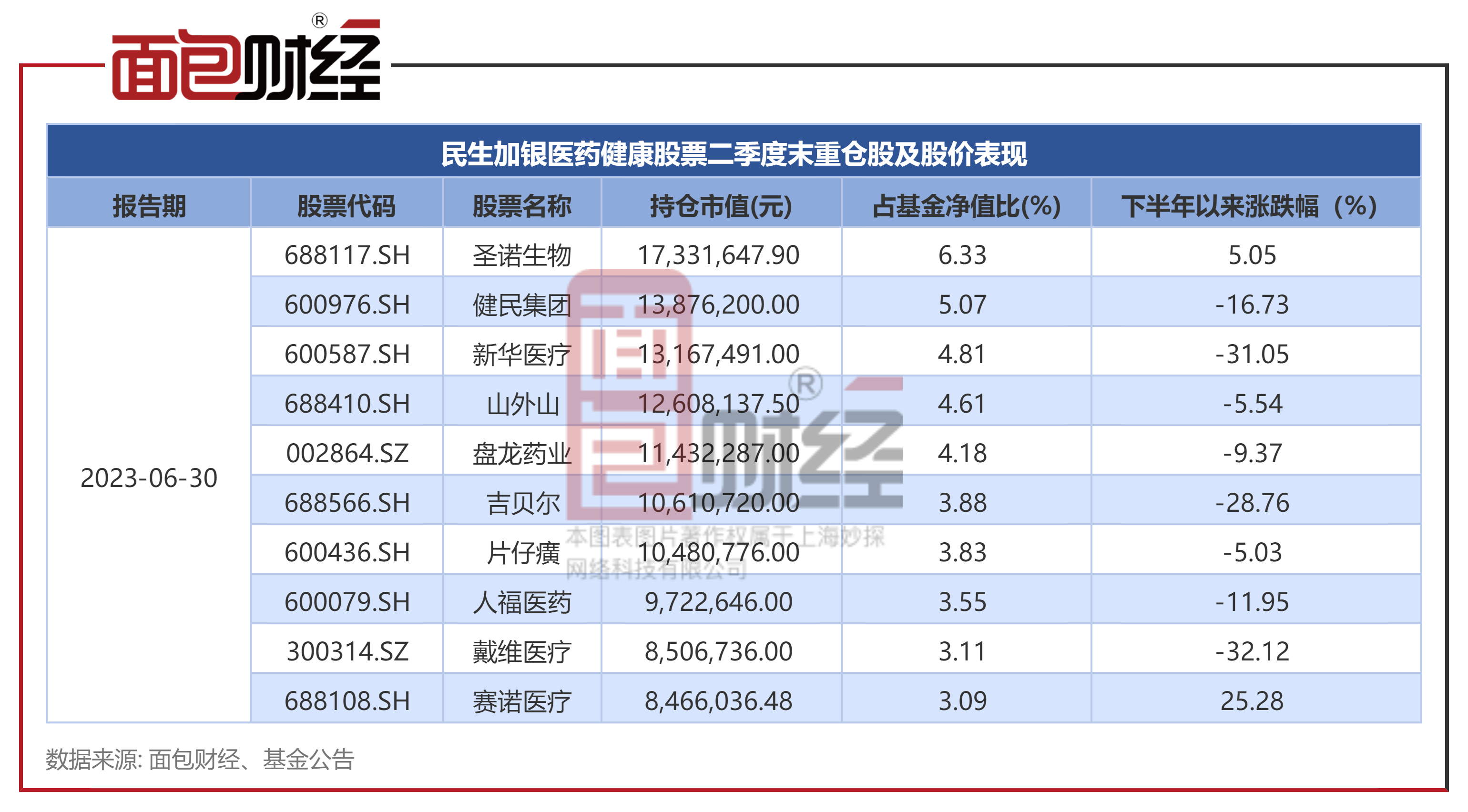

数据显示,该基金2022年的换手率达到1019.23%,2023年上半年为352.58%。根据2023年中报,民生加银医药健康股票的股票投资金额占基金总资产的比例为87.97%,重仓股包括圣诺生物、健民集团、新华医疗、山外山、盘龙药业、吉贝尔等企业,多数为二季度新重仓。

下半年以来,民生加银医药健康股票的多只重仓股表现欠佳,拖累了基金的净值表现。比如,新华医疗、戴维医疗下半年以来均下跌超过30%。

普通股票型基金年内表现:6亏1赚

面包财经梳理公开数据发现,民生加银基金旗下普通股票型基金主要有7只(初始基金口径),合计规模约52.07亿元。

2023年以来,7只基金有6只录得负收益,其中5只亏损超过10%。

民生加银成长优选股票表现相对较好,2023年以来净值上涨1.71%,跑赢业绩比较基准超过10个百分点,同类排名115/844。不过,该基金自2020年11月成立以来仍累计亏损30.22%,同类排名409/491,表现较为靠后。

从长期业绩表现来看,民生加银基金旗下现存普通股票型基金中仅1只产品累计收益为正,公司投研风控能力或存疑。

民生加银基金的总经理为郑智军(同时代行董事长),自2002年4月起就职于民生银行,曾先后任民生银行金融同业部、资金及资本市场部、金融市场部职员、中心总经理,资产管理部总经理助理,上海分行党委委员、副行长等职务,2022年11月加入民生加银基金。

民生加银基金企业文化中的重要一条是“稳健”,公司“致力于长期投资、价值投资、责任投资,致力于为投资者创造稳定、可持续的业绩回报,为公募基金行业的行稳致远作出积极的贡献。”

从产品实际运作结果来看,公司投研风控体系是否存在漏洞?是否与企业文化中的“稳健”、“可持续的业绩回报”等表述相偏离?

(文章序列号:1712288516030992384)

免责声明:本文不构成对任何人的任何投资建议。知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47