七牛云赴港IPO:2年亏损超4亿,营收下降难题待解

近期,音视频云服务商七牛云向港交所提出上市申请。

2021年,公司曾申请在美国纳斯达克上市,后于2022年9月撤回美国上市申请,并表示撤回原因是由于当时美国资本市场情况不利。时隔2年,七牛云再一次冲击IPO。

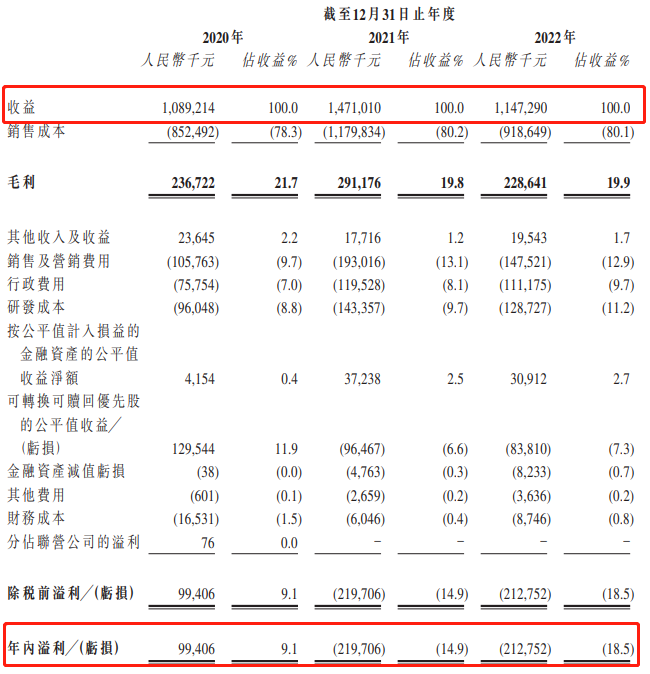

国内音视频云服务市场总体规模仍有所增长,但增速已经放缓,市场竞争也相当激烈。七牛云当前正面临营收下降和亏损规模扩大的压力。2022年,公司营收较2021年减少3.24亿元,同比下降22%。过去2年,七牛云累计亏损超过4.3亿元。

当前港股市场整体情况也较为疲软,投资者对于公司的成长性和持续盈利能力要求也更高。七牛云能否让市场相信其能够回到增长通道并实现可持续的盈利?

中国音视频云市场:整体增速放缓,竞争激烈

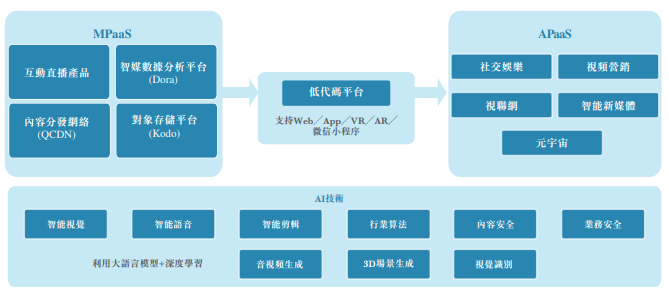

中国音视频云服务市场可划分为SaaS、PaaS及IaaS市场。七牛云为云平台即服务(PaaS)提供商,提供点播、直播、存储、内容分发等一系列音视频技术和一系列AI技术。

前几年高速增长的音视频云市场正在面临增速下滑的局面。

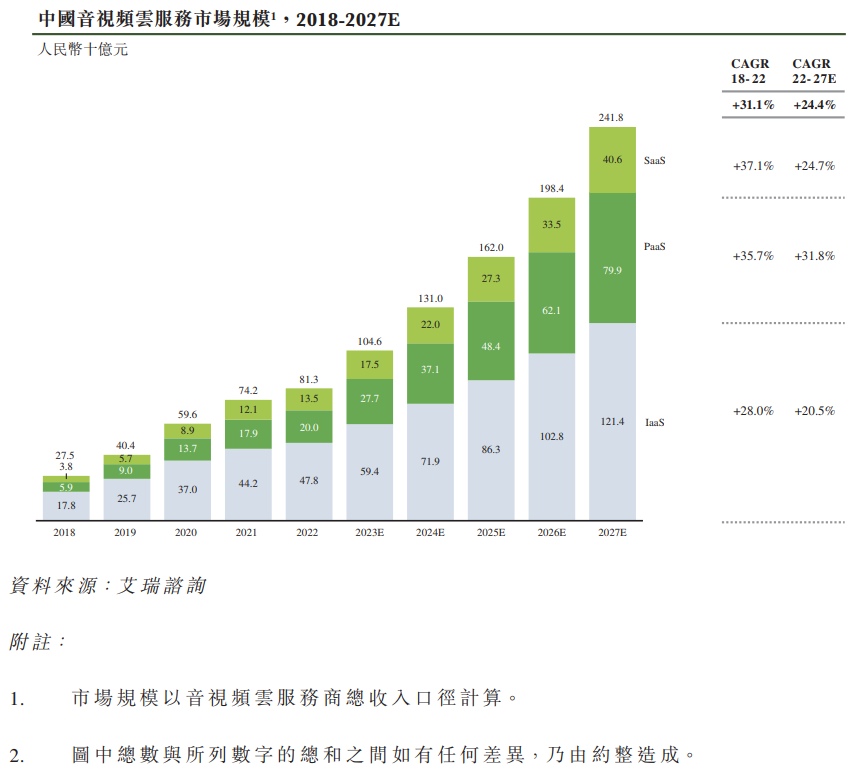

七牛云在聆讯资料中援引了艾瑞咨询的一份数据以佐证未来几年音视频云市场仍将快速增长阶段,该报告认为从2022年到2027年中国音视频云服务的市场规模复核增长率将达到24.4%。

但这种预估恐怕很难有说服力。因为就在同一份报告中的数据,已经显示出过去几年音视频云服务市场的增速在逐年下降。

根据艾瑞咨询的数据计算,2018到2020年,音视频云市场规模的增速分别为46.91%和47.52%。2021年增速下降到24.5%,2022年进一步下滑到仅有9.57%。

2022年中国音视频云市场规模已经高达813亿元。在这样高的基数下以及过去两年增速急剧下滑的背景下,艾瑞咨询凭什么认为未来几年市场规模能够实现24.4%的复合增长率?

随着中国音视频云服务市场规模增速放缓,公司在PaaS市场所面临的市场竞争或愈发激烈。

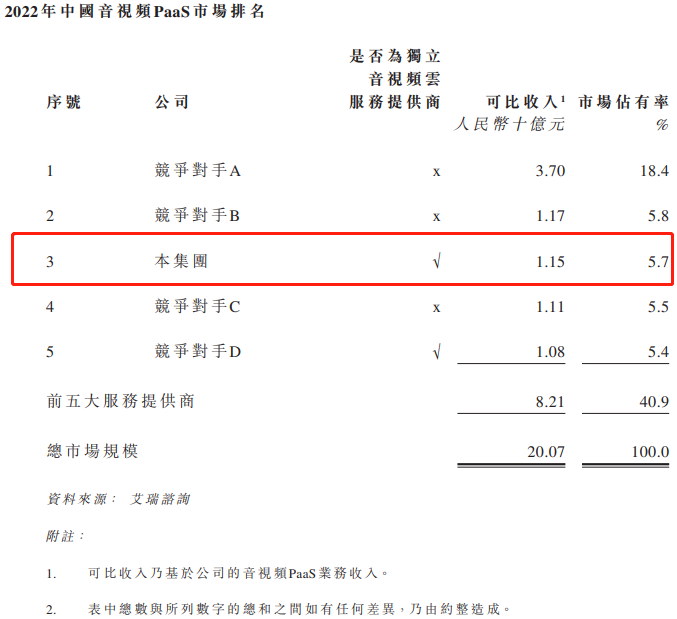

聆讯资料显示,2022年,按中国音视频PaaS市场的收入计,前五大服务提供商合计贡献40.9%的市场份额,其中,七牛云以1.15亿元的收入排名第三位,市场份额为5.7%。

但需注意的是,除第一名公司的市场占有率以18.4%的市场占有率领先较多外,后四位公司的市场占有率差距较小,分别为5.8%、5.7%、5.5%和5.4%,市场竞争较为激烈。

中国第二大音视频APaaS服务商,淘宝为第二大股东

聆讯资料显示,公司成立于2011年,主要产品及服务包括MPaaS产品,以及APaaS解决方案。

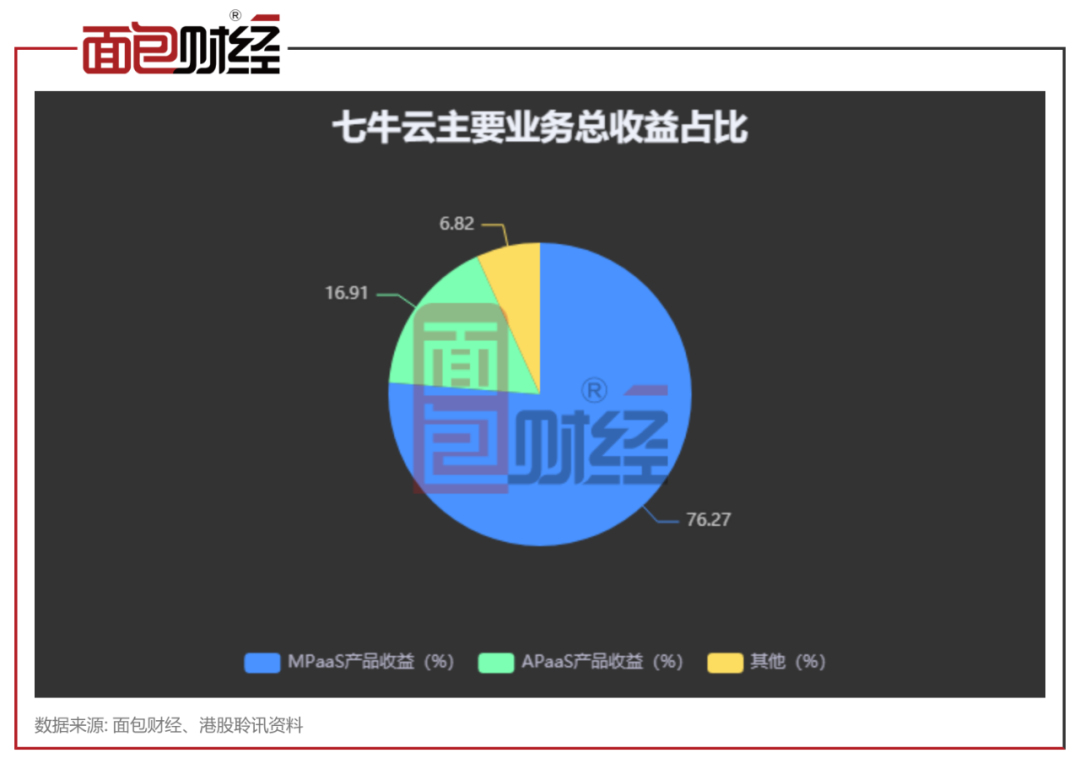

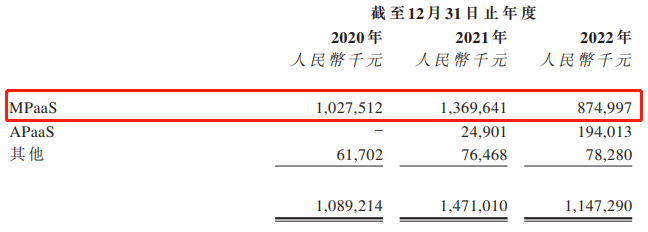

聆讯资料显示,2020年至2022年,七牛云MPaaS产品的收益分别为10.28亿元、13.7亿元及8.75亿元,占总收益的比重约为94.3%、93.1%及76.3%。

APaaS解决方案于2021年正式推出,2021和2022年,公司APaaS解决方案的收益分别0.25亿元和1.94亿元,占总收益的1.7%和16.9%。

根据艾瑞咨询,按2022年收入计算,七牛云是中国第三大音视频PaaS服务商,市场份额为5.7%;同时也是中国第二大音视频APaaS服务商,市场份额为11.9%。

股权架构方面,截至最后实际可行日期,许式伟通过DreamGalaxy控制公司已发行股本总额的约17.96%,淘宝中国持有公司已发行股本总额的约17.69%。根据上市规则,公司并无控股股东。

营收下降、亏损规模扩大

聆讯资料显示,2020年至2022年,七牛云的营收先增后降。2022年,公司实现营收11.47亿元,较2021年减少3.24亿元,同比下降22%。

报告期内,公司净利润分别为9940.6万元、亏损2.2亿元、亏损2.13亿元。过去2年,七牛云累计亏损超过4.3亿元。报告期内,公司经调整净亏损(未经审核)分别为2026.4万元、1.429亿元、1.496亿元。

从主要业务来看,报告期内,MPaaS产品收益占总收益的比重由2020年的94.3%降至2022年的76.3%,但仍为公司收益的主要来源。2022年,公司MPaaS产品实现收益8.75亿元,较2021年减少4.95亿元,同比下降36.11%。

随着音视频云服务的市场竞争愈发激烈,未来七牛云如何在提高市场份额的同时实现盈利,或是公司面临的主要考验。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47