【合规透视】杭州银行:2022年被罚金额超1100万元

编者按:

金融监管部门向金融机构开具的罚单在很大程度上能反映出该机构的合规状况。本系列研究将结合财务数据,透视主要银行、券商、保险公司、基金公司等机构相关的行政处罚数据。

本篇为杭州银行2022年度相关信息梳理。

统计数据显示,2022年(以处罚日计,下同),涉及杭州银行的机构罚单总数为6张,被罚款总金额约1135万元。

与2021年相比,2022年涉及杭州银行的机构罚单总数较上年增加3张;被罚款总金额较上年增加约640万元,增幅达129.29%。

从罚单涉及的业务门类来看,涉及信贷业务尤其是个人贷款业务的处罚事由较多。

根据财报数据,2023年一季度末,该行不良贷款余额增加,总体不良贷款率有所下降。但需注意,2022年末,该行个人贷款不良贷款率较2021年末增加0.26个百分点。

2022年被罚金额超千万

2022年涉及杭州银行的机构罚单总数为6张,被罚款总金额约1135万元。

与2021年相比,2022年(以处罚日计)涉及杭州银行的机构罚单总数较上年增加3张;被罚款总金额较上年增加约640万元,增幅达129.29%。

2022年,杭州银行被罚金额较多的主要原因为涉及两张分别为580万元和300万元大额罚单。

580万罚单涉及反洗钱问题

统计数据显示,2022年杭州银行涉及的6张罚单中,有5张罚单涉及信贷管理问题,涉及金额555万,其中包括1张300万元的大额罚单。而2022年该行最大一笔处罚涉及反洗钱问题,被罚金额为580万元。

2022年5月,杭州银行因“未按规定履行客户身份识别义务;未按规定保存客户身份资料和交易记录;未按规定履行大额和可疑交易报告义务;与身份不明的客户进行交易”,被中国人民银行杭州中心支行处以罚款580万元。

除此之外,2022年2月,杭州银行深圳分行因“贷前调查不尽职,贷款资金被挪用”,被深圳银保监局处以罚款300万元。同年8月,该行深圳分行再次因违规借贷相关原因被深圳银保监局处以罚款80万元。

2022年1月、6月以及10月,该行均因信贷管理问题被处以罚款,罚款金额分别为85万元、40万元和50万元。

不良率下降 不良贷款余额上升

2023年一季度,杭州银行实现营收94.31亿元,同比增加7.55%;归母净利润42.39亿元,同比增加28.11%。

从资产质量来看,2023年一季度末,该行不良贷款余额56.9亿元,较2022年末增加2.7亿元;不良贷款率0.76%,较2022年末下降0.01个百分点。

历史数据显示,杭州银行不良贷款率自2017年以来呈下降趋势,由2017年末的1.59%降至2022年末的0.77%,累计下降0.82个百分点。但需注意,2022年末,该行个人贷款不良贷款率较2021年末有所增加。

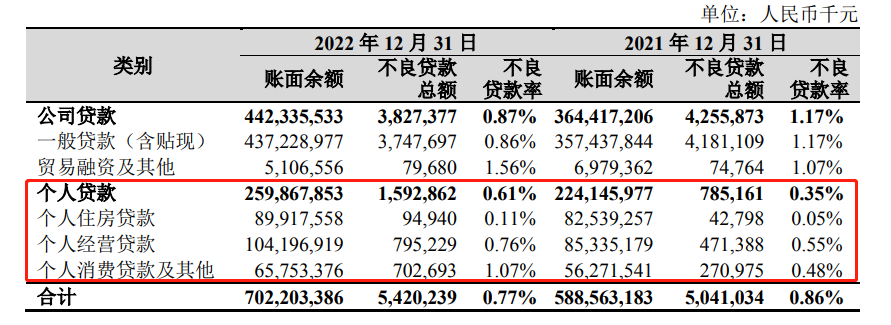

年报显示,2022年末,杭州银行公司贷款总额4423.36亿元,较2021年末增加779.18亿元,增幅21.38%;个人贷款总额2598.68亿元,较2021年末增加357.22亿元,增幅15.94%;公司贷款和个人贷款不良贷款率分别为0.87%和0.61%,分别较上年末下降 0.30个百分点和上升0.26个百分点。

具体来看,个人贷款方面,2022年末该行个人住房贷款、个人经营贷款以及个人消费贷款及其他的不良贷款率较2021年末均有上升。其中,2022年末个人消费贷款及其他的不良贷款率较2021年末上升幅度较大,上升了0.59个百分点。

(文章序列号:1658366850049904640)

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.31

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中FP Markets澳福15-20年 | 澳大利亚监管 | 塞浦路斯监管86.85

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38