美股周一收盘新高。好消息是,近期的市场上涨变得更加广泛。例如,银行业表现良好,第三季度财报季开局不错,帮助金融精选板块SPDR ETF创下新高。

这种上涨广度扩大的两年牛市对22V Research的杰夫·雅各布森来说,尤其利好小盘股。他觉得小盘股不仅可以突破,还可能表现优异。

雅各布森说,市场能够扩展的一个原因是对“七大巨头”大盘股的关注减弱了,自7月以来,这些股票整体表现不佳。

“事实上,在七巨头中,只有Meta Platforms能够突破7月的高点(同时标普500指数创下新高)。随着整体市场保持强势,对大盘股的轮动支持了市场的其他领域,应该有助于小盘股,”雅各布森说。

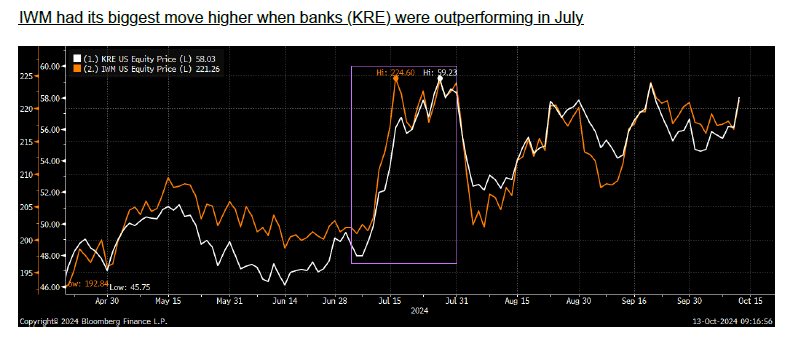

另一个可能在未来几周帮助小盘股的因素是,根据iShares罗素2000 ETF的表现,7月的财报季是市场最后一次看到该板块反弹的时期。

“在7月10日到7月30日期间,罗素2000 ETF上涨了9.44%,而科技股下跌超过9%。大盘科技股的财报季将在接下来几周开始,如果看到类似的资金从科技股轮动出来,那么罗素2000可能再次受到提振,”他说。

再提到银行业,还应注意到,金融类股占罗素2000指数的近20%。因此,如果小型银行和其他金融企业能像大型银行那样在接下来的几周内发布受到好评的财报,就像夏天的情况一样,这将对罗素2000 ETF产生很大帮助。

另一个应该有助于小盘股的因素是债券市场。雅各布森指出,10年期国债收益率最近从大约3.6%急升至略高于4%,主要是因为市场降低了经济衰退的预期。

“由于强劲的数据和经济增长导致的收益率上升,有利于持有或购买周期性小盘股,但市场的初步反应通常是因为担心收益率上升对这些股票构成压力而抛售,”雅各布森说。

此外,他还提到,国债市场目前处于超卖状态,如果收益率回调且没有伴随更糟糕的经济数据,小盘股将从中受益。

还有一些技术和季节性因素应该也会支持小盘股。自去年12月以来,该板块一直保持在其200日移动均线上方,甚至在8月初的抛售期间也没有跌破。

“罗素2000 ETF目前仅比明确的阻力位225点低约2%(即7月和9月的高点)。鉴于市场的扩展和持续买盘,突破这一阻力位的可能性现在大大增加了(特别是过去五年中11月和12月是罗素2000 ETF表现最好的两个月),”雅各布森说。

在当前的市场形势下,雅各布森更倾向于使用期权进行交易。他计划卖出罗素2000 ETF 12月205行权价的看跌期权,并买入12月230行权价的看涨期权。

“7月的强劲上涨(突破3月/5月的高点)导致看涨期权波动率急剧上升——这也是我想直接买入看涨期权而不是做看涨价差的原因,”雅各布森解释道。(市场观察)