国债价格上涨引发美联储需要多快降息的争论

美国国债市场反弹揭示经济衰退风险导读

市场反弹的背景

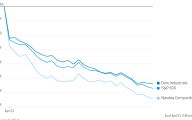

美国27万亿美元的国债市场的主要反弹揭示了人们对美国经济滑入衰退的担忧,以及美联储将需要开始积极降息的预期。

周一,美国政府债务激增,两年期收益率——对货币政策敏感——两年来首次低于10年期国债收益率。这种短暂的正常化显示出增长担忧正在推动市场对大幅降息的预期。

收益率曲线的变化

周一,两年期收益率暴跌超过70个基点,降至3.65%,相比今年4月底达到的5.04%的峰值有所下降。十年期收益率则降至3.67%。周二,亚洲时段两年期和十年期收益率分别上升约四个基点。

债券价格在当天稳定下来,短期收益率上升,使得曲线再次倒挂,长期收益率略有下降。

美联储的政策决策

华尔街的交易员加大了对美联储转向降息的押注,预计美联储在2024年将至少进行五次25个基点的降息。根据彭博社的数据,市场甚至认为美联储在9月18日的下一次议息会议前进行紧急降息的概率约为16%。

尽管周一美国服务业扩展的数据缓解了部分经济放缓的担忧,但失业率上升引发的经济衰退信号仍然使市场情绪不稳定。

市场预期和数据影响

上周五的就业报告显示失业率上升,导致市场对经济衰退的担忧加剧。根据Sahm规则,这意味着经济衰退已经开始。国债在就业数据发布后大幅上涨,成为自2023年3月银行危机以来最强劲的债券市场反弹之一。

黑石集团全球首席投资策略师Wei Li表示:“收益率曲线的形状是衡量市场对衰退风险评估的几个指标之一。”收益率曲线的近期陡峭反映了市场对美联储落后于曲线的评估,预计未来几年将更积极地降息。

未来展望

花旗集团和摩根大通预测美联储将在9月和11月的会议上各降息50个基点。然而,市场定价显示在美联储下次公布政策前降息的可能性增加。

随着全球股市暴跌和“套息交易”策略的解体,投资者纷纷涌向主权债券的相对安全。亚洲和欧洲的大部分政府债务收益率也随之下降。

Longview Economics的创始人兼首席市场策略师Chris Watling表示:“如果金融状况收紧到市场流动性受到损害的地步,联储可能会进行干预。”

芝加哥联储主席Austan Goolsbee在CNBC上重申,联储的任务不是对一个月的疲弱就业数据做出反应,市场的波动性远大于联储的行动。

来源:今日美股网

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56