央行行长:工会威胁加薪会推高通胀,警告会再次加息!专家预测何时降息

过去一周,加拿大联邦政府 155,000 多名公务员投票授权支持工会罢工,央行行长蒂夫·麦克勒姆 (Tiff Macklem) 今天讲话发出警告,不断威胁罢工要求集体加薪将会对通胀上行造成压力,重申将通胀降至其 2% 目标的计划,并称不排除会再次加息,高利率将会维持更长时间,降息的时间将会推后。

在周三的货币政策新闻发布会上,加拿大央行再次将隔夜利率维持在 4.5% 不变,行长麦克勒姆在接受记者采访时重申,他预计今年通胀将降至 3%,并在 2024 年回落至 2%。

加薪对通胀上行产生压力

但一些经济学家表示,工人对其消费能力缩水的愤怒可能意味着更高的工资要求,不仅在当前的劳资纠纷期间如此,而且在未来几年也是如此。

记者一再询问最近罢工投票的影响,麦克勒姆一再回答说他对正在进行的劳资谈判不感兴趣。

但随着工资增长已经超过当前的通胀水平,行长表示他们将不得不放缓,而且有迹象表明这种情况正在发生。

“我们需要看到劳动力市场有所缓解,以消除工资和物价压力,并使通胀回到目标水平,”麦克勒姆说。“企业越来越多地使用临时外国工人计划,这可能有助于缓解劳动力市场的紧张局势。”

麦克勒姆还重申了其他一些批评者表达的观点,即当前生产率(productivity)的提高并不能证明工资上涨是合理的,生产率的定义是每单位投入的经济增长量。

行长直言说:“如果工资增长一直在 4% 到 5%,除非生产率出现惊人的加速,否则与 2% 的通胀率不符。”

但是,对于工人来说,眼睁睁地看着自己的消费能力随着利润和物价上涨而缩减,生产力论点是转移注意力的问题。

工会Unifor的凯莉·蒂森 (Kaylie Tiessen) 问道:“为什么工人必须更加努力地工作才能保持他们已经拥有的购买力?”

“加拿大央行继续指出工资上涨是通货膨胀的罪魁祸首,而事实上我们认为暴利和供应链瓶颈才是真正的罪魁祸首。”

本周的货币政策前景确实注意到了企业价格上涨的影响,并坚称它们也必须放缓。

但是,与工资增长相比,生产率的提高是否更能证明最近物价和利润的激增是合理的,这一点也不清楚。

一些经济学家过去曾指出,缓慢攀升的通胀,即物价上涨仅略快于工资上涨的速度,从长远来看,将导致加拿大中产阶级变得越来越穷。

但物价和工资之间的差距突然扩大,例如超市杂货价格上涨 10% 和 11%,而许多工资停留在 1% 到 2% 之间,这可能意味着劳动人民已经从自满情绪中惊醒。

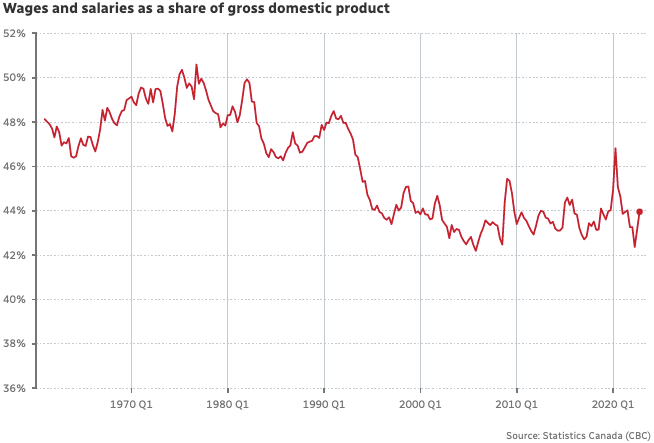

“劳动力占 GDP 的份额与资本占 GDP 的份额的差距正在扩大,而且随着时间的推移还在扩大,”工会的蒂森说。“工人没有像生产那么多的带回家,这导致了更严重的不平等,也导致了一些负面的经济影响。”

例如,在1970 年代后期,工资和薪金约占 GDP 的一半,但加拿大统计局的数据显示,此后劳动力所占比例有所下降。

图:工资和薪金占 GDP比例的走势图

不过,工资需要赶上近期通胀飙升的想法不仅仅是工会的观点。

丰业银行经济学家拉隆德( René Lalonde )大约一年前的报告中预测这种情况会发生,他在报告中描述了大约 3% 的“负工资差距”。

“工资与刚性反应,”拉隆德说。“而且由于并非经济中的所有合同都是同时重新谈判的,所以这是一种滚动效应。”

因此,今年不仅一些工资会超过通胀,而且随着每份新合同都将之前的通胀考虑在内,这一过程还将继续。

他说,不仅如此,由于专业技能人才供不应求,稀缺价值人才也可能推高工资。

他说,之前的证据表明,物价和工资最终确实会恢复同步。出于这个原因,拉隆德认为行长对通胀的估计太低了。

“由于工资的变动速度将快于通胀,它实际上会助长通胀,”拉隆德说。“这就是为什么我们预计 2023 年的通货膨胀率约为 4%,高于大多数预测者和央行的预测。”

行长警告不得不加息

加拿大央行表示,紧张的劳动力市场和不断将成本转嫁消费者,这可能意味着更高的利率会持续更长时间。

在周三的新闻发布会上,麦克勒姆坚持认为,劳工谈判代表应该制定通胀计划,以便在明年之前达到央行 2% 的目标。

但是,过去的乐观预测让人很难知道,央行该预测是否至少在一定程度上是为了支持较低的通胀率。

面对许多专家预测通胀仍将高于目标的粘性通胀,麦克勒姆承认,央行预测面临的最大风险是服务业价格上涨和劳动力市场紧俏,再加上公众的高通胀预期。

他说:“如果劳动力市场仍然吃紧,而且企业认为他们可以继续无节制地转嫁更高的成本,而消费者预期更高的通胀,那么服务价格通胀可能比预期的更棘手。”

央长警告说,在那种情况下,他可能不得不再次加息或维持较高利率更长的时间。

但麦克勒姆表示,央行通胀前景面临的另一大风险是“严重的全球经济放缓”,压力大的银行系统导致借款人再次遭受痛苦,从而推高失业率。

如果发生这种情况,希望弥补通胀时期损失的工人可能会发现谈判比现在更加艰难。

央行何时开始降息

最新的数据显示,加拿大的通胀率已放缓至 5.2%,为一年多以来的最低水平。加拿大的债券收益率也有所下降,表明市场押注未来会降息。但即使通胀继续降温,经济学家对预测央行何时降息存在分歧。

TD 的经济学家周四在一份研究报告中写道:“加拿大家庭继续受益于政府的大量财政支持,就业市场处于充分就业状态。由于特鲁多政府的政策与央行不一致,这会拖延打压通胀的进程。

经济学家还表示,要降息,就需要“就业市场出现令人信服的放缓,经济势头减弱”。

“这使时间接近今年年底或 2024 年初,换句话说,正如加拿大和美国的加息周期开始时密切相关,降息周期也将如此,”他们写道。

BMO Capital Markets 高级经济学家兼董事 Sal Guatieri 表示,他预计要到“明年初”才会降息。

“如果我们看到经济更加疲软,真正的经济衰退,加拿大央行几乎肯定会降息,”他周三对 CTV 新闻频道说。“但我们没有看到这一点。我们只看到非常温和的衰退,到今年年底将恢复增长。”

Guatieri 表示,BMO 预测“未来几个季度将出现技术性衰退”,而不是急剧衰退,他预计衰退将“非常温和、非常浅”,并在今年年底结束。

与此同时,Desjardins Economics 高级主管 Randall Bartlett 预计加拿大央行可能“最早在今年年底”降息,因为通胀放缓的速度如此之快,以及美国一些银行上个月遇到麻烦 。

不过,央行行长的讲话则试图平息市场对降息即将到来的猜测,他周三告诉记者,债券市场一直预期的降息“对我们来说看起来不是最有可能发生的情况”,并且不排除未来加息这种可能性 ,并誓言要将通胀降回至 2%。

作者:丁其

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33