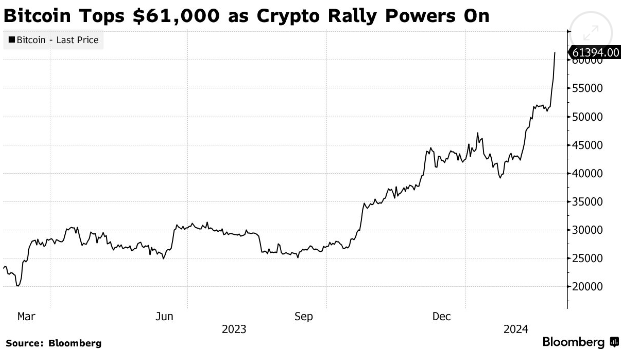

警惕市场突然变脸!PCE数据发布前 美股下跌,美元“崛起” 比特币站上6.1万美元

FX168财经报社(北美)讯 周三(2月28日)美市中,华尔街交易员正准备迎接重要的通胀数据,以及大量美联储发言人提供有关利率前景的线索。

在一份报告显示美国经济在去年年底以稍微较慢的速度扩张,因为库存的下调掩盖了更强劲的家庭支出和投资后,股市出现了小幅下跌。许多投资者认为这些数据“毫无意义”,这些数据发布仅在联邦储备委员会公布其偏爱的通胀衡量指标的24小时前。在消费者和生产者物价指数均出现大幅上涨后,周四的核心个人消费支出价格指数(PCE)可能会突出显示美联储在实现其2%目标方面面临的崎岖道路。这些数据还将验证官员最近表示不急于降息的评论。

独立顾问联盟的首席投资官Chris Zaccarelli表示:“最近的数据只是噪音,应该忽略其在非常短期市场波动之外的影响。我们更关注明天即将发布的个人消费支出数据。”

标普500指数下跌接近5070点。英伟达公司延续了其下跌趋势,距离历史最高水平还有一段距离。苹果公司股价下跌,但仍然保持在180美元的技术支撑位之上。美国联合健康集团因司法部启动反垄断调查的新闻报道而股价下跌。特斯拉公司股票上涨。

比特币突破61000美元,与加密货币相关的股票大涨。10年期美国国债收益率下跌1个基点,至4.29%。

(图源:彭博社)

摩根士丹利的E*Trade公司的Chris Larkin表示:“尽管本月早些时候已经拉响了‘复苏通胀’的警报,但其他数据并没有必然指向经济过热。” “投资者和美联储目前处于同一艘船上,必须等待更多数据出现,以便形成更清晰的图景。”

交易员已开始定价,截至年底,美国将降息超过75个基点——与去年12月政策制定者指出的最可能的结果大致相符。这将相当于2024年的三次降息——因为历史上美联储的行动通常是每次25个基点的增量。

对于米勒·塔巴克(Miller Tabak)的Matt Maley来说,考虑到长期国债收益率今年已经显示出明显的上行趋势,周四的通胀数据可能在本周结束之前仍然会引发动荡。

Maley指出:“如果明天的通胀数据推动收益率上升,这可能会导致股票投资者最终对今年债券收益率变化趋势的反应。”

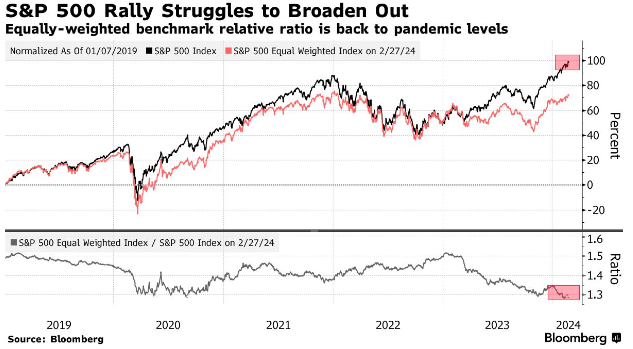

(图源:彭博社)

股市

受到对降息的猜测和人工智能狂热的推动,股市今年已经连续创下纪录,并且现在正在朝着连续第四个月的上涨前进。这种乐观情绪引发了关于此阶段是否会出现整固或回调的警告。

巴恩森集团的首席投资官David Bahnsen表示:“我们认为整个市场存在估值方面的担忧。” “市场目前定价了不切实际的盈利增长。对于我们来说,很难理性地在这些水平进入指数。”

Bahnsen还指出,投资者应该“谨慎和选择性”——避免简单地购买股价上涨的股票的策略。

他补充说:“我们预计市场广度将增加。” “唯一的问题是它是从前5-10个股票表现不佳开始增加,还是市场当前表现不佳的组成部分增加——或两者兼而有之。”

据Piper Sandler的Craig Johnson称,美国股市已经达到了一个重要的转折点——要么“顶峰”,要么“扩展”。技术证据的权重表明,股市下一步的10%移动很可能是向下而不是向上。

Johnson指出:“我们继续观察到整体市场广度较差。” “市场的扩张将有利于金融和医疗保健部门,因为它们是罗素2000指数中最大的权重之一。如果出现‘七巨头’股票的套现,那么市场很可能已经达到顶峰。”

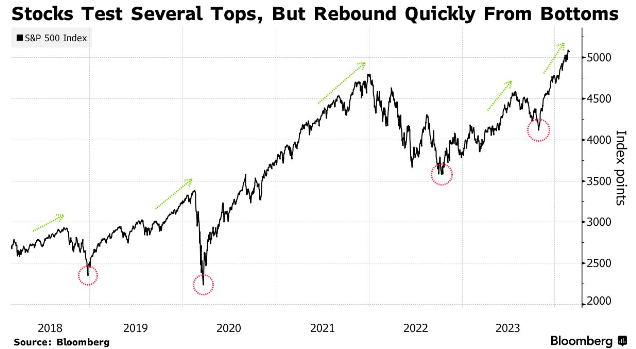

(图源:彭博社)

高盛集团的战术专家Scott Rubner表示,要准确预测这个兴高采烈的美国股市的顶峰是不可能的。

Scott Rubner在周三致客户的一份备忘录中写道,散户被吸引进入这场涨势,正如一个“中庸”的情景——即经济既不过热也不过冷——正在上演,这促使分析师迅速提升了他们年底的目标。然而,现在已经是“满座之屋”的3月,这场涨势“疲惫不堪”,但是目前没有导致潜在抛售的催化剂。

美元

美元周三走强,市场等待大量全球通胀数据,寻找央行何时开始放松政策的线索。市场可能会关注周四美国、德国、法国和西班牙的消费者通胀数据。

丹斯克银行外汇和利率策略师Mohamad Al-Saraf表示:“欧元区出现通货紧缩的可能性更大,这或许为欧洲央行提前降息打开了大门。”“我们认为,如果美国的通胀比欧元区更严重,那么美元就必须走强。”

美国高于预期的通胀促使市场削减了对美联储今年降息次数的押注,而目前6月份降息的可能性约为60%。今年年初,市场几乎完全消化了3月份的降息预期。

此次重新定价推动美元在2024年走高。截至发稿,美元指数最新上涨0.12%,至103.94,今年迄今已上涨超2.5%。

(美元指数30分钟走势图 图源:FX168)

盛宝外汇策略主管Charu Chanana表示,随着市场预期与美联储的最新预测和评论更加一致,交易员只有在看到一级数据出现趋势突破时才会做出反应,尤其是任何“暗示增长疲软”的数据。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56