资本以七年多来最快速度撤出中国!资金外流加剧人民币贬值压力 大摩警告不要抄底A股

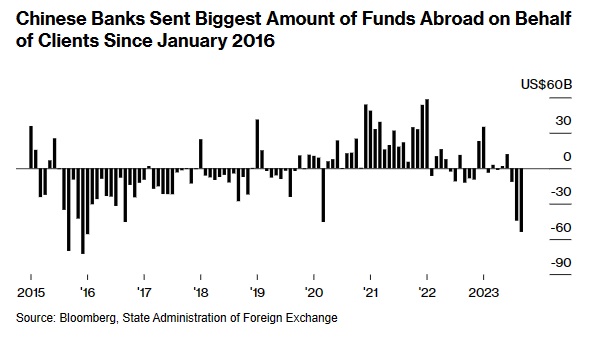

FX168财经报社(香港)讯 美国彭博社周一(10月23日)最新报道称,资本正以七年多来最快的速度撤出中国,这给人民币带来额外的压力。

(截图来源:彭博社)

最近几周,尽管中国第三季的经济增长超出经济学家的预期,但随着中国摇摇欲坠的房地产行业给这个世界第二大经济体蒙上一层阴影,这种资本外流状况加剧。

中国货币监管机构——国家外汇管理局上周五表示,上个月,在岸银行向客户净出售了194亿美元的外币,这是自2018年11月美中贸易战最激烈时期以来的最高水平。银行还代表客户向海外净流出539亿美元,这是自2016年1月以来最大的月度流出,在此之前的2015年8月,中国政策制定者策划了货币贬值。

(截图来源:彭博社)

高盛集团(Goldman Sachs Group Inc.)说,在其首选的指标中也看到类似的趋势。该指标综合在岸直接现货市场、远期市场和一个官方数据集的交易情况。该官方数据集衡量的是人民币在岸到离岸的净支付情况。

高盛集团在一份报告中表示,9月份资金净流出攀升至750亿美元左右,为2016年底以来的最高水平,比8月份增长近80%。

彭博社指出,资金外流给人民币带来下行压力,本月人民币在离岸和在岸交易中都走弱。人民币距离今年9月初触及的低点只有不到1%的距离。

这种转变在一定程度上反映海外利率与中国利率之间的差异。中国央行一直将利率维持在低位,以重振经济。这使得美国和中国之间的收益率差距扩大到20多年来的最大水平。

以Maggie Wei和Hui Shan为首的高盛分析师团队在报告中写道:“中美之间不利的利差可能意味着,未来几个月人民币将持续贬值,并面临资金外流压力。”

双外流

中国官方数据显示,9月份中国经常账户和资本账户均出现流出。影响因素包括与出境游相关的服务业赤字、直接投资下滑以及与证券相关的资金外流扩大。

中央国债登记结算有限责任公司(China Central Depository & Clearing Co.)上周五公布的数据显示,海外基金9月份减持中国主权债券135亿元人民币(约合18.5亿美元)。他们持有的国债总额降至2.07万亿元人民币,为2021年3月以来的最低水平。

中国股市的低迷也造成损失。随着基准的沪深300指数重挫至年内新低,全球基金上周四通过与香港的交易渠道卖出16亿美元的在岸股票,这是两个多月来最多的一次。

随着上证综指上周五跌破3000点,摩根士丹利(Morgan Stanley)建议投资者不要逢低买入中国股票。该行并警告称,除非中国进一步放松政策,否则外国基金可能会继续抛售,市场情绪可能依然脆弱。

包括Laura Wang在内的摩根士丹利策略师在一份报告中写道,外国投资者从A股市场的资金流出已进入“前所未有的阶段”,8月7日至10月19日累计流出221亿美元,创下港股通史上最大规模。

彭博社称,在地缘政治紧张局势加剧、经济逆风和房地产危机持续之际,全球基金一直在抛售中国股票。中国政府稳定房地产行业和避免通货紧缩的努力收效甚微。

在中央政治局会议释放出积极信号后,摩根士丹利曾在7月下旬警告称,政府需要采取后续措施来维持信心复苏。此外,在一系列市场政策措施出台后,大摩策略师们不愿转向更为看涨的基调。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56