据彭博报道,知情人士透露,中国正考虑向最大国有银行注入高达1万亿元人民币(约合1420亿美元)的资本,以增强银行支持疲弱经济的能力。

消息人士表示,资金主要将通过发行新的特殊主权债券筹集,相关细节尚未敲定,仍可能发生变化。

这将是自2008年全球金融危机以来,北京首次向大型银行注入资本。

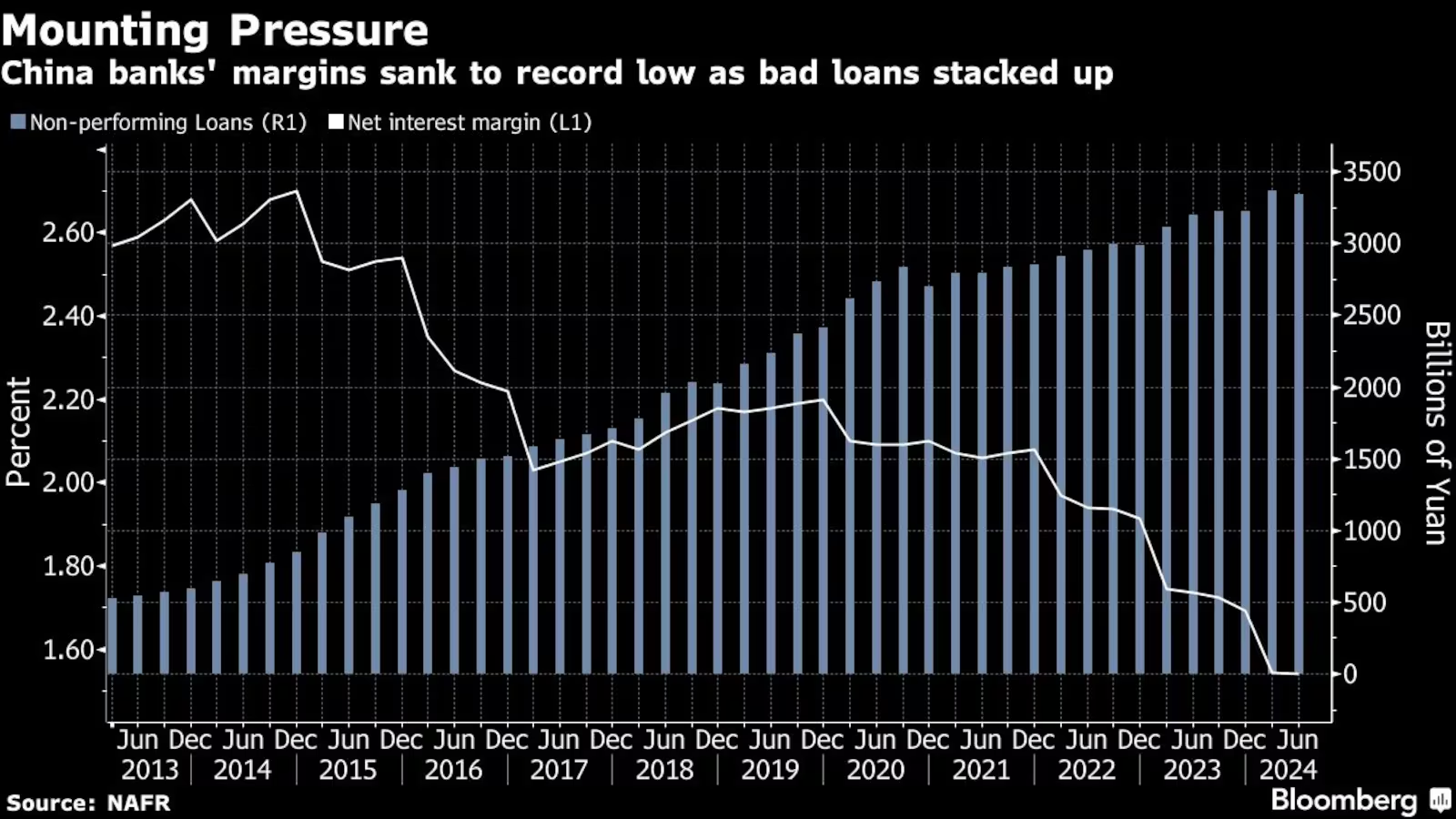

尽管六大国有银行的资本水平远超监管要求,中国仍在急于补充银行资本。此前,中国已宣布降低按揭贷款利率,并下调关键政策利率以刺激经济。包括中国工商银行和中国银行在内的银行近年来被要求支持经济,如今正面临利润率创纪录低点、利润下滑以及坏账上升的困境。

中国最高银行监管机构国家金融监督管理总局负责人李云泽,本周早些时候在北京的新闻发布会上表示,政府将采取措施提高六大商业银行的核心一级资本,但未具体说明细节。

中国的大型银行正面临来自监管机构的越来越大压力,被要求向高风险借款人(如房地产开发商、业主以及资金紧张的地方政府融资平台)提供更便宜的贷款。

最近,一些银行响应政府号召首次派发中期股息以支持股市,即使利润增长和利润率正在下降。

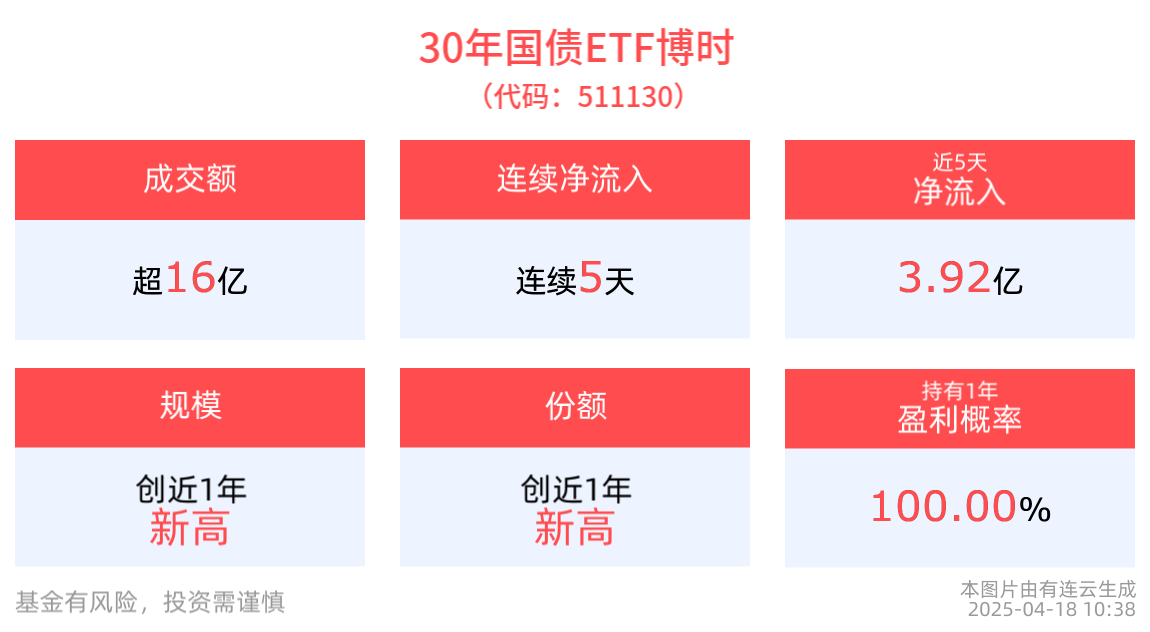

目前的融资环境对政府有利。今年5月,中国启动了另一项计划中的1万亿元人民币超长期特殊主权债券的发行计划,预计将在11月中旬完成。

最近的拍卖中,30年期债券的平均收益率为2.19%,这是自2007年以来彭博数据显示的这个期限历史最低收益率。

中国商业银行的合并利润在上半年仅增长了0.4%,是自2020年以来的最慢增速。同时,银行业的净息差继续收窄,6月底降至创纪录的1.54%,远低于维持合理盈利能力所需的1.8%门槛。

更高的股息分配,也可能侵蚀系统重要性银行的资本缓冲。这些银行面临全球实施的“总损失吸收能力机制”(TLAC)下的额外资本要求。

包括中国农业银行、中国建设银行、交通银行和中国邮政储蓄银行在内的六大银行,主要依靠留存利润来增加资本缓冲。截至6月底核心一级资本充足率略微下降至11.77%,但仍高于中国系统重要性银行要求的8.5%。

这并不是北京第一次介入支持银行,这些银行大多数仍由国家控股。

中国首次对四大行进行救助,是在上世纪90年代末,当时这些银行的不良贷款率飙升至约40%。政策制定者通过发行特殊债券筹集资本,并设立国有资产管理公司,以面值购买了1.4万亿元人民币的不良贷款。

这一举措取得了成功,为中国超过十年的高速增长奠定了基础,使中国成为全球第二大经济体,并帮助许多大型企业进入全球资本市场。

此外,2000年代初,政府还注入了600亿美元外汇储备以重组中国工商银行、中国银行和中国建设银行,这些银行因向国有亏损企业长期贷款而背负大量不良贷款。

2008年,农业银行获得了约190亿美元的救助资金,标志着中国银行业历经十年的重大改革基本完成。