东吴证券:给予中国人寿买入评级

东吴证券股份有限公司胡翔,葛玉翔,罗宇康近期对中国人寿进行研究并发布了研究报告《2024年一季报点评:价值增速创近年来新高,承保利润拖累利润释放》,本报告对中国人寿给出买入评级,当前股价为29.55元。

中国人寿(601628) 投资要点 事件:公司披露1Q24业绩,实现新准则下归母净利润206.44亿元,同比下降9.3%。公司公告会计政策调整,2024年起按照新保险合同准则(IFRS17)规定追溯调整保险业务相关上年同期对比数据,按照新金融工具准则(IFRS9)规定选择不追溯调整投资业务相关上年同期对比数据,综合影响下2024年期初净资产增加约170亿元,可比口径下(同时追溯IFRS9与IFRS17)1Q24归母净利润同比下降24.5%,业绩符合预期。 新准则专项分析:保险服务业绩下滑拖累利润释放。为了更好分析新准则下可比口径增速,我们对比了同口径下新准则数据。1Q24公司实现保险服务收入同比增加14.0%,保险服务业绩同比下降20.4%,主要系保险服务费用中实际赔付超支所致;我们搭建的承保利润(详见附表计算方式)同比下降27.2%,是造成当期净利润下降的核心原因,主要系长端利率下行放缓合同服务边际(CSM)摊销速度;我们搭建的投资利差(详见附表计算方式)同比下降11.5%,主要系1Q24利率中枢持续下行,A股市场低位震荡,结构分化延续。虽然1Q24公司实现总/净投资收益同口径分别同比增长7.2%/下降0.1%,简单年化总/净投资收益率为3.23%/2.82%,同口径分别同比-0.24/-0.8pct.,但承保财务损益同比增长抵消了实际利差释放,关注后续定价利率下调对综合负债成本的进一步压降。 新业务价值(NBV)实现近年来最高增速,可比口径下同比增长26.3%。归因来看,公司实现新单保费达1,124.44亿元,同比下降4.4%,但NBVMargin大幅提升,主要得益于:1)产品和期限结构优化,1Q24公司实现首年期交保费(FYRP)为748.25亿元,同比增长4.7%,其中十年期及以上为251.91亿元,同比增长25.4%,占比同比提升5.57个百分点至33.67%;2)公司积极降本增效,落实银保渠道“报行合一”并着力于个险渠道探索佣金递延,优化基本法设计,提升费用投入产生效率;3)2023年7月末预定利率下调,公司综合负债成本稳中有降。公司于1Q24业绩会传递2024年全年较快价值增长指引,彰显对全年业务有质量增长的信心。 个险渠道量质双升,银保渠道价值率大幅改善。期末总销售人力为67.9万人(同比-6.0%,环比-2.2%),其中个险销售人力为62.2万人(同比-6.0%,环比-1.9%),规模基本稳定。个险板块月人均首年期交保费同比上升17.7%,个险新型营销模式“种子计划”试点已在江苏、广东、深圳等省级机构启动。1Q24公司趸交业务同比大幅下降74.9%,主要系公司主动调整银保渠道缴费及产品结构。我们预计后续价值率中枢提升可期。 盈利预测与投资评级:价值增速创近年来新高,承保利润拖累利润释放。值得鼓励的是,公司在A股实施新准则,拉平与同业可比口径,并稳定投资者年度分红预期。我们维持盈利预测,我们预计2024-26年归母净利润为315、384和423亿元,维持“买入”评级。 风险提示:长端利率趋势性下行,负债成本压降不及预期

证券之星数据中心根据近三年发布的研报数据计算,太平洋夏芈卬研究员团队对该股研究较为深入,近三年预测准确度均值为79.27%,其预测2024年度归属净利润为盈利261.54亿,根据现价换算的预测PE为31.77。

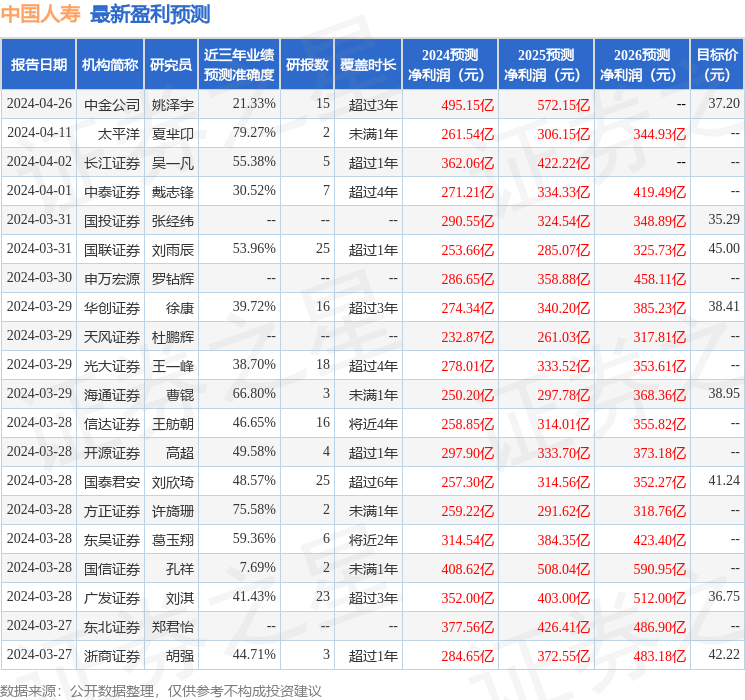

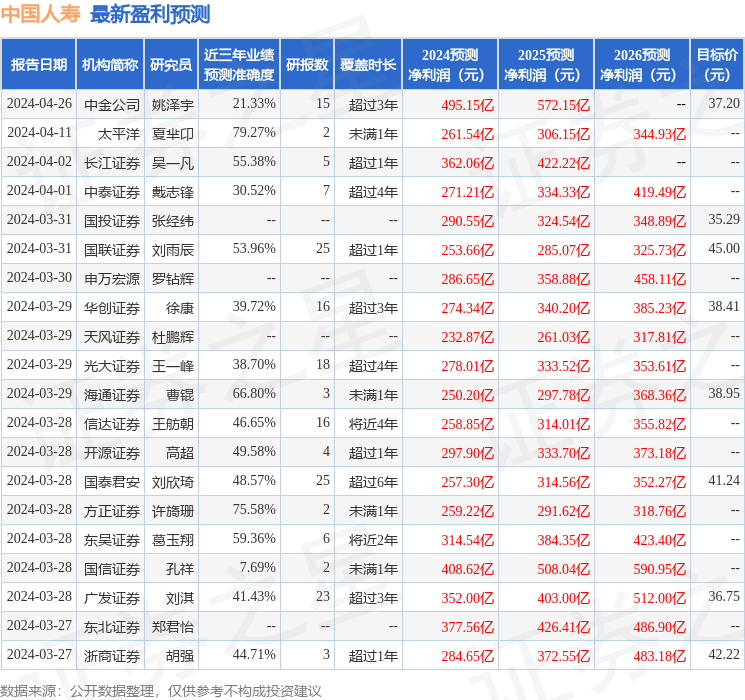

最新盈利预测明细如下:

该股最近90天内共有25家机构给出评级,买入评级22家,增持评级3家;过去90天内机构目标均价为39.59。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26